Chưa có sản phẩm trong giỏ hàng.

BLOG CỦA ELI

HÔI CHỨNG CẲNG THẲNG DO SỬ DỤNG ĐƯỜNG TRUNG BÌNH DI ĐỘNG

Nhiều nhà đầu tư có vẻ như đã bị tổn thương bởi hội chứng căng thẳng do sử dụng đường trung bình di động, gọi là MASS (Moving average stress syndrome), cho rằng sẽ tốt hơn nếu như sử dụng đường trung bình di động trên đô thị, hoặc cho rằng sẽ có những đường trung bình di động nhất định hoạt động tốt hơn. Trong quá trình thực hành của chúng tôi, chúng tôi phát hiện thấy MA10 ngày, MA50 ngày và MA200 ngày khá hiệu quả trong việc xác nhận và xử lý các cổ phiếu dẫn dắt khi chúng bắt đầu hoặc tiếp tục các xu hướng tăng trung hạn và ngắn hạn. Một lần nữa, hãy quay trở lại bài kiểm tra đơn giản liệu việc thêm một thông tin bổ sung trên đồ thị liệu có giúp bạn có được thông tin tốt hơn, kịp thời, và hành động dứt khoát để xây vị thế khi đường kháng cự yếu nhất bị phá vỡ, và su đó liên tục bổ sung vị thế theo nguyên tắc kim tự pháp (pyramid) tại các điểm mua rủi ro thấp trong suốt quá trình nó tăng giá.

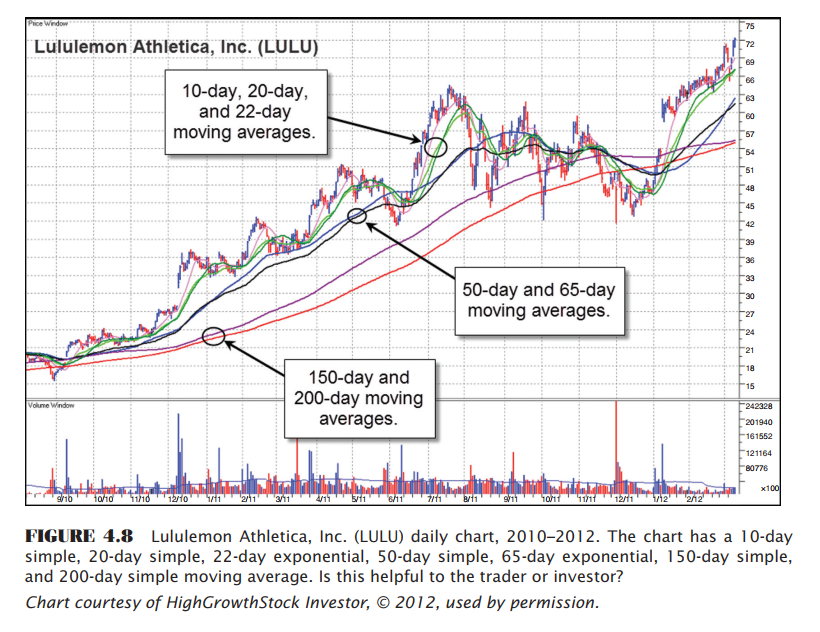

Trong hình 4.8, chúng tôi lấy ví dụ đồ thị hình thanh của cổ phiếu Lululemon Athletica,Inc. (LULU) và thả vào không dưới 7 đường trung bình di động. Chúng gồm SMA10 ngày màu hồng cánh sen, SMA20 ngày màu xanh ngọc tối, EMA 20 ngày màu xanh ngọc sáng, SMA 50 ngày màu xanh dương, EMA 65 ngày màu đen, SMA 150 ngày màu hồng, và SMA 200 ngày màu đỏ. Ngay lập tức, bên cạnh thực tế rằng chúng làm đồ thị thêm rối và dường như giá cổ phiếu tự động tìm thấy các điểm hỗ trợ và kháng cự tại bất cứ đường trung bình di động nào trong đó, thế có gì đáng chú ý ngay lập tức?

Điều chúng ta chú ý là khi nào cổ phiếu đang có xu hướng mạnh trong ngắn hạn thì các đường trung bình di động 10 ngày, 20 ngày và 22 ngày có khuynh hướng tạo nên điểm hỗ trợ trợ cho các cổ phiếu trong quá trình tăng giá. Khi cổ phiếu đang xây nền giá kiến tạo, tức về cơ bản là đi ngang hoặc có độ sâu hơi nông, thì các đường trung bình di động 50 ngày và 65 ngày sẽ ép vào nhau để đóng vai trò như vùng hỗ trợ. Cuối cùng, khi cổ phiếu bắt đầu điều chỉnh trong nền giá và rớt khỏi vùng củng cố hoặc gãy đường xu hướng thì nó sẽ tìm về vùng hỗ trợ tại MA150 ngày và MA200 ngày. Vì thế, tất cả đường trung bình di động sẽ nói lên điều gì? Về cơ bản, nó cho thấy rằng các đường trung bình di động sẽ đi theo giá, chứ không phải ngược lại, vì các đường trung bình di động vốn dĩ được tính từ hành động giá chứ không phải hoạt động độc lập với giá.

Vậy nếu như đường trung bình di động được tính toán rút ra từ giá, và chẳng có ma thuật gì ở đây cả, thì logic đằng sau đường trung bình di động là gì? Chẳng hề nghi ngờ gì khi các đường trung bình di động sẽ đóng vai trò như vùng hỗ trợ của cổ phiếu khi nó điều chỉnh vì đám đông nhà giao dịch và nhà đầu tư sẽ nhảy vào mua tại các điểm này, đơn giản vì nó đã được dạy trong chương trình Phân Tích Kỹ Thuật 101 (ND: là chương trình cơ bản). Nói cách khác, vì có số đông người tin vào khái niệm hỗ trợ tại một đường trung bình di động phổ thông đến nỗi nó là một lẽ thường, thì nó sẽ trở thành hiện tượng tiên đoán tự thực hiện.

Một lần, một ai đó ở bất cứ đâu đã nhận ra các đường trung bình di động chính như MA50 ngày hoặc MA200 ngày đóng vai trò làm điểm hỗ trợ trong nhiều trường hợp dựa trên số lượng mẫu thống kê có ý nghĩa. Do đó, có sự một sự thừa nhận đối với đường trung bình di động trên cơ sở chúng thể hiện một mức giá trung bình nào đó mà các nhà đầu tư (ví dụ trong 50 ngày qua) đã mua cổ phiếu. Do đó, nếu điều này lfa đúng, có một ảnh hưởng đối với cá nhà đầu tư đã mua cổ phiếu tại hoặc gần mức giá trung bình này, do đó, khi cổ phiếu giảm về MA50 ngày, thì họ có khuynh hướng hỗ trợ cho cổ phiếu tại nơi mà họ đã mua lúc đầu.

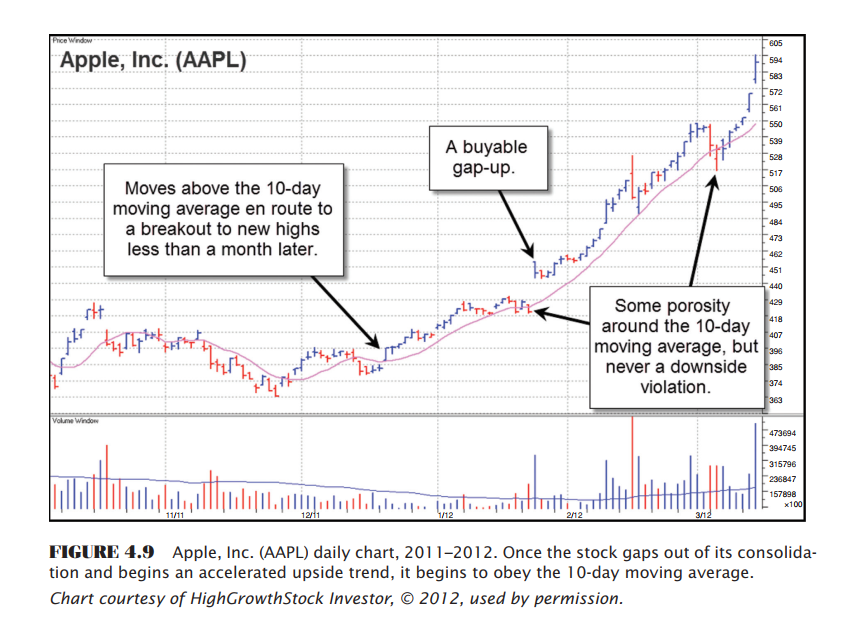

Chúng tôi nhận thấy SMA10 ngày, SMA 50 ngày và SMA200 ngày trên đồ thị ngày nói chung là tất cả những gì cần thiết để xử lý đúng đắn một cổ phiếu, nghĩa là xác định chính xác điểm mua và điểm bán. Trên đồ thị tuần, MA10 ngày quá ngắn nhưng MA50 ngày và MA200 ngày sẽ tương đương với MA10 tuần và MA 40 tuần. Có một số ngoại lệ, và chúng ta sẽ lấy ví dụ sau nhưng bây giờ thử tìm hiểu đồ thị ngày của Apple,Inc. (AAPL) từ cuối năm 2011 đến quý một năm 2012 khi nó bắt đầu tăng tốc (Hình 4.9).

Trong trường hợp này, chúng ta nhận thấy cổ phiếu bắt đầu có điểm phá vỡ và tăng tốc từ vùng củng cố lớn trong gần cuối tháng 12 năm 2011, mà từ đó nó bắt đầu bám theo đường MA10 ngày. Thậm chí một cú điều chỉnh nhỏ dưới đường MA10 ngày vào đầu tháng 3 năm 2012 không làm tổn hại cổ phiếu này vì nó thực sự không vi phạm MA10 ngày. Hãy nhớ lại rằng một cổ phiếu đóng cửa dưới đường MA10 ngày, thì hãy theo dõi chuyển động giá các ngày tiếp theo có rớt xuống mức đáy thấp nhất của ngày đầu tiên đóng của dưới đường MA10 ngày để nó thực sự xem là sự vi phạm kỹ thuật hay không. Do đó, một chút nhiễu khi nằm duoiws MA10 ngày vẫn là chấp nhận được, và chúng ta có thể thấy điều đó từ đồ thị của AAPL khi nó lượn xuống dưới MA10 ngày một chút nhưng không tạo nên sự vi phạm về mặt kỹ thuật. Trong quá trình tăng giá, những ai dựa trên các tín hiệu kỹ thuật có thể tìm thấy đỉnh cao trào ở chuyển động giá theo hình parabolic của AAPL, nhưng đơn giản rằng MA10 ngày mang lại cách hướng dẫn bán đơn giản và dễ thwucj hiện mà không cần phải quan tâm tới việc đánh giá hành động giá/khối lượng là “cao trào” hay “chuyển động parabolic), điều có thể khiến bạn bán sớm cổ phiếu.

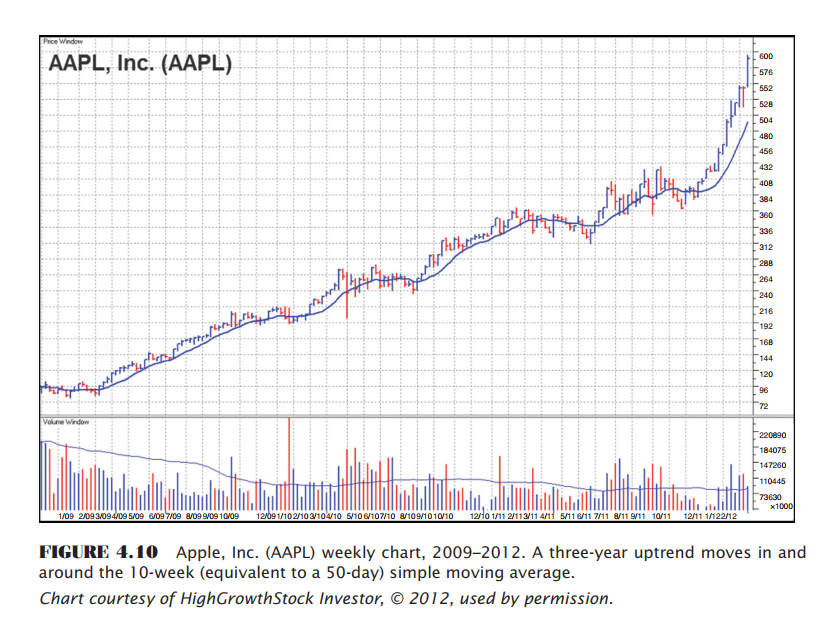

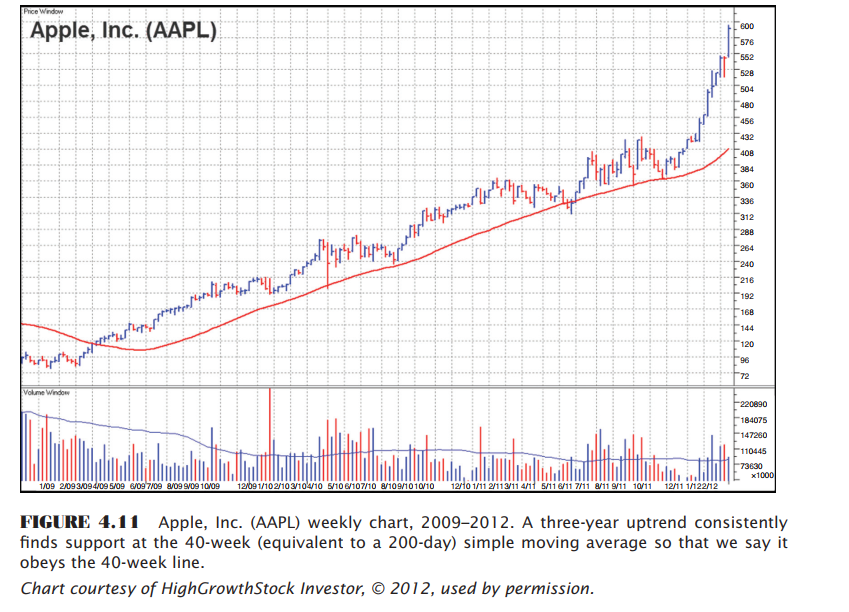

Bây giờ hãy lùi thật xa một chút và quan sát Apple, Inc. (AAPL) trong giai đoạn từ 2009 đến 2012 dựa trên hai đồ thị tuần khác nhau (Hình 4.10 và Hình 4.11), mà ở đó chúng tôi đã tách biệt đường MA10 tuần và MA40 tuần cho từng đồ thị. Chú ý MA10 tuần trên đồ thị tuần gần tương đương với MA50 ngày trên đồ thị ngày, trong khi MA40 tuần trên đồ thị tuần gần tương đương với MA200 ngày trên đồ thị ngày.

HÌnh 4.10 thể hiện MA10 tuần, và chúng ta có thể thấy toàn bộ giai đoạn sau đáy tháng 3 năm 2009, AAPL di chuyển quanh MA10 tuần trong suốt quá trình tăng giá. Nói chung, khi nó phá thủng MA10 tuần đó là tín hiệu cổ phiếu này có thể chuyển sang giai đoạn củng cố trong khoảng thời gian vài tuần hoặc vài tháng. Do đó, trên khung thời gian tuần, chúng ta có thể thấy có một có những lần giá vòng xuống dưới MA10 tuần chút xíu (ND: nhưng không hề vi phạm). Mặc dù MA10 tuần không phải là rào hỗ trợ không hề bị thấm nướ cho cổ phiếu này bất cứ khi nào nó điều chỉnh trong giai đoạn tăng giá 2009-2012, nhưng cổ phiếu này đã hoạt động tốt với đường MA50 ngày trong suốt xu hướng tăng này.

Trong hình 4.11, chúng tôi thể hiện riêng AAPL trên đồ thị tuần với MA40 tuần, tương đương MA200 ngày trên đồ thị ngày. MA200 ngày được xem là đường trung bình di động dài hạn và vì thế thuwognf hữu dụng khi đánh giá xu hướng dài hạn của cổ phiếu. Liệu điều này có phải vì nó là lời tiên đoán tự thực hiện hoặc vì các nhà đầu tư tổ chức xem đây là “điểm chịu đựng cuối cùng hay điểm uncle” tại đường MA20 ngày (hoặc MA 40 tuần), là nơi họ phải nhảy vào để hỗ trợ cho khoản đầu tư lớn đang nắm giữ như AAPL. Tất cả chúng ta quan sát cách AAPL phản ứng quanh đường MA 40 tuần để hiểu cách chúng hoạt động như thế cho một cổ phiếu cụ thể. Đây là cách chúng tôi áp dụng đối với đường trung bình di động, tức đánh giá xem đặc điểm của cổ phiếu phản ứng như thế nào với một đường trung bình di động cụ thể. Trong trường hợp này, đặc điểm của AAPL quanh MA10 tuần (hoặc MA50 ngay) là di chuyển xung quanh đường đường này, nhưng phần lớn thời gian khi nó hoạt động trong xu hướng vẫn là nằm trên MA10 tuần. Một khi nó nằm xuống duoiws MA10 tuần có thể kỳ vọng giá chuyển sang một vùng củng cố trong khoảng thời gian nào đó. Tuy nhiên, nó tuân thủ chặt chẽ MA 40 tuần (tương đương MA200 ngày) trong suốt qua trình tăng giá như thể hiện trong hình 4.11, đến nỗi mỗi lần nó kéo về MA40 tuần là tìm thấy hỗ trợ tại đó. Một nhà đầu tư đang tìm cách tích lũy cổ phiếu AAPL tại mỗi lần điều hcinrh có thể nhảy vào mỗi lần cổ phiếu này giảm về MA40 tuần trong suốt thời gian từ tháng 3 năm 2009 đến đầu năm 2012. Do đó, chúng ta có thể nói rằng chuyển động giá của AAPL so với MA40 tuần (hay MA200 ngày) là một hướng dẫn đáng tin cậy nhằm xác định giới hạn dưới cho xu hướng tăng, và vì thế là điểm hợp lý cho các nhà đầu tư theo trường phái giá trị có thể nhảy vào và tích lũy cổ phiếu.

Quan sát và nghiên cứu tỉ mỉ xem đường trung bình di động của cổ phiếu có giữ được hay không hoàn toàn dựa trên đặc điểm riêng của cổ phiếu đó. Trong nghiên cứu của chúng tôi, chúng tôi nhận thấy xu hướng ngắn hạn của các cổ phiếu dẫn dắt mạnh thường giữ MA10 ngày, trong khi các xu hướng trung hạn được giữ bởi MA50 ngày và xu hướng dài hạn được giữ bởi MA200 ngày. Như chúng tôi viết lúc đầu, có một số ngoại lệ, và việc hiểu một số ngoại lệ này là một phần quan trọng của việc quan sát và nghiên cứu hành động giá/khối lượng của cổ phiếu nhằm xác định đường trung bình di động nào hợp lý để sử dụng.

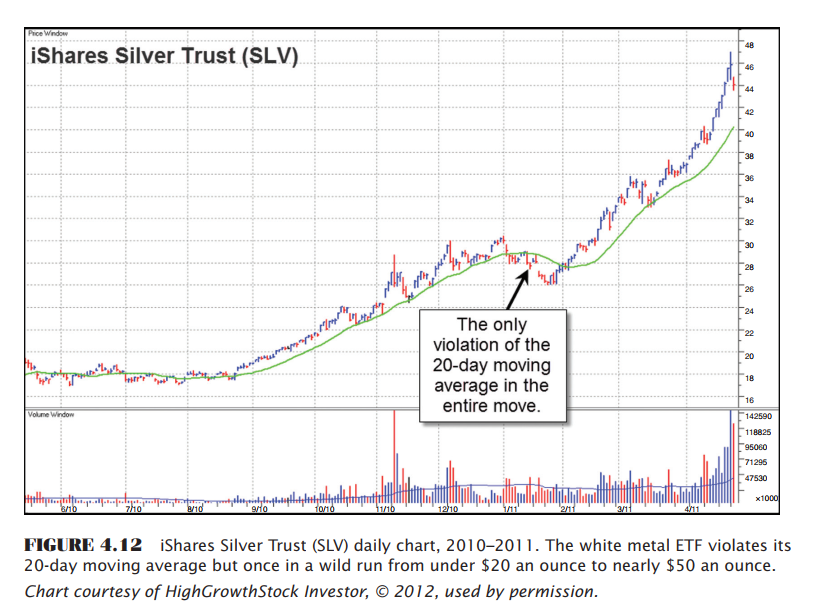

Vào cuối năm 2010 đến nửa đầu năm 2011, chúng tôi đã bắt được một xu hướng tăng giá lớn ở bạc, như thể hiện trên đồ thị ngày của iShares Silver Trust ETF (SLV) trong hình 4.12. Chú ý SLV có điểm phá vỡ và thoát ra khỏi nền giá từ mức giá $20 và bắt đầu giữ MA20 ngày. Điều này được chúng tôi xác định ngay từ khi nó bắt đầu xu hướng và điều chỉnh vào cuối tháng 10 năm 2010. Tại điểm này, SLV điều chỉnh và tìm thấy hỗ trợ tại MA20 ngày vài lần trong khi nó tăng giá lên các mức cao hơn, cuối cùng đạt tới mức giá $30. Một khi SLV vi phạm MA20 ngày, thì sóng tăng giá đầu tiên đã kết thúc , và cổ phiếu sẽ trải qua vài tuần củng cố quanh MA50 ngày.

Một khi SLV có thể tạo điểm phá vỡ vượt lên trên MA20 ngày, nó sẽ bắt đầu một xu hướng tăng mới dốc hơn và một lần nữa giữ MA20 ngày trong mỗi lần điều chỉnh. Xu hướng tăng này diễn ra theo hình Parabolic cho đến khi nó nó đạt đỉnh tại $50/ounce.

Hy vọng, bạn đọc bắt đàu hiểu ra thảo luận của chúng ta ở đây là không hề có đường trung bình di động nào là ma thuật cả. Các cổ phiếu khác nhau sẽ tuân thủ các đường trung bình di động khác nhau, và trong thực hành của chúng tôi, MA10 ngày và MA50 ngày chỉ là hai hướng dẫn chung. Trong các trường hợp riêng biệt, ví dụ như SLV, cổ phiếu có thể tìm thấy điểm hỗ trợ tại SMA 20 ngày và EMA 65 ngày, nhưng điều này là ngoại lệ thay vì là quy tắc chúng. Tuy nhiên, thông qua việc quan sát tỉ mĩ bạn có thể xác định đường trung bình di động nào là thích hợp đối với mỗi cổ phiếu. Trong nghiên cứu của chúng tôi, MA10 ngày và MA50 ngày có vẻ như được sử dụng phổ biến đối với hầu hết cổ phiếu ( điều này là dựa trên thống kê). Điều này giải thích tại sao chúng tôi sử dụng hai đường này khá triệt để, mặc dù trong trường hợp cá biệt mà chúng tôi nhận tháy các đặc điểm riêng (ví dụ như SLV) thì nó có khuynh hướng giữ MA20 ngày từ cuối năm 2010 đến giữa năm 2011, thì chúng tôi sẽ sử dụng MA20 ngày.

Một trong những vấn đề chính đối với đường trung bình di động là nó được sử dụng phổ biến, vì thế có một phản ứng của đám đông đối với các mức giá dựa trên đường trung bình di động bất cứ khi nào cổ phiếu chạm vào nó. Do đó, ví dụ, khái niệm hỗ trợ tại MA50 ngày bám quá sâu vào bộ não và phương pháp của hầu hết các nhà giao dịch thì ngài thị trường sẽ biến đám đông thành những tên ngốc bằng cách xuyên thủng đường trung bình này. Đây chính là lý do chính tác động đến cách thức chúng tôi sử dụng đường trung bình di động và tại sao chúng tôi không xem lần đầu tiên giá thủng đường trung bình di động là sự vi phạm về mặt kỷ thuật. Đầu tiên, chúng tôi xem việc giá đóng cửa dưới đường trung bình di động là đáng nghi ngờ, và các ngày sau đó cổ phiếu phải di chuyển xuống dưới đáy của ngày đầu tiên đóng cửa dưới đường trung bình di động mới là sự vi phạm đúng nghĩa.