Chưa có sản phẩm trong giỏ hàng.

TTCK Việt Nam

GIỮ TRỤ, HÀNG ĐẦU CƠ VẪN SÀN LA LIỆT. THỊ TRƯỜNG TIẾP TỤC PHÂN HOÁ CHỜ CUỘC HỌP CỦA FED

Câu chuyện của thị trường bây giờ là dòng tiền, chứ không phải là các yếu tố cơ bản. Thị trường tiếp tục giảm phiên thứ hai liên tiếp sau khi SBV nới thêm room tín dụng. Dòng tiền đang chậm lại để tiêu hoá đợt tăng giá trước đó, và chờ đợi tin tức cuộc họp FOMC vào giữa tuần sau.

HÀNH ĐỘNG CHỐT LÃI NGẮN HẠN

Vào tối ngày thứ 2, SBV thông báo nới thêm room tín dụng thêm 1.5%-2% cho toàn hệ thống, nhằm hỗ trợ thanh khoản của nền kinh tế thường tăng cao vào các tháng cuối năm. Trước đây, đã nhiều lần HoREA để xuất nới room tín dụng để hỗ trợ cho thị trường bất động sản. Mặc dù động thái nới room này được kỳ vọng giúp các cổ phiếu ngành bất động sản, ngân hàng và bán lẻ hưởng lợi, nhưng một số cổ phiếu bất động sản, ngân hàng đã tăng mạnh +50% đến +70% trong hơn 3 tuần qua, vì thế thị trường kiểu “lợi dụng tin tốt ra để bán chốt lãi”. Hàng loạt cổ phiếu bất động sản có tính đầu cơ cao như NVL, DXG…vẫn tiếp tục nằm sàn. HPG -1.9% sau khi giảm sàn ngày hôm qua.

Vào tối ngày thứ 2, SBV thông báo nới thêm room tín dụng thêm 1.5%-2% cho toàn hệ thống, nhằm hỗ trợ thanh khoản của nền kinh tế thường tăng cao vào các tháng cuối năm. Trước đây, đã nhiều lần HoREA để xuất nới room tín dụng để hỗ trợ cho thị trường bất động sản. Mặc dù động thái nới room này được kỳ vọng giúp các cổ phiếu ngành bất động sản, ngân hàng và bán lẻ hưởng lợi, nhưng một số cổ phiếu bất động sản, ngân hàng đã tăng mạnh +50% đến +70% trong hơn 3 tuần qua, vì thế thị trường kiểu “lợi dụng tin tốt ra để bán chốt lãi”. Hàng loạt cổ phiếu bất động sản có tính đầu cơ cao như NVL, DXG…vẫn tiếp tục nằm sàn. HPG -1.9% sau khi giảm sàn ngày hôm qua.

Sự hồi phục của TTCK Việt Nam trong 3 tuần qua chủ yếu là nhờ dòng tiền, hơn là yếu tố cơ bản, trong đó dòng tiền nước ngoài tạo yếu tố “chim mồi” quan trọng. Điều này có liên quan đến sự sụt giảm của chỉ số USD Index. Theo quan điểm của Team NĐT CANSLIM, xu hướng giảm giá của USD Index sẽ còn kéo dài đến tháng 3/2023, tuy nhiên, phản ứng hồi phục ngắn hạn sẽ xuất hiện trong vài tuần tới. Đây là những phản ứng hồi phục kỹ thuật ngắn hạn.

Chúng tôi quan tâm đến diễn biến của USD/CNY đang có mẫu hình đảo chiều vai đầu vai và có khả năng sẽ còn giảm giá trong thời gian tới, ít nhất đến quý 1/2023. Theo đó, 1 USD có thể chỉ còn đổi 6.7 CNY. Sự giảm giá của USD đối với đồng nhân dân tệ sẽ giúp Việt Nam gỡ bỏ nhiều áp lực tỷ giá, và điều quan trọng nhất, dòng tiền nước ngoài vẫn sẽ quay lại với TTCK Việt Nam. Trên thị trường tự do, lần đầu tiên sau nhiều tháng, tỷ giá tự do USD/VND đã giảm về 24,500, thấp hơn mức trần bán ra của các NHTM.

Nếu xu hướng mua ròng của nước ngoài vẫn tiếp diễn, xu hướng tăng của TTCK Việt Nam vẫn có cơ hội được duy trì. Tuy nhiên, sau tháng 11 mua ròng mạnh mẽ, khả năng hoạt động mua ròng của nước ngoài sẽ có sự chậm lại đội chút trong tháng 12. Nên nhớ, nước ngoài sẽ bắt đầu nghỉ lễ Nôen cho đến tết tây, nên vào cuối tháng 12 sẽ mất đi một lần trợ lực từ khối ngoại. Phiên hôm nay, nước ngoài mua ròng khoảng 1000 tỷ đồng, tốc độ mua ròng đang chậm lại khi khối ngoại muốn quan sát diễn biến của cuộc họp FOMC sắp tới, diễn ra vào ngày 13-14 tháng 12.

Mặc dù thị trường đang đặt cược FED chỉ tăng 0.5% lãi suất trong cuộc họp tháng 12 nhưng với dữ liệu NFP mới công bố vào ngày thứ sáu khá tốt, các nhà đầu tư thận trọng với bất cứ giọng điệu diều hâu nào của FED.

Vietnam Bond Yield kỳ hạn 10 năm vẫn đi ngang ở vùng 5.17%. Lợi suất trái phiếu chính phủ Việt Nam sẽ chưa thể giảm ngay mà cần chờ bond yield của Mỹ giảm sâu hơn.

THỊ TRƯỜNG CHỨNG KHOÁN HÔM NAY

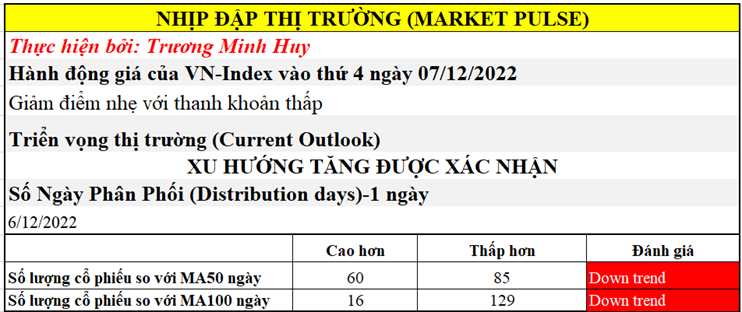

Chúng tôi cho rằng, các phản ứng điều chỉnh hiện nay vẫn là ngắn hạn khi mà dòng tiền vẫn đang hấp thụ tốt nhu cầu chốt lãi. Trong khi các cổ phiếu đầu cơ tăng nhanh đợt rồi bị chốt lãi mạnh tay, thì phiên hôm nay dòng tiền giữ trụ ở các cổ phiếu blue chip vốn hoá lớn. Theo đó, chỉ số VN-30 chỉ giảm -0.61% khi 12 mã tăng giá so với 15 mã giảm giá. Thị trường kéo VIC +6.91% để giữ chỉ số.

Số lượng cổ phiếu giảm trên sàn HoSE gấp 3 lần số cổ phiếu tăng cho thấy sự giảm giá trên diện rộng. Chỉ số VN-Index giảm -0.73% với thanh khoản thấp hơn phiên trước, giúp tránh được ngày phân phối.

Một vài cổ phiếu có yếu tố cơ bản tốt cũng tăng giá nhẹ như FRT +1.7%, PHR +3.2%, MWG +1.1%, FPT tăng nhẹ +0.7%.

Đây là biểu hiện của một sự thị trường phân hoá dần. Nhóm nào đã tăng nhanh trong 3 tuần qua thì bị chốt lãi, trong khi thị trường sẽ tiếp tục tìm đến các dòng khác chưa tăng giá. Ví dụ, dòng tiền nhân câu chuyện Trung Quốc mở cửa đang kéo đánh dòng thuỷ sản và vận tải trong hai phiên gần đây. GMD+0.2%, HAH +1.5% trong khi VHC -0.3% sau khi tăng trần vượt MA50 ngày vào ngày hôm qua.

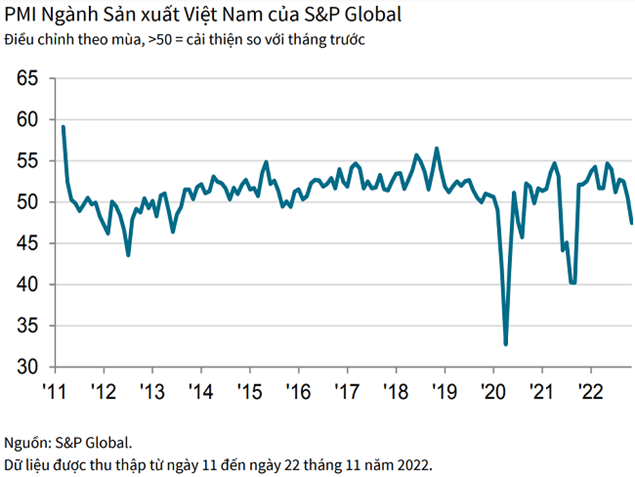

Rất khó tìm ra yếu tố cơ bản nào đủ hấp dẫn để thị trường tăng giá vào lúc này. Ngay cả câu chuyện Trung Quốc mở cửa cũng chỉ có tác động nhẹ chứ không thể mạnh mẽ. Ví dụ dòng thuỷ sản có thể được hưởng lợi đôi chút khi Trung Quốc mở cửa, nhưng nó chỉ có tác động bù trừ phần nào cho cầu yếu đi ở Mỹ và Châu Âu mà thôi. Thực sự, là tăng trưởng kinh tế toàn cầu đang chậm đi và nó bắt đầu ngấm vào nền kinh tê Việt Nam. Dữ liệu PMI tháng 11 đã xác thực sự yếu đi của các đơn hàng xuất khẩu. Theo CNBC, sự sụt giảm đơn hàng sản xuất từ Mỹ và châu Âu cũng ảnh hưởng tới Việt Nam – nơi đang nổi lên là một trung tâm sản xuất khi các công ty dịch chuyển khỏi Trung Quốc. “Việc thiếu đơn hàng sản xuất cộng với lãi suất cho vay tăng lên khiến nhiều công ty tại Việt nam phải đóng cửa nhà máy thay vì ký các hợp đồng mới”, HLS nhận định. “Các chuyến vận tải biển đến Việt Nam bị hủy đã tăng 50% trong tháng 12”.

Vì thế, đừng nhìn nhiều vào yếu tố cơ bản vào lúc này. Theo dự phóng của CTCK VNDirect, tăng trưởng lợi nhuận của các công ty trên sàn HOSE có thể tiếp tục suy giảm trong quý 4 và khả năng phải đến quý 1/2023 mới có hy vọng tạo đáy.

Câu chuyện chính của thị trường lúc này là dòng tiền. Dòng tiền mang ý nghĩa trung và dài hạn khi nhìn thấy các công ty bị định giá rẻ thì họ sẽ mua mà thôi. Đợt tăng giá từ giữa tháng 11 đến nay diễn ra theo cách đó. Ví dụ, dòng tiền tập trung vào mua dòng ngân hàng vì nó rẻ chứ không phải vì câu chuyện tăng trưởng. Theo dự báo của SSI, khả năng từ quý 4.2022, các khoản nợ xấu bất động sản sẽ bộc lộ trên báo cáo tài chính. Các nhà đầu tư cũng không mặn mà với thông tin nới room tín dụng 2% vì nhiều khả năng chỉ là để đảo nợ mà thôi. Năm 2023, tăng trưởng tín dụng vẫn chậm lại và dự báo chỉ còn 11% theo CTCK VNDirect.

Sau phiên phân phối mạnh ngày thứ ba, thì việc không có cú giảm mạnh nối đà như ngày thứ tư hôm nay cho thấy dòng tiền vẫn đủ khoẻ để hấp thụ nhu cầu chốt lãi. Sự phân hoá sẽ diễn ra để duy trì xu hướng tăng giá.

Sự giảm giá của thị trường chung hiện nay cho phép các cổ phiếu đang hình thành nền giá tiếp tục tích luỹ thêm. Nhóm ngân hàng có RS (Sức Mạnh Giá Tương Đối) cao nhất đợt này, sẽ hình thành phần tay cầm. Ví dụ, CTG+1.3% trong phiên hôm nay với thanh khoản ở mức thấp. Cho đến khi nào CTG vẫn còn giữ trên EMA 21 ngày và MA50 ngày, nhà đầu tư nên tiếp tục nắm giữ.

Câu chuyện tương tự cũng diễn ra với BID -0.26% và VCB-1.9%. Nhà đầu tư sử dụng EMA 21 ngày và MA50 ngày để quan sát khả năng xây phần tay cầm hoặc một đợt điều chỉnh ngắn hạn (pullback). Tấm đệm lãi trước đó nên được dùng để chịu đựng các đợt điều chỉnh ngắn hạn.

Cổ phiếu STB mặc dù lấp lại điểm mua Gap Up nhưng đáy thấp nhất trước ngày mở khoảng trống tăng giá vẫn chưa bị phá thủng. Cổ phiếu vẫn giữ trên EMA 21 ngày vì thế nên để cho cổ phiếu thêm không gian để vận động.

TIÊU ĐIỂM CỔ PHIẾU NT2 VÀ FPT

Cổ phiếu NT2 vẫn sideway đi ngang sau điểm mua Pocket Pivot với thanh khoản thấp. Điều này hình thành vùng giá nhỏ, nếu NT2 tiếp tục breakout thì có khả năng tiếp tục xây phần bên phải nền giá. Câu chuyện cơ bản của NT2 đã được đề cập trong các bản tin trước vào ngày 25.11.2022 (vui lòng xem lại)

- Còn tiếp, theo dõi chi tiết qua zalo 0977.697.420 của Team NĐT CANSLIM