Chưa có sản phẩm trong giỏ hàng.

TTCK Việt Nam

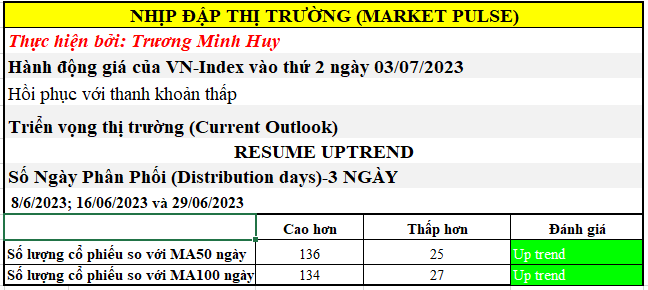

HỒI VỚI THANH KHOẢN THẤP, ĐỪNG VỘI VÀNG MUA VÌ CHƯA CHỈNH XONG!

Dòng tiền dè dặt sau những phiên điều chỉnh, vẫn chủ yếu kéo trụ để giữ chỉ số khiến phiên hồi phục rất mong manh ngay khi chạm vào MA20 ngày. Các dữ liệu PMI tháng 6 đang cho thấy rủi ro giảm phát xuất hiện, củng cố dữ liệu kinh tế Quý 2. Công cụ chính sách tiền tệ của Việt Nam đang gặp khó khăn để hỗ trợ cho nền kinh tế. Thời điểm này, nhà đầu tư nên chú ý đến rủi ro đến từ chính sách vĩ mô trong và ngoài nước, hơn là chăm chăm quan sát cổ phiếu.

KHÔNG GIAN CHÍNH SÁCH TIỀN TỆ BỊ THU HẸP, RỦI RO GIẢM PHÁT!

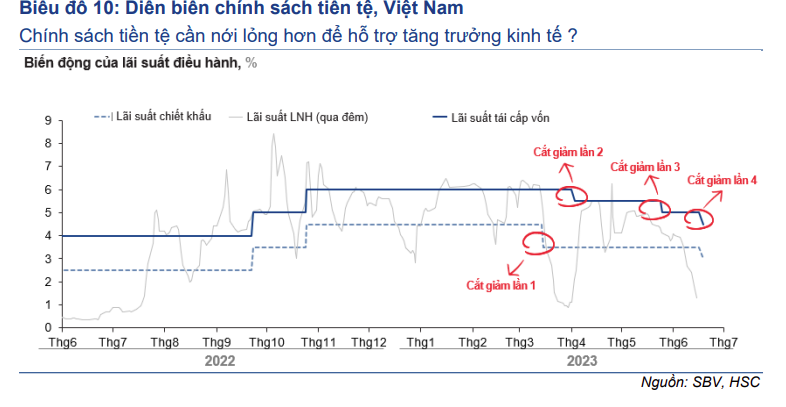

Theo HSC, SBV sẽ tiếp tục nới lỏng chính sách tiền tệ để giảm lãi suất cho vay theo chỉ đạo của chính phủ. HSC dự đoán một đợt cắt giảm lãi suất nữa sẽ diễn ra trong 6 tháng cuối năm. Cụ thể, SBV có thể hạ lãi suất tái cấp vốn thêm 0.25% xuống 4.25% và duy trì ở mức này cho đến năm 2024.

HSC cho rằng dư địa để SBV tiếp tục hạ thêm lãi suất đang hẹp lại do lo ngại mức chênh lệch lãi suất âm liên ngân hàng giữa USD và VND làm tăng rủi ro mất giá của VND.

Quan điểm của admin cho rằng, không gian chính sách tiền tệ đang hẹp lại và SBV đang khó khăn trong việc giảm lãi suất trong thời gian tới khi mà FED đang diều hâu trở lại. Mặc dù dữ liệu PCE tháng 5 của Mỹ đã dịu lại nhưng các nhà giao dịch trái phiếu vẫn kỳ vọng FED sẽ tăng 0.25% trong cuộc họp tháng 7, với xác suất 87%.

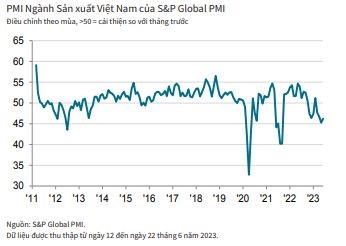

Dữ liệu PMI tháng 6 của Việt Nam tăng nhẹ từ 45.3 điểm lên 46.2, cho thấy các điều kiện kinh doanh tiếp tục giảm mạnh. Sản lượng và số lượng đơn đặt hàng mới tiếp tục giảm, và việc giảm sản lượng phản ánh một phần tình trạng thiếu điện diễn ra trong đợt nắng nóng. Môi trường nhu cầu yếu khiến các công ty phải giảm số lượng nhân viên và hoạt động mua hàng, trong khi giá cả cũng giảm.

Bức tranh kinh tế Việt Nam quý 2.2023 đang dấy lên nỗi lo ngại giảm phát: (1) Tăng trưởng GDP quý 2 chỉ 4.14%, gàn thấp nhất trong 13 năm; (2) lạm phát đang giảm dần qua từng tháng và (3) tăng trưởng tín dụng 6 tháng đầu năm chỉ 3.36%, rất xa so với mục tiêu 13% cho năm nay.

Chúng tôi cho rằng, biến số vĩ mô và chính sách tiền tệ thiếu không gian mở rộng đang là rủi ro lớn nhất vào lúc này.

Lợi suất trái phiếu chính phủ kỳ hạn 10 năm đã tăng mạnh trở lại trong phiên hôm nay.

Xem chi tiết trên kênh youtube:

THỊ TRƯỜNG CHỨNG KHOÁN NGÀY HÔM NAY

Ngay sau khi chạm vào hỗ trợ tại MA20 ngày, chỉ số VN-Index tăng +0.46% và đóng cửa tại 1,125.50 điểm, nhưng với thanh khoản thấp hơn phiên trước. Điều này cho thấy cú hồi phục của chỉ số say hai phiên giảm là không mạnh và rất dễ gặp phải bulltrap. Dòng tiền có vẻ như đang gặp phải áp lực chốt lời và dè dặt trở lại khi có nhiều tin đồn liên quan đến biến động thượng tầng.

Sự hồi phục hôm nay là nhờ lực kéo của một số cổ phiếu vốn hóa lớn như BID +2.65%, là đầu kéo lớn nhất đóng góp mức tăng +1.47 điểm cho chỉ số VN-Index. Theo sau là các trụ cột như VHM, GVR, GAS…

Mặc dù độ rộng thị trường ở HOSE vẫn khá tốt với số lượng cổ phiếu tăng gấp 1.5 lần số lượng cổ phiếu giảm, nhưng bức tranh hồi phục là yếu ớt khi có sự phân hóa mạnh. Trong khi chỉ số VN30 tăng nhẹ +0.02% thì các cổ phiếu vốn hóa nhỏ giảm điểm khiến HX-Index giảm -0.32%.

Họ APEC vẫn tiếp tục bị nhốt sàn, khiến phần lớn các cổ phiếu vốn hóa nhỏ tiếp tục bị ảnh hưởng tiêu cực và cả ngành bất động sản cũng vậy.

Với các dấu hiệu yếu đã chỉ ra ở các phiên trước như phân kỳ giữa chỉ số VN-Index và HNX-Index, phân kỳ âm giữa chỉ báo dao động RSI với VN-Index, sự kháng cự tại MA200 tuần hoặc ngưỡng Dinapoli, chỉ số VN-Index đang gặp phải áp lực điều chỉnh.

Điểm hỗ trợ quan trọng lúc này là EMA 21 ngày cho chỉ số VN-Index (khi đã có 3 ngày phân phối). Nếu xuất hiện thêm ngày phân phối đòng thời thủng EMA 21 ngày, đèn vàng sẽ được bật!

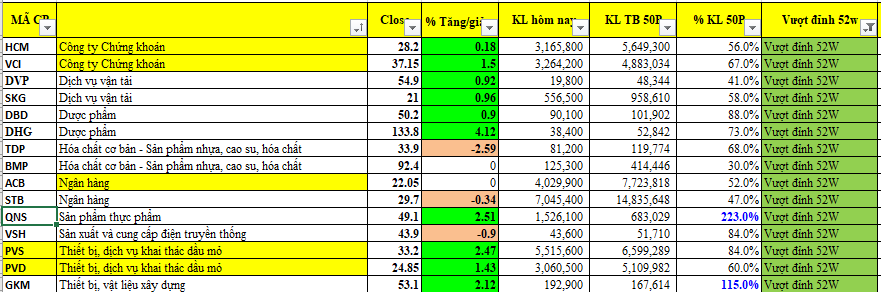

Danh sách các cổ phiếu vượt đỉnh 52 tuần không có nhiều thay đổi trong tuần qua và phiên hôm nay.

Dấu hiệu yếu của thị trường được chỉ ra khi các điểm breakout nền giá trở nên yếu dần. Ngoài việc một số ít cổ phiếu như KSB, ANV, VLB hoạt động khá tốt, thì một số cổ phiếu khác lại yếu đi. Ví dụ FRT giảm nhẹ -0.6% sau khi breakout Chiếc Cốc sau khi tím trong phiên cuối tuần trước. Một số cổ phiếu có điểm breakout tuần trước đang có dấu hiệu yếu như HAX +0.65% với thanh khoản thấp, PVT, PVP DXG, SKG, CII, HT1 cũng tương tự.

NHÓM ĐÁ DẬY SÓNG

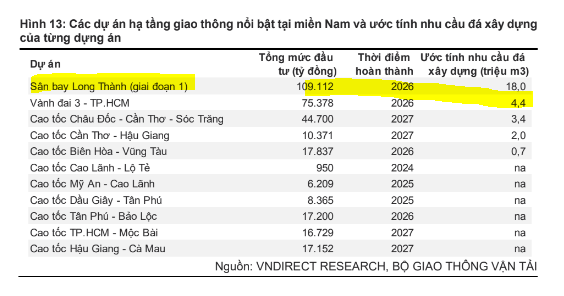

Việc giải ngân vốn đầu tư công đang có dấu hiệu khởi sắc trong tháng 6. Theo Bộ Tài chính, tỷ lệ giải ngân đã đạt hơn 30% kế hoạch sau nửa năm. Như vậy, chỉ riêng tháng 6 đã giải ngân thêm 10%. Với hàng loạt dự án trọng điểm được khởi công, kỳ vọng sẽ tiếp tục tăng tốc giải ngân.

Sân bay Long Thành được kỳ vọng chuyển sang giai đoạn xây dựng từ tháng 8/2023 đang khiến các cổ phiếu nhóm đá trở thành tâm điểm. Cổ phiếu VLB +9.3% và KSB +3.4% tiếp tục rời xa nền giá.

Cổ phiếu KSB đã có điểm mua breakout nền giá Chiếc Cốc vào ngày 21/06/2023 và chúng tôi đưa cổ phiếu này trở lại danh sách theo dõi. Các bình luận chi tiết về yếu tố cơ bản cũng đã được bình luận trên kênh Youtube: Xem thêm:

Team NĐT CANSLIM chưa thực hiện tín hiệu mua breakout nền giá vì nhận thấy rủi ro các điểm breakout nền giá của nhiều cổ phiếu không hoạt động tốt trong thời gian gần đây, khi dòng tiền di chuyển quá nhanh giữa các nhóm ngành. Rủi ro từ thị trường chung (chữ M) là điều cần chú ý vào lúc này. Chúng tôi thích chờ đợi và mua sau khi thị trường chung điều chỉnh xong, và có sóng ngành hỗ trợ.

Quan điểm của admin cho rằng sóng ngành đang có sự thay đổi. Trong khi các cổ phiếu xây dựng hưởng lợi từ đầu tư công đang có dấu hiệu yếu sau một thời gian dài tăng giá mạnh và phản ánh nhiều kỳ vọng hưởng lợi, thìdòng tiền đang chuyển hướng vào nhóm đá, được cho là sẽ có kỳ vọng mang tới lợi nhuận cao trong thời gian tới, khi sân bay Long Thành chuyển sang giai đoạn xây dựng.

Đối với KSB, kỳ vọng tăng giá của cổ phiếu này sẽ tùy thuộc vào khả năng gom thêm cổ phiếu VLB để trở thành công ty con. Hiện tại KSB đang sở hữu 41% VLB và đang có kế hoạch phát hành thêm cổ phiếu, dòng tiền thu được sẽ dùng để thu gom cổ phiếu VLB.

RÒ RĨ NHỮNG KỲ VỌNG VỀ LỢI NHUẬN QUÝ 2- MUA TIN ĐỒN, BÁN TIN THẬT?- BMP, QNS

Khoảng một tháng nữa, các công ty sẽ bắt đầu công bố báo cáo kết quả kiểm toán bán niên 2023. Cao điểm là vào giữa tháng 7.2023. Thời điểm nhạy cảm vì gần với cuộc họp FOMC của FED (26.7.2023). Lưu ý rằng, báo cáo bán niên sẽ được kiểm toán nên các doanh nghiệp sẽ hạn chế xào nấu dữ liệu.

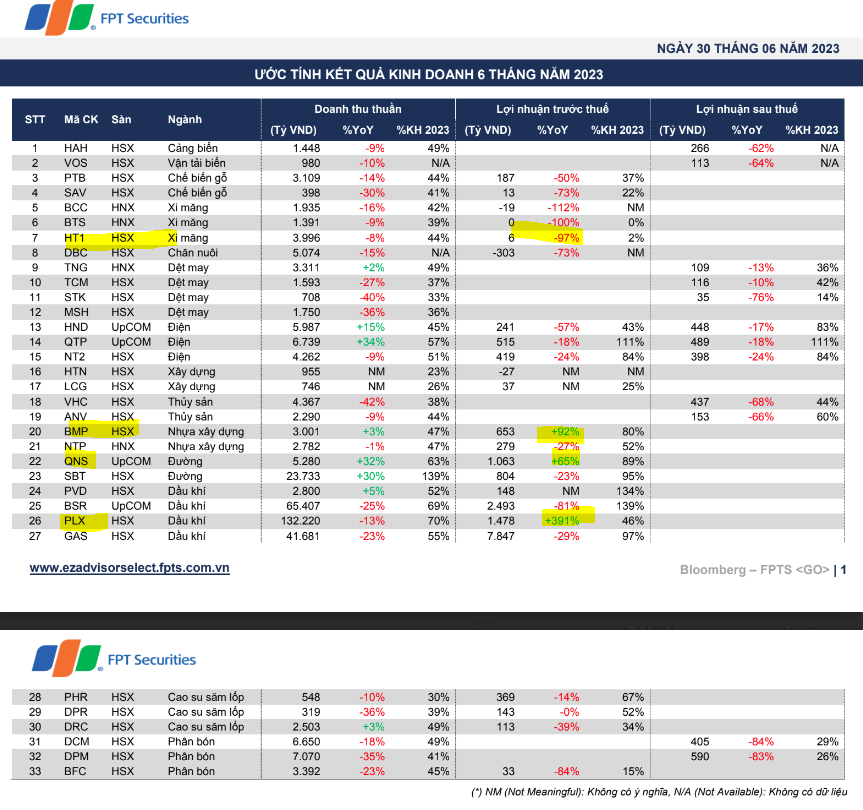

Theo FPTS, báo cáo kết quả kinh doanh quý 2.2023 của một số cổ phiếu như BMP, QNS sẽ có kết quả tích cực. Đây là điều các nhà đầu tư và các CTCK đang kỳ vọng. Phiên hôm nay QNS +2.5% và BMP tham chiếu. Đây là hai cổ phiếu nằm trong danh sách vượt đỉnh 52 tuần và đều đã tăng giá kéo dài từ nền giá.

Theo đó, BMP đã tăng giá +46% từ nền giá và cũng đã bật tăng mạnh sau khi bật tăng từ EMA 21 ngày, khiến đường trung bình di động này trở thành điểm hỗ trợ quá rõ ràng. Do đó, chúng tôi cho rằng không nên vội vàng nhảy vào BMP vào lúc này mà nên chờ đợi sau khi thị trường điều chỉnh xong.

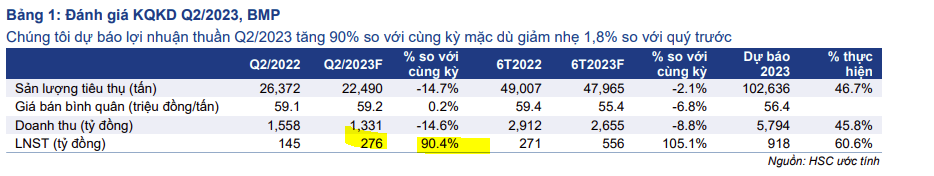

Hiện tại, các CTCK đang chú ý nhiều đến BMP (mọi thứ có vẻ rõ ràng) và đánh giá cao về tiềm năng tăng giá và lợi nhuận. CTCK HSC trong báo cáo ngày 29/06/2023 đã nâng 22% dự phóng EPS năm 2023 (lợi nhuận ròng lên 918 tỷ, tăng+32%) và nâng giá mục tiêu thêm 17% lên 93,8000, tương ứng tiềm năng tăng giá còn +7.8% so với thị giá hiện tại.

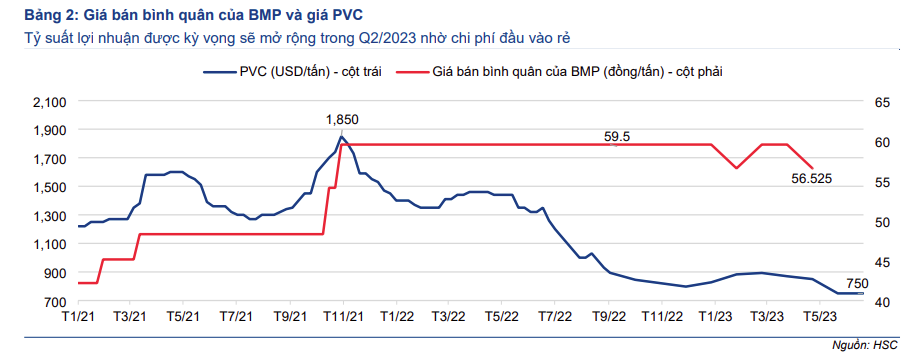

Chỉ riêng lợi nhuận quý 2.2023 của BMP có thể tăng 90.4% yoy, đạt 276 tỷ đồng. Điều này là do giá bán bình quaan của BMP trong tháng 4 và tháng 5 hiện cao hơn 10% so với công ty cùng ngành. Ban lãnh đạo đã quyết định tiếp tục áp dụng mức chiết khấu 5% từ ngày 15/06/2023 để thu hẹp chênh lệch và tăng mức cạnh tranh, nhằm cải thiện việc sản lượng tiêu thụ sụt quý 2 có thể giảm -14.7% yoy. Biên lợi nhuận của BMP được kỳ vọng mở rộng trong quý 2 nhờ giá hạt nhựa PVC (chiếm 70% giá thành) giảm mạnh xuống 750 USD/tấn trong khi giá bán được neo cao. Tuy nhiên, HSC cho rằng, sự hưởng lợi trong nửa cuối năm 2023 sẽ ít lại khi giá hạt nhựa PVC sẽ tăng dần trở lại.

Nếu báo cáo quý 2.2023 của BMP được công bố không gây bất ngờ cho thị trường, hãy thận trọng với “mua tin đồn, bán tin thật”. Vì thế, chúng tôi thích chờ đợi BMP xây lại điểm mua để mang lại vị thế an toàn hơn.

Tương tự, QNS cũng đã rời xa vùng mua hợp lý của mẫu hình Chiếc Cốc Tay Cầm lớn. ĐườngEMA 21 ngày đang trở thành điểm hỗ trợ rõ ràng cho cổ phiếu này. Do đó, chúng tôi thích chờ đợi điểm mua an toàn hơn ở cổ phiếu này.

Điểm bất lợi là là giá đường thô kỳ hạn đã giảm mạnh trong 2 tuàn qua xuống 23 cent/pount vào ngày 28/06/2023, mức thấp nhất trong 3 tháng qua, và giảm -15% so với đỉnh tháng 4. Xu hướng giảm của giá đường là ngắn hạn khi yếu tố cơ bản đang ủng hộ cho đi lên của giá đường trong dài hạn do ảnh hưởng của EL Nino hoặc Ấn Độ không cho phép xuất khẩu Đường cho đến năm 2023.

(còn tiếp)

THAM GIA TEAM NĐT CANSLIM ĐỂ ĐỌC CHI TIẾT BẢN TIN, ZALO LIÊN HỆ: 0977.697.420

HỖ TRỢ MỞ TÀI KHOẢN CHỨNG KHOÁN TẠI CTCK KB, DNSE, KAFI, VPS, HSC, SSI, VCSC