TTCK Thế giới

Thị trường chứng khoán phục hồi sau khi Nasdaq kiểm tra 13,000; Giá dầu nhảy vọt, vàng bị ảnh hưởng

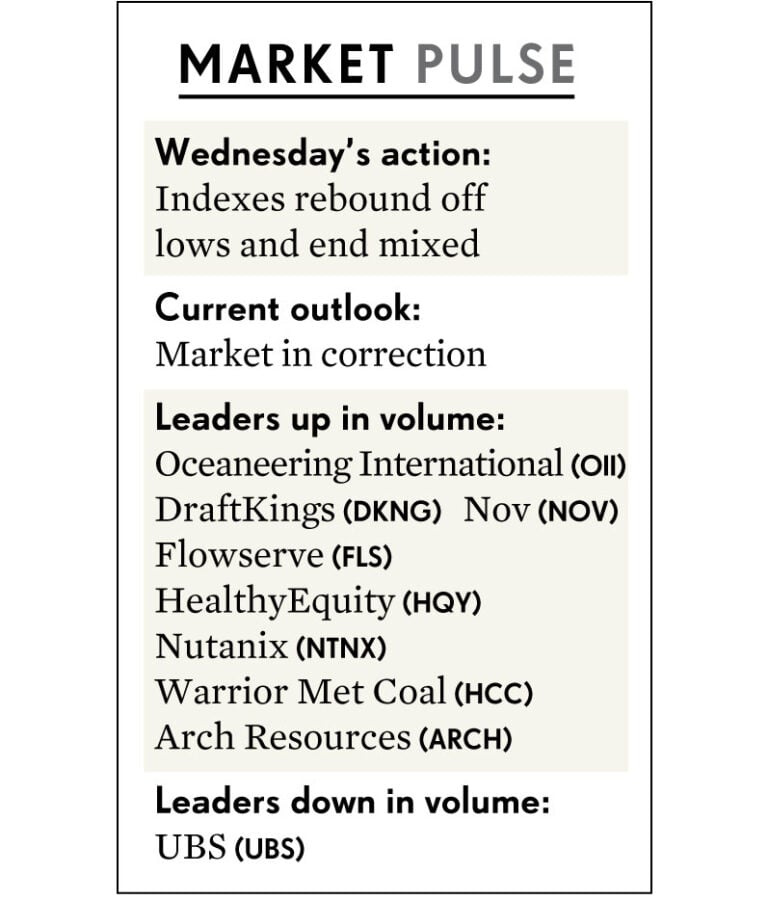

Một tuần sau khi Nhật Báo IBD chuyển đổi triển vọng thị trường sang “xu hướng giảm điểm (market in correction), sức khỏe của cổ phiếu vẫn không cải thiện nhiều. Tuy nhiên, các chỉ số đã đảo chiều sau mức đáy thấp nhất trong ngày hôm nay, gợi ý rằng các nhà đầu tư tổ chức đang tìm kiếm các món hời.

Ngoài ra, cổ phiếu dầu khí tiếp tục đi ngược xu hướng giảm điểm vào thứ tư. Khi giá dầu tương lai đạt mức cao mới trong năm, thật dễ hiểu tại sao các nhà đầu tư lại đổ xô vào cổ phiếu của lĩnh vực này.

Nhìn vào diễn biến nhóm ngành trong ngày, có ít nhất 6 trong số 10 nhóm ngành tăng mạnh nhất đến từ lĩnh vực dầu khí. Chúng bao gồm các công ty thăm dò dầu khí quốc tế và Hoa Kỳ, cũng như cổ phiếu trong lĩnh vực dịch vụ dầu khí, khoan và máy móc. Các nhóm ngành này đều tăng ít nhất 3% theo giá trị thị trường, dữ liệu ban đầu cho thấy. Nhóm ngành hoạt động tốt nhất của hôm thứ Tư: than, tăng 4.7%.

Trong khi đó, giá dầu ngọt nhẹ tương lai tăng hơn 2% và đạt mức cao nhất 94.14 USD/thùng vào thứ Tư. Đây là mức cao nhất kể từ cuối tháng 8 năm 2022.

Tuy nhiên, những mức tăng này không gây ra bất kỳ sự sụt giảm đáng kể nào cho các chỉ số chính trên thị trường chứng khoán.

Diễn biến thị trường chứng khoán hôm nay: Cổ phiếu vốn hóa nhỏ phục hồi

Diễn biến thị trường chứng khoán hôm nay: Cổ phiếu vốn hóa nhỏ phục hồi

Chỉ số Nasdaq Composite giảm tới 0.8% trong ngày và tạm thời giảm xuống dưới 13.000, mức có thể được coi là ngưỡng giá tâm lý quan trọng.

Sau khi chạm đáy ở mức 12,963 trong phiên giao dịch giữa buổi chiều, Nasdaq đã ngừng đà giảm, đạt mức hòa vốn vào khoảng 2:30 chiều theo giờ ET và kết thúc với mức tăng 0.2%.

Điều đó phù hợp với mức tăng 0.2% của Nasdaq 100. Tuy nhiên, chỉ số S&P 500 đóng cửa hầu như không thay đổi, tăng chưa đầy 1 điểm. Chỉ số công nghiệp Dow Jones giảm 0.2%, mặc dù đã giảm tới 0.9% trong phiên giao dịch sớm. Dow cũng kết thúc phiên ở nửa trên của biên độ trong ngày.

Khối lượng giao dịch tăng trên cả hai sàn.

Giữa lúc các chỉ số vốn hóa lớn chính bị giảm mạnh trong phần lớn thời gian của phiên giao dịch, thật tò mò khi thấy chỉ số Russell 2000 hầu như không giảm trong cả ngày. Tăng 1% khi đóng cửa, chỉ số vốn hóa nhỏ cho thấy sức mạnh ở một số mã cổ phiếu trong lĩnh vực năng lượng và công nghệ sinh học.

MillerKnoll (MLKN) (vốn hóa thị trường 1.8 tỷ USD, 75.7 triệu cổ phiếu đang lưu hành) cũng tạo ra tác động lên Russell 2000. Cổ phiếu tăng vọt 28% với khối lượng giao dịch khổng lồ sau khi báo cáo kết quả mà thoạt nhìn có vẻ như là đáng thất vọng.

Lợi nhuận của gã khổng lồ đồ nội thất văn phòng giảm 16% trong quý đầu tiên kết thúc vào tháng 8, xuống còn 37 cent/cổ phiếu do doanh số bán hàng giảm 15% xuống còn 917.7 triệu USD. Nhưng công ty đã tăng mục tiêu lợi nhuận điều chỉnh cho năm tài chính 2024 (kết thúc vào tháng 5 năm sau) lên mức 1.85-2.15 USD/cổ phiếu. Vào tháng 7, MillerKnoll đưa ra hướng dẫn EPS là 1.70-2 USD/cổ phiếu.

Cổ phiếu vốn hóa nhỏ vẫn hoạt động kém

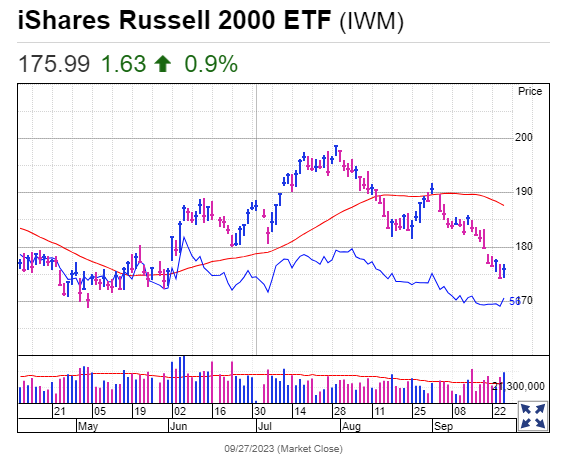

Tuy nhiên, Russell 2000 đã rơi vào giai đoạn điều chỉnh trung hạn – mức giảm 10%-19% so với mức đỉnh cao nhất 52 tuần của chỉ số. Russell 2000 hiện đã giảm 12% so với mức đỉnh 2003.62 vào tháng 7.

Như biểu đồ đi kèm cho thấy, quỹ ETF iShares Russell 2000 (IWM) đã phá vỡ đường MA 50 ngày. Mới đây, IWM cũng đã di chuyển xuống dưới đường trung bình động dài hạn MA 200 ngày. Trong một thị trường chứng khoán lành mạnh, cả hai chỉ số chứng khoán chính và các cổ phiếu hàng đầu đều tăng lên trên đường MA 50 và MA 200 ngày và thậm chí dẫn dắt các đường trung bình lên cao hơn.

Rõ ràng, thị trường chứng khoán đang truyền tải thông điệp sau: Mặc dù tất cả các cổ phiếu đều có rủi ro thua lỗ ngay lập tức cao hơn, nhưng trường hợp này thậm chí còn tồi tệ hơn đối với các công ty nhỏ hơn. Xem xét nỗi sợ hãi của các nhà đầu tư về nền kinh tế sau khi Cục Dự trữ Liên bang nâng lãi suất ngắn hạn từ phạm vi mục tiêu 0%-0.25% vào đầu năm 2022 lên 5.25%-5.5% hiện nay, thị trường chứng khoán dường như đang suy nghĩ một cách hợp lý.

Các lĩnh vực phòng thủ yếu đi

Thị trường chứng khoán dường như tiếp tục bị suy yếu bởi sự gia tăng của chi phí tiền tệ. Sự gia tăng này là không thể tránh khỏi trong những ngày gần đây.

Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm tăng mạnh vào thứ tư, lên tới 8 điểm cơ bản lên 4.64% trước khi ổn định ở mức 4.62%. Đó là mức cao nhất kể từ tháng 10 năm 2007.

Với việc ngay cả các kỳ phiếu và trái phiếu kho bạc Mỹ ngắn hạn hơn cũng có lợi nhuận cao hơn – 5.58% cho trái phiếu Kho bạc Mỹ 3 tháng, 5.49% cho trái phiếu 1 năm tính đến chiều thứ Tư – thật dễ hiểu tại sao cổ phiếu đang phải đối mặt với nhiều cạnh tranh hơn với trái phiếu trong cuộc chiến giành lợi nhuận đáng tin cậy.

Chỉ số bình quân công nghiệp Dow Jones Utility, bị tổn thương bởi mức giảm gần 7% của cổ phiếu NextEra Energy (NEE), tiếp tục sụt giảm mạnh. Giảm gần 1% vào thứ Ttư, chỉ số Dow Utility đã giảm hơn 14% kể từ ngày 1/1.

Vàng đang yếu đi

Ngoài lĩnh vực năng lượng, bạn có coi vàng là một tài sản phòng thủ không? Nếu vậy, vàng đã thực sự có một trong những ngày tồi tệ nhất sau một thời gian dài khi đồng đô la Mỹ tiếp tục tăng. Đồng đô la cao hơn khiến vàng trở nên đắt hơn đối với các ngân hàng và thương nhân nước ngoài.

Hợp đồng tương lai vàng đáo hạn vào tháng 9 trên Comex giảm 1.5% xuống 1,871.60 USD, theo Dow Jones Market Data. Trong khi đó, quỹ ETF SPDR Gold Shares (GLD) giảm 1.2% trong phiên giảm thứ tư liên tiếp. Nó cũng đạt mức thấp nhất trong sáu tháng.

Đồng đô la tăng vọt lên gần 150 yên ở Nhật Bản. Đồng euro suy yếu xuống 1.05 đô la.

Lợi suất thu nhập thị trường chứng khoán so với lợi suất trái phiếu

Sự gia tăng lợi suất thu nhập cho S&P 500, một cách so sánh lợi suất của trái phiếu Kho bạc Mỹ không có rủi ro, đã khiến thị trường chứng khoán trở nên hấp dẫn hơn một chút.

Dựa trên dữ liệu được Yardeni Research tổng hợp tính đến thứ hai, ước tính đồng thuận của các nhà phân tích về lợi nhuận năm 2024 trong số các công ty S&P 500 là 247.29 USD. Với S&P 500 đóng cửa vào thứ Tư ở mức 4,274, lợi suất thu nhập năm 2024 kỳ hạn trước là 5.8%.

Còn triển vọng chính phủ liên bang hết tiền để thanh toán các hóa đơn ngắn hạn vào cuối tháng thì sao?

Ned Davis Research (NDR) lưu ý rằng một cuộc đóng cửa của chính phủ có thể làm giảm hơn 0.1 điểm phần phần trăm so với tăng trưởng GDP thực tế của Hoa Kỳ cho mỗi tuần nó diễn ra. Nhưng “tác động đầy đủ có thể lớn hơn do gián đoạn tạm thời đối với các hoạt động khác nhau, mất niềm tin của người tiêu dùng và doanh nghiệp và gia tăng bất ổn chính sách”, Veneta Dimitrova, nhà kinh tế Hoa Kỳ cấp cao và Joe Kalish, chiến lược gia vĩ mô toàn cầu trưởng tại NDR, đã viết trong một lưu ý được gửi qua email cho IBD.

Tâm lý thị trường chứng khoán giảm sút

Trong khi đó, tâm lý lạc quan trong số các chuyên gia phân tích bản tin cũng bị ảnh hưởng.

Cuộc khảo sát mới nhất của Investors Intelligence đối với các biên tập viên bản tin cho thấy, tâm lý lạc quan (bullish) đã giảm xuống 43.7% từ mức 48.6% một tuần trước. Hiện tại, nó gần như đạt mức 43.1% của cuối tháng 8 và giảm đáng kể so với mức đỉnh 57.1% đạt được hồi đầu tháng đó. Trong khi đó, tâm lý bi quan (bearish) tăng nhẹ lên 23.9% so với mức 22.8% của tuần trước.

So sánh hai tỷ lệ này, rõ ràng chúng ta chưa đạt đến mức độ sợ hãi tột độ.

Nói cách khác, nếu tỷ lệ bi quan vượt quá lạc quan, thì điều đó có nghĩa là phần lớn các nhà đầu tư đã bỏ cuộc và hầu như không còn hy vọng rằng cổ phiếu sẽ tăng cao hơn. Họ đã chuyển sang tiền mặt, hoặc thậm chí áp dụng các vị thế bán khống, với hy vọng rằng cổ phiếu sẽ giảm mạnh hơn. Đây chắc chắn là trường hợp gần đây nhất vào tháng 10 năm 2022. Khi đó, tâm lý bi quan đã tăng lên hơn 44%, cao hơn nhiều so với tâm lý lạc quan ở mức 25%.

Puts Vs. Calls

Tỷ lệ khối lượng mua bán quyền chọn

Trong khi đó, tỷ lệ khối lượng mua bán quyền chọn đã tăng mạnh trong những ngày gần đây. Nhưng nó vẫn chưa đạt đến mức cao trào như khi thị trường chứng khoán giảm giá do đại dịch Covid-19 vào cuối tháng 2 năm 2020.

Vào thời điểm đó, tỷ lệ mua bán quyền chọn đã tăng vọt lên 1.44 vào giữa tháng 3 năm 2020, chỉ vài tuần trước khi thị trường chứng khoán chạm đáy với sự phục hồi mạnh mẽ của S&P 500 vào ngày 2 tháng 4 của năm đó. Tỷ lệ 1.44 có nghĩa là cứ 100 quyền chọn mua thì có tới 144 quyền chọn bán được giao dịch. Quyền chọn bán thường được sử dụng bởi các nhà đầu tư bi quan.

Tính đến thời điểm này của tuần, trước phiên giao dịch ngày thứ Tư, tỷ lệ mua bán quyền chọn đã tăng lên 1.13.

Cổ phiếu VinFast Auto (VFS) đã giảm 12% trong phiên giao dịch ngày 27 tháng 9 năm 2023

Cổ phiếu VinFast Auto (VFS -12.89%) sụt giảm mạnh trong phiên giao dịch chiều thứ Tư, giảm 12.4% trong vòng 1:55 chiều theo giờ ET. Không khó để biết lý do tại sao: người nội bộ của VinFast có thể đang bán tháo cổ phiếu.

VinFast, nhà sản xuất ô tô Việt Nam nổi tiếng nhất thế giới sau khi lên sàn thông qua SPAC IPO vào tháng trước, đã có diễn biến khá biến động kể từ khi ra mắt và ngày hôm nay sẽ không thay đổi nhiều câu chuyện đó. Trong một hồ sơ gửi SEC vào sáng nay, VinFast đã thông báo về khả năng bán tối đa 75.8 triệu cổ phiếu của công ty bởi những người trong cuộc của công ty.

Vấn đề là: Mặc dù VinFast có hơn 2.3 tỷ cổ phiếu phổ thông được phát hành và đang lưu hành, theo dữ liệu từ S&P Global Market Intelligence, nhưng chỉ có khoảng 1.4% trong số những cổ phiếu đó đang “lưu hành” và hiện có sẵn để giao dịch. Đó là 32.2 triệu cổ phiếu đang lưu hành. Và VinFast muốn tung ra tiềm năng 75.8 triệu cổ phiếu mới ra thị trường.

Công ty đang chuẩn bị tăng gấp ba số lượng cổ phiếu trên thị trường – và điều này có thể làm sụp đổ giá cổ phiếu.

Nhìn thấy những con số đó và hiểu được tầm quan trọng của chúng, thật dễ dàng để thấy tại sao các nhà giao dịch lại hoảng sợ ngày hôm nay. Suy cho cùng, “lượng cổ phiếu nổi” siêu thấp của VinFast đã khiến cổ phiếu dễ bị ảnh hưởng bởi loại biến động có thể thúc đẩy mức tăng và giảm giá hàng ngày hai chữ số thu hút các nhà giao dịch trong ngày. Bây giờ, có vẻ như việc làm tràn ngập cổ phiếu mới sẽ vừa làm tăng biến động trong ngắn hạn và có khả năng giảm bớt nó trong dài hạn, có khả năng khiến cổ phiếu này kém hấp dẫn hơn để giao dịch.

Một vài lời cảnh báo đáng chú ý. Trước hết và quan trọng nhất, trong khi VinFast đang thông báo về khả năng 75.8 triệu cổ phiếu mới tràn ngập thị trường, trên thực tế, công ty dự đoán rằng những cổ phiếu này sẽ chỉ được bán “theo thời gian”, và do đó không nhất thiết phải tất cả cùng một lúc.

Đó là tin tốt. Tin xấu là những người bán những cổ phiếu này đều là cổ đông nội bộ hiện tại của công ty và phần lớn cổ phiếu có thể được bán thuộc về “Company Selling Security Holders” là các công ty “do người sáng lập và Chủ tịch của [VinFast] sở hữu phần lớn“.

Điều đó không hoàn toàn tạo ra niềm tin vào tương lai của cổ phiếu, đối với người có vị trí tốt nhất để biết tương lai đó sẽ như thế nào. Kết hợp với các tác động giao dịch đối với cổ phiếu, tôi nghĩ nó mang lại cho các nhà đầu tư lý do chính đáng để thận trọng với cổ phiếu VinFast trong tương lai.