TTCK Thế giới

Chứng khoán Mỹ gầm vang sau bình luận của chủ tịch FED, thị trường vẫn kỳ vọng 3 lần cắt giảm lãi suất

Có phải số 3 là con số may mắn cho cả Cục Dự trữ Liên Bang (Fed) và thị trường chứng khoán?

Fed cho biết họ vẫn lên kế hoạch giảm lãi suất 3 lần từ nay đến cuối năm 2024. Phán đoán qua phản ứng tích cực của thị trường vào thứ tư sau cuộc họp hai ngày của Fed, thị trường chứng khoán đã thưởng cho các nhà đầu tư lạc quan vì duy trì lập trường vững chắc đối với nền kinh tế và các tài sản rủi ro.

Hơn nữa, các cổ phiếu dẫn dắt (leader) đã thể hiện hiệu suất vượt trội trên nhiều ngành của thị trường chứng khoán. Năm 2024 thực sự không chỉ xoay quanh lĩnh vực công nghệ.

Vì vậy, trong khi các công ty vốn hóa lớn vượt trội so với các công ty vốn hóa nhỏ hơn vào thứ hai, thì các công ty nhỏ hơn đã đảo ngược tình thế vào thứ tư. Mức tăng 1.9% của Russell 2000 về cơ bản đã vượt qua mức tăng 0.9% của S&P 500 và gần 1.3% của Nasdaq Composite.

Trong khi đó, S&P 500 đã xóa 2 trong số 6 ngày phân phối của mình khỏi số đếm hiện tại, như được ghi nhận mỗi ngày trong hộp Market Pulse (Nhịp Đập Thị Trường). Độ rộng thị trường cũng cho thấy tín hiệu tích cực. Trên Nasdaq, số cổ phiếu tăng giá vượt xa số cổ phiếu giảm giá với tỷ lệ gần 3-1. Tương tự đối với các cổ phiếu trên Sàn giao dịch Chứng khoán New York.

Trong khi đó, S&P 500 đã xóa 2 trong số 6 ngày phân phối của mình khỏi số đếm hiện tại, như được ghi nhận mỗi ngày trong hộp Market Pulse (Nhịp Đập Thị Trường). Độ rộng thị trường cũng cho thấy tín hiệu tích cực. Trên Nasdaq, số cổ phiếu tăng giá vượt xa số cổ phiếu giảm giá với tỷ lệ gần 3-1. Tương tự đối với các cổ phiếu trên Sàn giao dịch Chứng khoán New York.

Thị trường chứng khoán: Cách nhận biết ngày phân phối

Chỉ số S&P đã có thể giảm tổng số ngày phân phối của mình bằng cách tăng hơn 5% so với giá đóng cửa của các ngày phân phối 13 và 20 tháng 2. Chỉ số Nasdaq, được giao dịch cao nhất trong ngày thứ tư ở mức 16,377 điểm, sẽ cần phải tăng lên mức 16,736.57 để xóa bỏ ngày phân phối ngày 5 tháng 3.

Cả Nasdaq và S&P 500 đều cần tăng 5% so với mức đóng cửa của một ngày phân phối theo giá trong ngày, chứ không phải theo giá đóng cửa, để xóa ngày đó khỏi thống kê. Ngoài ra, sau 25 phiên giao dịch trôi qua, một ngày phân phối cũng sẽ tự động bị xóa khỏi thống kê theo thời gian.

Phân phối, một thuật ngữ hoa mỹ để chỉ hoạt động bán tháo mạnh mẽ của các nhà đầu tư chuyên nghiệp, sẽ không xảy ra trên thị trường chứng khoán trừ khi một chỉ số quan trọng giảm ít nhất 0.2% và khối lượng giao dịch trên sàn giao dịch tương ứng tăng so với phiên trước đó. Khối lượng giao dịch không nhất thiết phải quá lớn, chỉ cần cao hơn ngày hôm trước. Đối với S&P 500, Investor’s Business Daily chỉ đơn giản sử dụng dữ liệu của Sàn giao dịch Chứng khoán New York (NYSE).

Trên thực tế, động thái của ngày thứ tư còn cho thấy tín hiệu tích cực theo một cách khác: Khối lượng giao dịch thực sự tăng trên cả hai sàn giao dịch chính, cho thấy hành động tích lũy của các nhà đầu tư lớn.

Sự ấn tượng đối với chỉ số IBD 50

Nhìn vào chỉ số IBD 50, có vẻ như các cổ phiếu tăng trưởng hàng đầu của thị trường đang phản ánh sự háo hức mua cổ phiếu của các tổ chức.

Ít nhất 7 cổ phiếu trong chỉ số này có khối lượng giao dịch tăng ít nhất 20% so với mức thanh khoản trung bình của 50 phiên giao dịch gần nhất. Và 6 trong số 7 cổ phiếu đó đều đạt được mức tăng đáng kể.

Những tên tuổi hàng đầu này không chỉ đến từ lĩnh vực công nghệ, mà còn từ các lĩnh vực tiêu dùng, bảo hiểm và y tế của thị trường chứng khoán.

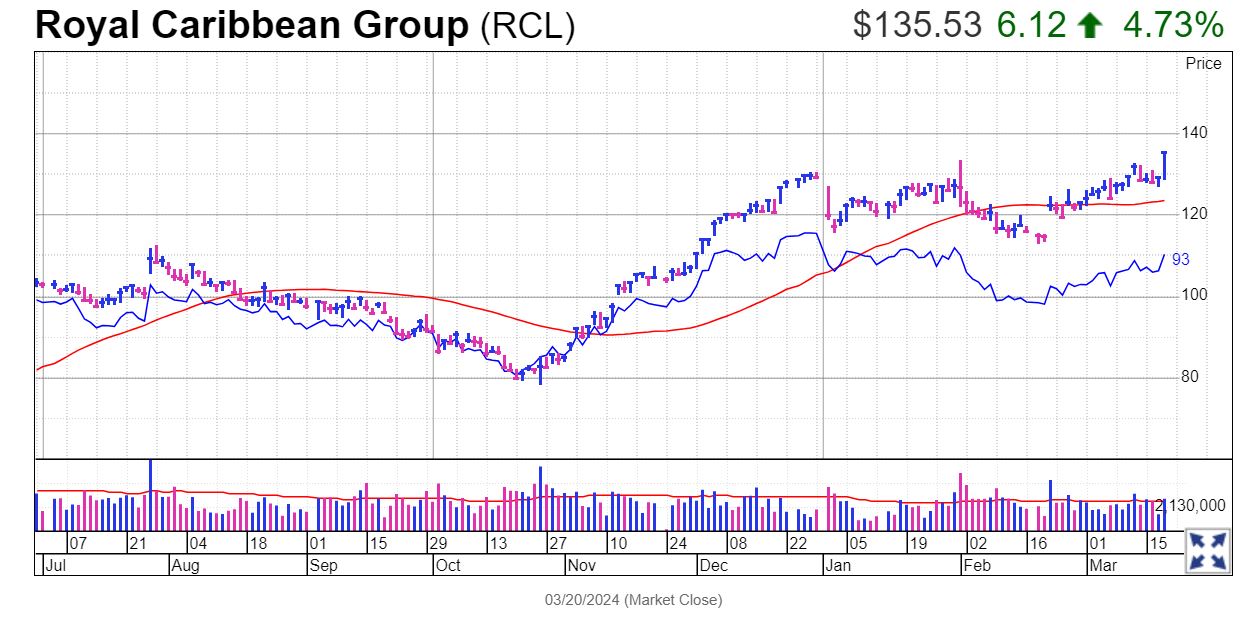

Cổ phiếu Royal Caribbean Cruises (RCL), thành viên của chỉ số IBD 50, đã một lần nữa có điểm mua breakout nền giá.

Cổ phiếu này tăng 4.7% lên 135.53 đôla. Nó cũng vượt qua điểm mua trước đó là 130.97 được thiết lập khi Royal Caribbean hình thành một Nền Giá Phẳng nông, không đạt chuẩn. Tại sao nó không đạt chuẩn? Nó được hình thành trong khoảng thời gian dưới 25 phiên trên biểu đồ ngày. Cổ phiếu đã có thêm thời gian tích lũy. Vì vậy, diễn biến từ ngày 29 tháng 12 đến tuần trước cũng có thể được coi là một nền giá duy nhất

Vùng mua hợp lý 5% cho cổ phiếu này, thuộc lĩnh vực chi tiêu tiêu dùng và du lịch, tăng lên 137.52 đôla

Dự báo 3 lần giảm lãi suất trở nên khả quan hơn

Không ai quá ngạc nhiên khi Ngân hàng Trung ương Mỹ quyết định giữ nguyên lãi suất vào thứ Tư. Nhưng Phố Wall muốn biết liệu các thống đốc của Cục Dự trữ Liên bang (Fed) có vẫn nghĩ rằng chi phí vay tiền có thể giảm vào cuối năm nay hay không.

Các nhà đầu tư thị trường chứng khoán phần lớn đã đạt được điều họ mong muốn khi Fed dự báo 3 lần giảm lãi suất trong năm nay.

Vào tháng 12, các thống đốc trong ủy ban hoạch định chính sách lãi suất của Ủy ban Thị trường Mở Liên bang (FOMC) đã tự đưa ra dự báo riêng về tăng trưởng kinh tế, lạm phát và mức lãi suất phù hợp cho các khoản vay qua đêm của Fed cho các công ty lớn trên Phố Wall. Dự báo trung bình là 4.6%, hoặc cơ bản là mức trung điểm của phạm vi từ 4.5% đến 4.75% đối với lãi suất quỹ fed.

Trong Bản tóm tắt mới nhất về Dự Báo Kinh tế của Fed được đăng vào thứ Tư, dự báo đó không thay đổi.