TTCK Thế giới

CPI tháng 3 tăng nóng, Dow Jones giảm hơn 400 điểm

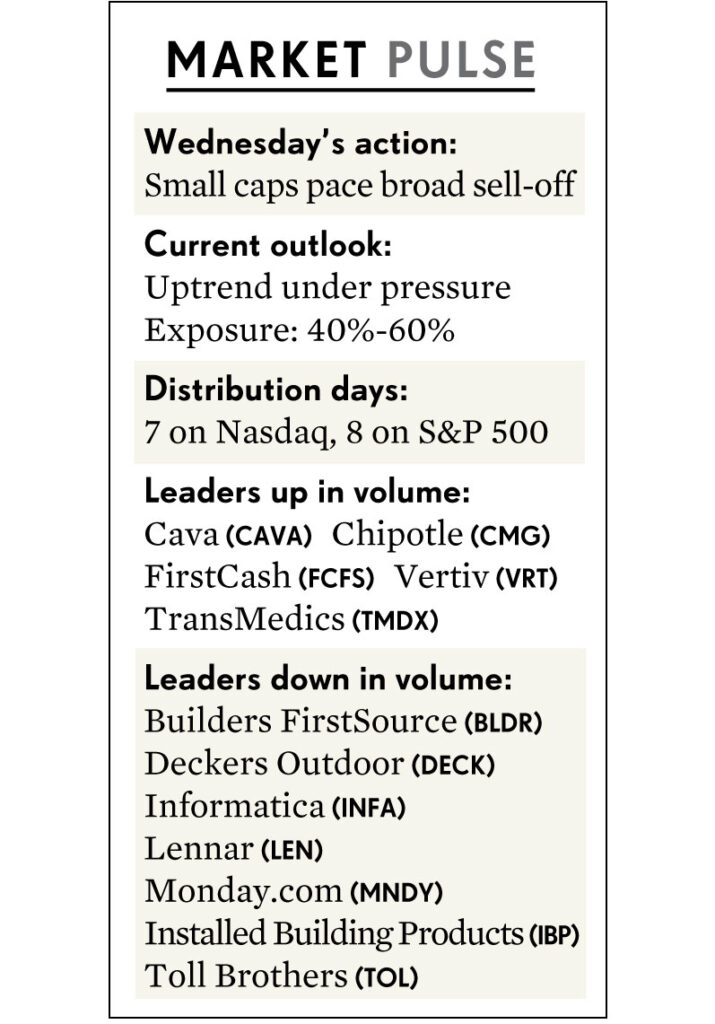

Nhà đầu tư có còn mong đợi Cục Dự trữ Liên bang (FED) sẽ giảm lãi suất trong hai tháng tới không? Quên điều đó đi! Lạm phát cao hơn dự kiến ở cấp độ tiêu dùng trong tháng 3 đã dẫn đến làn sóng bán tháo trên diện rộng vào thứ Tư. Tuy nhiên, diễn biến thị trường chứng khoán trong ngày đáng chú ý ở chỗ nhiều ngành và một loạt các cổ phiếu hàng đầu cũng cho thấy sự tương phản về chất lượng hình ảnh kỹ thuật của chúng.

Những mã cổ phiếu bị ảnh hưởng nặng nề nhất trong thị trường chứng khoán ngày hôm nay? Chắc chắn là các công ty vốn hóa nhỏ và trung bình. Nhưng cũng đừng bỏ qua các mã cổ phiếu nhạy cảm với lãi suất. Ví dụ như tiện ích, vận tải và xây dựng.

Ngoài thị trường chứng khoán, các nhà đầu tư còn bán tháo trái phiếu chính phủ Mỹ dài hạn. Lợi suất trên trái phiếu kho bạc 10 năm kỳ hạn chuẩn đã tăng 17 điểm cơ sở lên 4.54%, theo dữ liệu giao dịch tương lai.

Giá dầu thô tăng 1.2% và đạt mức cao nhất gần đây là 86.38 USD/thùng. Giá xăng tương lai cũng tăng 1% lên 2.78 USD/gallon.

Diến biến thị trường chứng khoán hôm nay

Chỉ số Russell 2000 giảm 2.5% xuống còn 2,028 điểm, khiến mức tăng trưởng từ đầu năm đến nay co lại chỉ còn 1 điểm, tương đương chưa đến 0.1%. Chỉ số SPDR S&P Mid Cap 400 (MDY) giảm 2.1%. Đây là lần giảm thứ 3 của chỉ số chứng khoán trung bình vốn hóa tính theo tỷ lệ phần trăm trong riêng tháng tư. Mức tăng trưởng của chỉ số này từ đầu năm đến nay đã giảm xuống chỉ còn dưới 6%.

Cổ phiếu vốn hóa lớn không giảm mạnh bằng.

Cổ phiếu vốn hóa lớn không giảm mạnh bằng.

Chỉ số S&P 500 giảm gần 1% xuống còn 5,160 điểm. So với mức đóng cửa, nó vẫn giữ được mức cao hơn so với ngày 4 tháng Tư. Trong bối cảnh 3 trong số 7 ông lớn công nghệ hàng đầu thực sự tăng điểm vào thứ Tư, chỉ số Nasdaq composite thiên về công nghệ chỉ giảm 0.8%, tương đương khoảng 1/3 mức bán tháo ở các công ty vốn hóa nhỏ.

Tuy nhiên, khối lượng giao dịch trên cả hai sàn chính vẫn tăng so với thứ Ba, cho thấy thứ tư là một phiên chốt lời khác (tức phân phối). Và S&P 500 đã ghi nhận ngày phân phối thứ 8. Đáng chú ý, mức giảm trung bình giữa các đợt bán tháo quan trọng này là khá nhẹ, khoảng 0.55%. Một lý do? 8 ngày phân phối trong khoảng thời gian 25 phiên bao gồm cả ngày chững lại (stalling day) vào ngày 21 tháng 3, khi S&P 500 tăng 0.3%.

Trên Nasdaq, ngày phân phối ngày 5 tháng 3 đã hết hạn theo quy tắc thời gian 25 phiên. Vì vậy, số ngày phân phối của nó vẫn giữ nguyên ở mức bảy.

Trong khi đó, biểu đồ hàng ngày của quỹ ETF chỉ số vốn hóa trung bình trên MarketSurge cho thấy MDY giảm xuống dưới đường trung bình động EMA 21 ngày. Tương tự với S&P 500 và Nasdaq. Ngoài ra, các chỉ số chính đóng cửa cách khá xa mức đáy thấp nhất trong phiên bất chấp dữ liệu lạm phát tiêu cực.

Thông điệp chung của thị trường chứng khoán: Người bán đang nắm quyền kiểm soát trong ngắn hạn. Do đó, tỷ trọng 40% – 60% trong cổ phiếu, được áp dụng kể từ ngày 4 tháng 4, có nghĩa là tiền mặt trong danh mục đầu tư đóng vai trò như một bộ giảm chấn hữu ích.

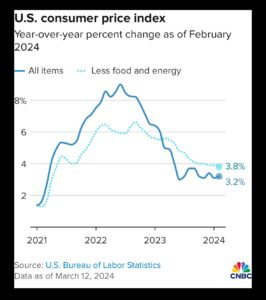

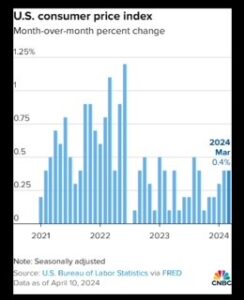

Chắc chắn, các chỉ số trung bình quan trọng khác của thị trường chứng khoán đã nhấn mạnh đến tin tức đáng thất vọng về Chỉ số giá tiêu dùng (CPI), cho thấy mức tăng 0.4% trong tháng 3 so với tháng trước và tăng 3.5% so với cùng kỳ năm ngoái. Chỉ số CPI lõi vượt qua dự báo của Econoday, tăng 0.4% so với tháng trước và tăng 3.8% so với cùng kỳ năm ngoái.

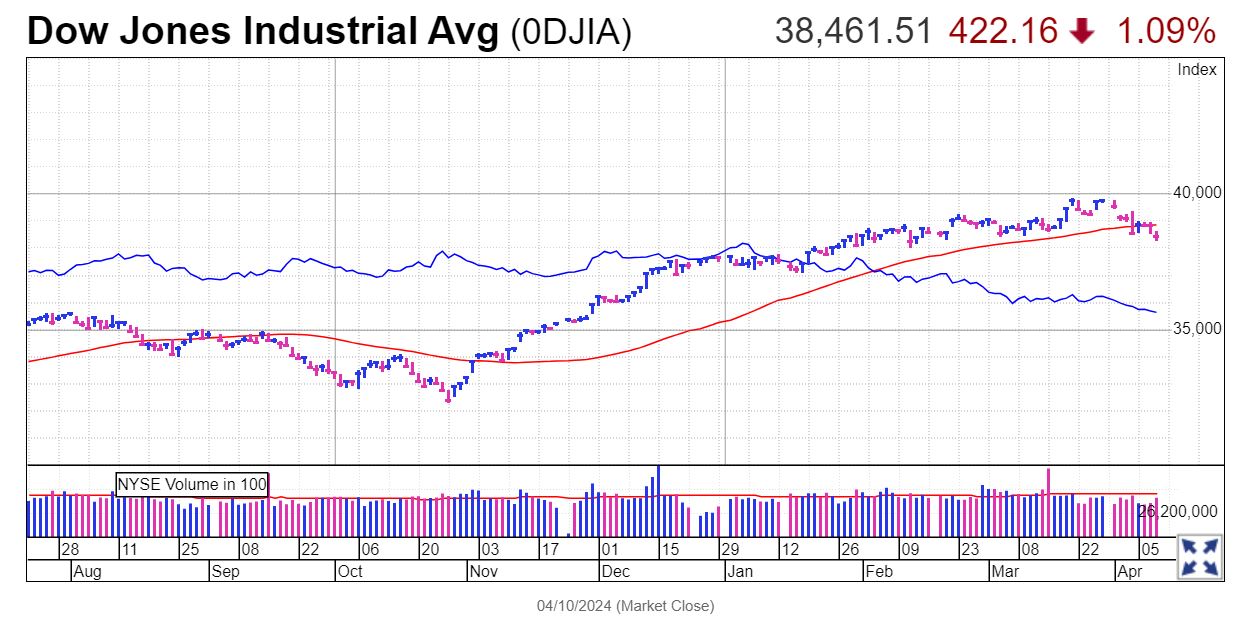

Dow Jones Phá Thủng Mức Hỗ Trợ Quan Trọng

Trên một diễn biến khác, Chỉ số Công nghiệp Dow Jones giảm 1.1% xuống 38,461 điểm và tiếp tục giảm sâu hơn dưới đường MA 50 ngày.

Biểu đồ ngày cho thấy chỉ số lần đầu tiên đóng cửa dưới đường trung bình di động quan trọng này vào ngày 4 tháng 4. Với đà tăng mạnh của thị trường cổ phiếu kể từ đầu tháng 11, việc chỉ số chính tạm dừng là điều dễ hiểu. Sự giảm xuống dưới đường trung bình di động MA 50 ngày chắc chắn sẽ xảy ra.

Vì vậy, vào thời điểm này, đã đến lúc bạn cần theo dõi các vị thế tốt nhất trong danh mục đầu tư của mình và bảo vệ lợi nhuận ngắn hạn. Những nhà đầu tư có mức lợi nhuận vượt quá 50% đến 100% rất có thể quyết định giữ toàn bộ hoặc một phần chính của mỗi vị thế trong suốt quá trình xây dựng nền giá bình thường.

Hãy cân nhắc điều này: Chỉ số S&P 500 hiện đang thấp hơn 2% so với đỉnh cao mọi thời đại là 5,264 điểm. Nhưng, nếu mức giảm tăng lên 5%, chẳng hạn, nghiên cứu thị trường chứng khoán của IBD cho thấy rằng các cổ phiếu hàng đầu có thể giảm 1-1/2 đến 2-1/2 lần. Điều này có nghĩa là việc điều chỉnh có thể dao động từ 7.5% đến 12.5%, thậm chí có thể nhiều hơn.

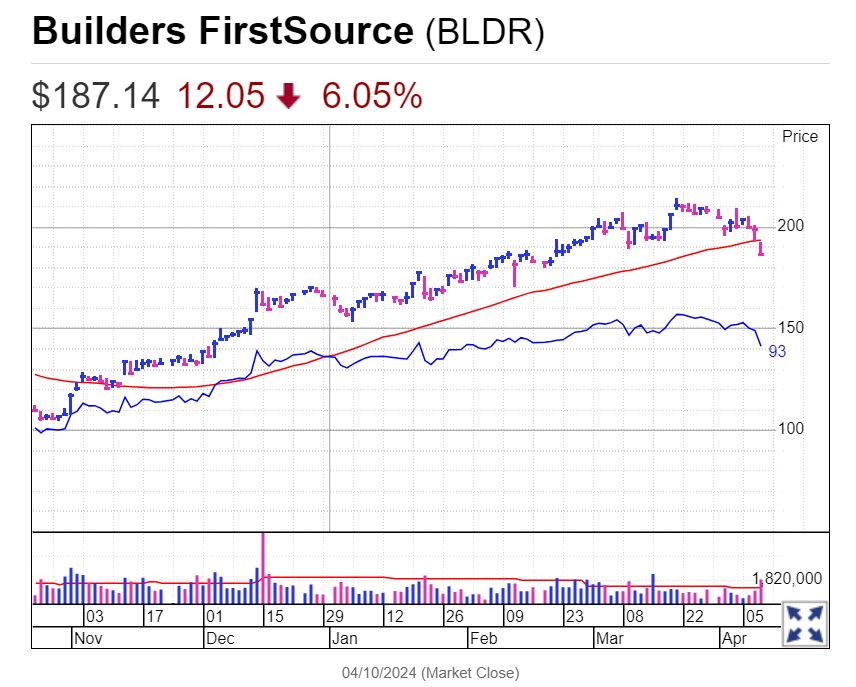

Ngành Xây Dựng Nhà Ở Cần Được Theo Dõi Chặt Chẽ

Nhóm ngành xây dựng nhà của IBD, được hiển thị trên biểu đồ dưới dạng G1520 trong MarketSurge, đã giảm 3.9% vào thứ tư và kiểm tra mức hỗ trợ tại đường trung bình động MA 50 ngày. Sự suy giảm từ mức đỉnh của nhóm ngành này vào ngày 1 tháng 4 đã vượt quá 7%.

Trong nhóm này, PulteGroup (PHM), Lennar (LEN) và cổ phiếu anh em trong lĩnh vực xây dựng Builders FirstSource (BLDR) đã tạo ra những đợt tăng giá nước rút tuyệt đẹp trong những năm gần đây. Giờ đây, cả ba đều đang chiến đấu để giữ vững đường MA 50 ngày của riêng mình.

Bóc tách chi tiết: Chỉ số lạm phát giá tiêu dùng (CPI) vẫn ở mức cao, làm giảm hy vọng giảm lãi suất của Cục Dự trữ Liên bang

Dữ liệu chỉ số giá tiêu dùng tháng 3 cho thấy lạm phát cơ bản nóng hơn dự kiến vào tháng trước. Chỉ số S&P 500 giảm mạnh trong phiên giao dịch chứng khoán sáng thứ Tư sau khi dữ liệu lạm phát CPI được công bố, khi thị trường đánh giá những tác động đối với triển vọng giảm lãi suất của Fed.

Báo cáo lạm phát CPI có những điểm khớp và lệch so với dự báo

- Chỉ số giá tiêu dùng (CPI) tổng thể tăng 0.4% trong tháng do giá xăng tăng cao, vượt mức dự báo 0.3%.

- Tỷ lệ lạm phát CPI 12 tháng tăng nhẹ từ 3.2% lên 3.5% so với tháng 2, khớp với dự đoán.

- Chỉ số CPI cốt lõi, loại trừ giá thực phẩm và năng lượng biến động, tăng 0.4% so với tháng 2, cao hơn mức ước tính 0.3%. Tuy nhiên, tỷ lệ lạm phát CPI cốt lõi hàng năm vẫn giữ ở mức 3.8%. Theo Econoday, dự báo đồng thuận của Phố Wall là 3.7%. Tỷ lệ lạm phát CPI cốt lõi đã đạt đỉnh 40 năm là 6.6% vào tháng 9 năm 2022.

- Xem xét kỹ hơn, chỉ số CPI cốt lõi không tệ như CPI tổng thể, chỉ tăng 0.359% nếu không tính tròn số.

Vậy nguyên nhân nào dẫn đến mức tăng giá cốt lõi lớn hơn dự kiến?

- Giá dịch vụ vận tải tăng 1.5% trong tháng. Nguyên nhân là do chi phí sửa chữa ô tô tăng vọt 3.1% và giá bảo hiểm ô tô tăng 2.6%.

- Giá dịch vụ y tế tăng 0.6% trong tháng, do giá bảo hiểm y tế tăng 1.2%. Ian Shepherdson, nhà kinh tế trưởng tại Pantheon Macroeconomics, lưu ý rằng giá dịch vụ bệnh viện tăng 1.2%, đẩy tỷ lệ lạm phát 12 tháng lên 7.7%, mức cao nhất kể từ tháng 4 năm 2008. “Đây có khả năng là tác động chậm trễ của việc tăng trưởng lương mạnh trong lĩnh vực này” vào năm 2022 và cho đến năm 2023, mặc dù hiện tại mức tăng lương đang giảm mạnh.

- Giá quần áo tăng 0.7%. Chi phí nhà ở tăng 0.4%.

- Trong khi đó, giá năng lượng tăng 1.1%, với việc giá xăng tăng 1.7%.

Tác động đến Core PCE của Cục Dự Trữ Liên Bang?

Chỉ số lạm phát then chốt của Fed, Chỉ số giá PCE lõi, sẽ được cập nhật cho tháng 3 vào ngày 26 tháng 4. Một ngày trước đó, Cục Phân tích Kinh tế sẽ công bố dữ liệu lạm phát PCE cho quý 1 cùng với báo cáo GDP.

Lưu ý rằng Chỉ số giá PCE cốt lõi gần đây cho thấy xu hướng lạm phát nhẹ hơn so với CPI cốt lõi – mặc dù không phải trong tháng 1. Tuy nhiên, quy tắc hiện tại để xem xét dữ liệu CPI là mức tăng giá cốt lõi hàng tháng khoảng 0.2% là tin tốt và mức tăng 0.3% vẫn có thể chấp nhận được, tùy thuộc vào tình hình bên dưới. Sự gia tăng 0.4% có thể không tuyệt vời, nhưng cũng không hẳn là tồi tệ.

Chúng ta sẽ biết thêm thông tin vào Thứ Năm, với việc công bố Chỉ số giá sản xuất (PPI). Báo cáo PPI bao gồm dữ liệu giá then chốt cũng được đưa vào Chỉ số giá PCE. Lạm phát dịch vụ chăm sóc sức khỏe và phí quản lý danh mục đầu tư là hai yếu tố lớn nhất.

Gần đây, lạm phát dịch vụ chăm sóc sức khỏe PPI diễn biến nhẹ nhàng hơn so với dữ liệu chăm sóc sức khỏe CPI. Điều đó một phần phản ánh dữ liệu CPI về bảo hiểm y tế, vốn là một thước đo theo thời gian thực không tốt. Ngoài ra, dữ liệu CPI dựa trên chi tiêu túi riêng, trong khi dữ liệu PPI bao gồm cả khoản bồi hoàn của người sử dụng lao động và chính phủ cho các nhà cung cấp dịch vụ y tế.

Mặt khác, có một số rủi ro là PPI sẽ cho thấy sự gia tăng đáng kể trong phí quản lý danh mục đầu tư, thường đi theo xu hướng giá cổ phiếu với độ trễ.

Khả năng Cắt Giảm Lãi Suất của Fed

Sau dữ liệu lạm phát CPI, thị trường chỉ định 19% khả năng Fed cắt giảm lãi suất vào ngày 12 tháng 6, giảm từ 54% trước báo cáo.

Trong cả năm 2024, thị trường dự đoán 23% khả năng xảy ra ít nhất ba lần cắt giảm lãi suất 0.25% từ mức hiện tại 5.25% – 5.5% cho lãi suất quỹ liên bang của Fed. Con số này giảm từ 44% trước dữ liệu CPI.

Khả năng cắt giảm lãi suất một lần hoặc ít hơn tăng lên 42% từ 15%

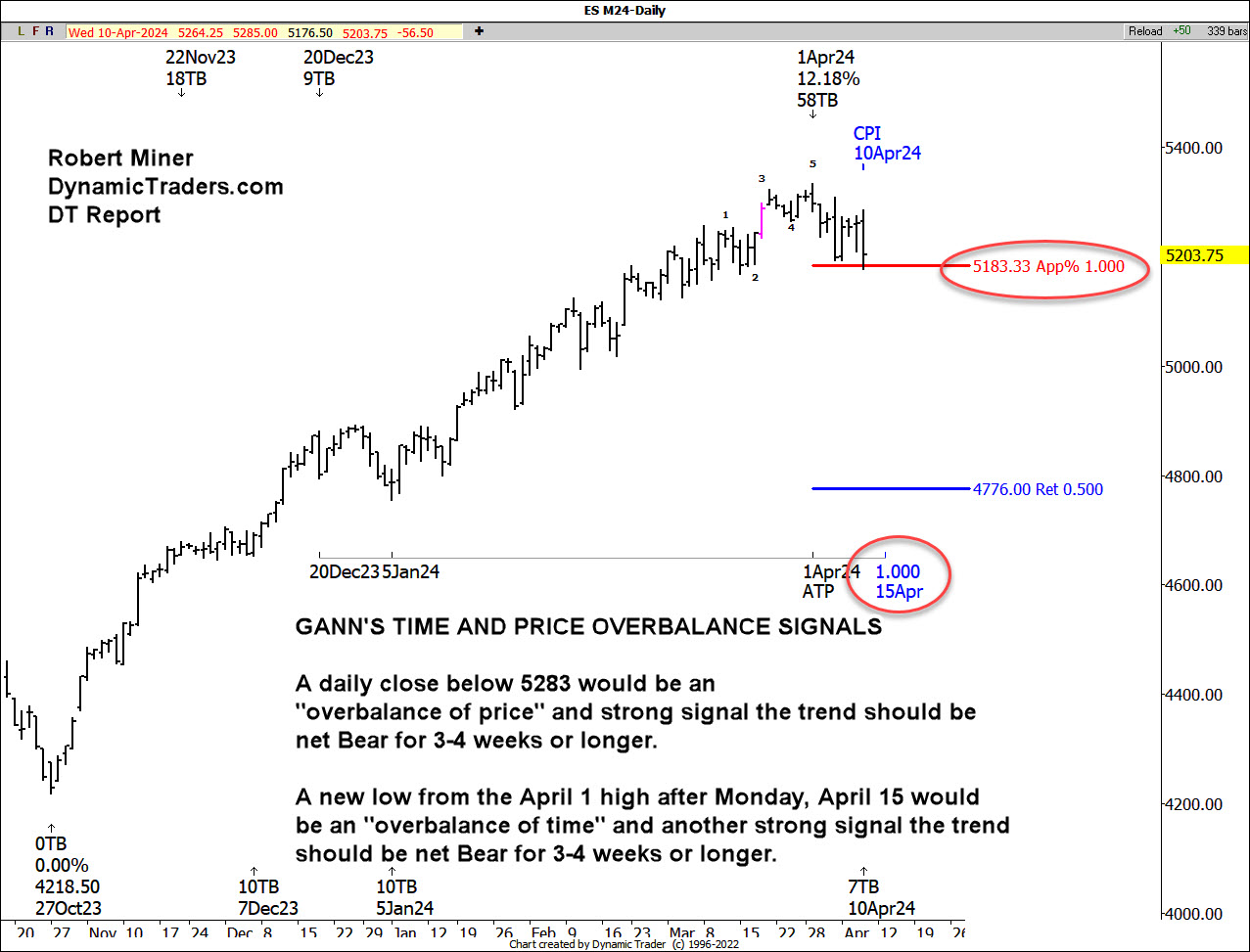

Góc nhìn của chuyên gia đếm sóng Elliott- Ông Robert Miner

Thông báo cho bạn biết về khả năng đảo chiều giảm (bearish reversal) trên chỉ số S&P 500. Ông dự đoán SP500 sẽ giảm 3-4 tuần tới hoặc lâu hơn