Chưa có sản phẩm trong giỏ hàng.

TTCK Việt Nam

CPI MỸ THÁNG 4 NGUỘI ĐI, TTCK VIỆT NAM TIẾP TỤC TĂNG VỌT

TTCK Việt Nam và toàn cầu tăng điểm mạnh sau khi CPI tháng 4 của Mỹ thấp hơn dự kiến (thực tế 0.3% thấp hơn kỳ vọng 0.4%), điều này mở ra kỳ vọng FED cắt giảm lãi suất trong tháng 9 và hạ cánh mềm. TTCK Việt Nam còn được hưởng lợi từ Thương Chiến Mỹ-Trung.

TIN TỐT TỪ LẠM PHÁT MỸ

Thị trường chứng khoán Việt Nam có hai phiên tăng điểm mạnh liên tiếp trong thứ tư và thứ 5, lần lượt được xúc tác bởi Thương Chiến Mỹ-Trung và CPI tháng 4 của Mỹ nguội đi.

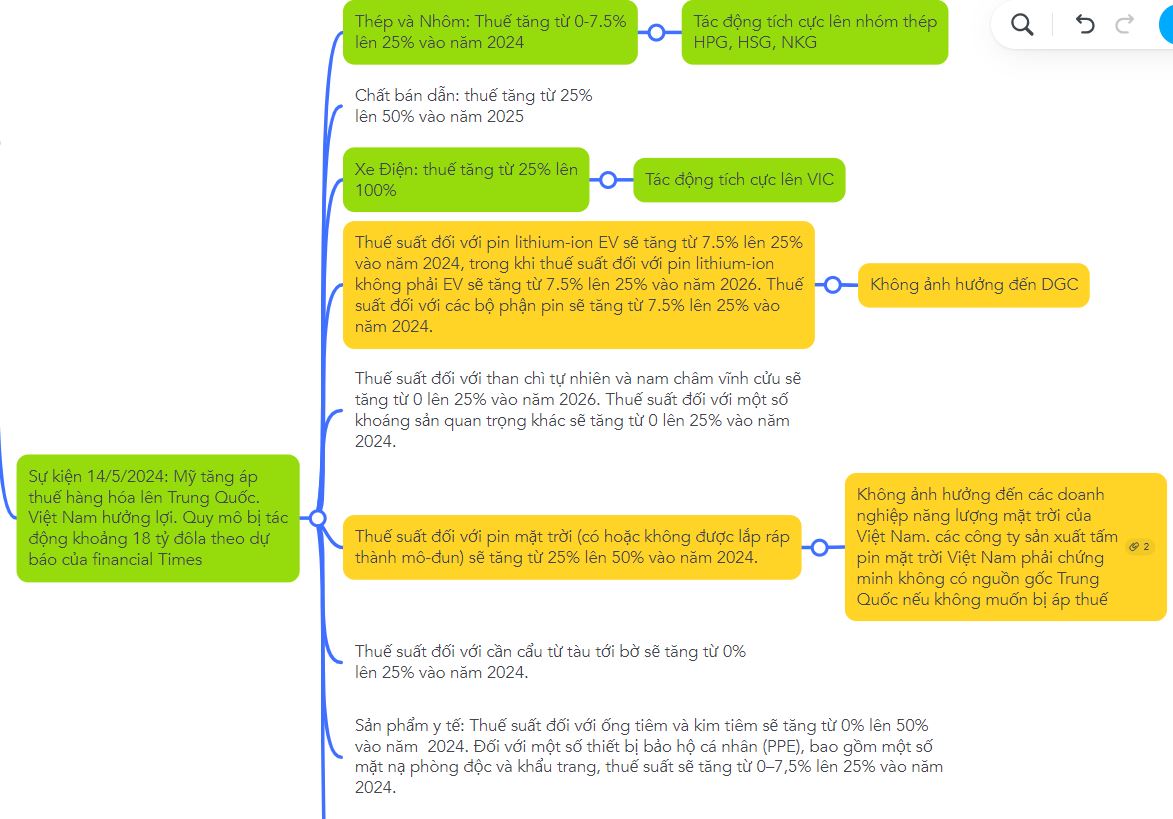

Theo đó, Mỹ sẽ dự kiến tăng thuế nhập khẩu trong năm 2024 và năm 2025 ở một số mặt hàng, đặc biệt là thuế nhập khẩu xe điện tăng gấp 4 lần từ 25% lên 100%. Điều này giúp cổ phiếu VIC, chủ sở hữu của Vinfast hưởng lợi. Cổ phiếu VIC +0.86% ngày hôm nay nhưng vẫn nằm dưới MA200 ngày. Đây vẫn là một cổ phiếu khó để giao dịch.

Quy mô của lần đánh thuế này theo ước tính của Financial Times là 18 tỷ đôla, khá thấp so với những lần thương chiến vào năm 2018. Theo đó, trân mở màn vào tháng 3/2018 là ở mức quy mô 50 tỷ đôla mà Mỹ áp dụng cho hàng hóa Trung Quốc. Sau đó nâng dần lên các quy mô lớn 200-250 tỷ.

Chưa có phản ứng gì từ phía Trung Quốc sau động thái của Mỹ. Nhà đầu tư thận trọng với động thái trả đũa nếu có như hồi năm 2018 có thể tác động xấu lên TTCK toàn cầu.

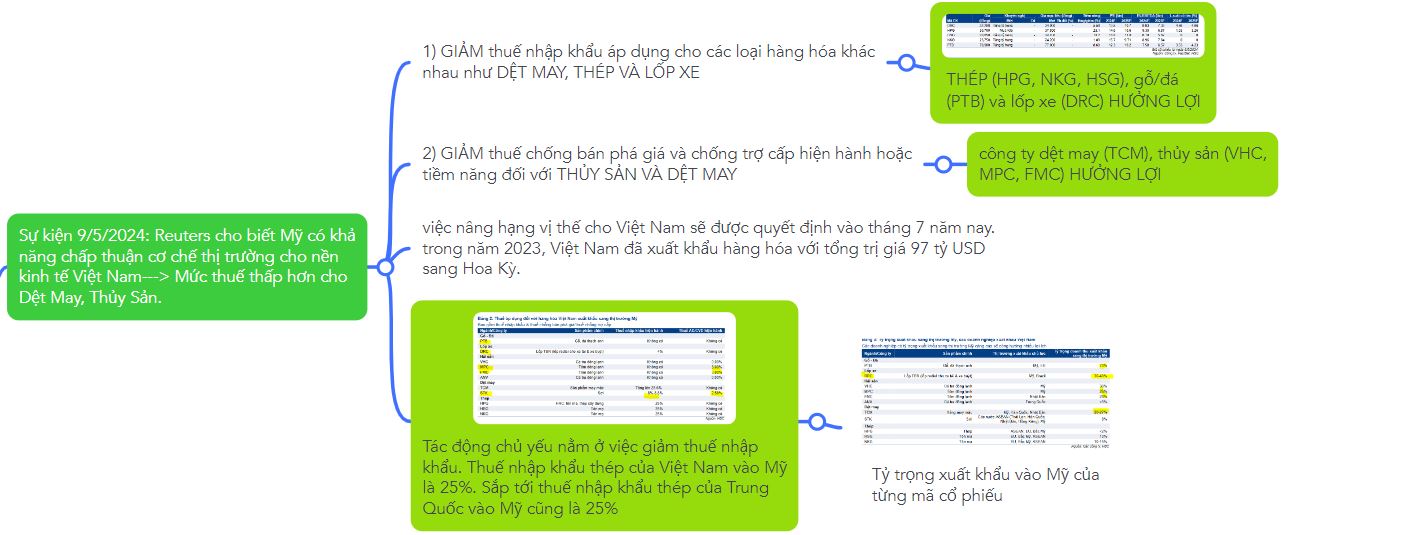

Trước mắt, Việt Nam có thể được hưởng lợi trong cuộc Thương Chiến Mỹ-Trung, khi Mỹ đang có ý định chấp nhận cơ chế thị trường cho Việt Nam. Điều này giúp một số lĩnh vực công nghệ và hàng tiêu dùng của VIệt Nam được hưởng lợi. Theo đánh giá của HSC, bao gồm Thép (HPG, NKG, HSG), gỗ/đá (PTB) và lốp xe (DRC), dệt may (TCM), Thủy Sản (VHC, MPC, FMC) được hưởng lợi.

Lưu ý rằng, Mỹ sẽ tăng thuế nhập khẩu lên thép, nhôm từ Trung Quốc lên gấp 3 lần, từ 7% lên 25%. Trong khi đó, nếu Việt Nam được chấp nhận cơ chế thị trường, thuế nhập khẩu Thép của VIệt Nam, có thể được giảm từ mức hiện tại là 25%. Điều này tăng tính cạnh tranh của Thép Việt Nam tại Mỹ, so với Trung Quốc.

Sau dữ liệu CPI của Mỹ, Vietnam Bond Yield kỳ hạn 10 năm giảm nhẹ xuống 2.79%. Tuy nhiên, vấn đề tỷ giá vẫn còn căng thẳng. Tỷ giá tự do vẫn còn neo ở mức cao 25,820 ở chiều bán ra. Theo ngân hàng ACB, Ước tính SBV đã bán ra khoảng 950 triệu USD để hỗ trợ thị trường kể từ cuối tháng 4 đến nay với mức giá 25,450 VND/USD.

Giá vàng, tỷ giá vẫn là yếu điểm đối với Việt Nam. Tuy nhiên, nhà đầu tư chứng khoán tạm phớt lờ sau khi CPI Mỹ dịu đi giúp mở ra cơ hội cắt giảm lãi suất.

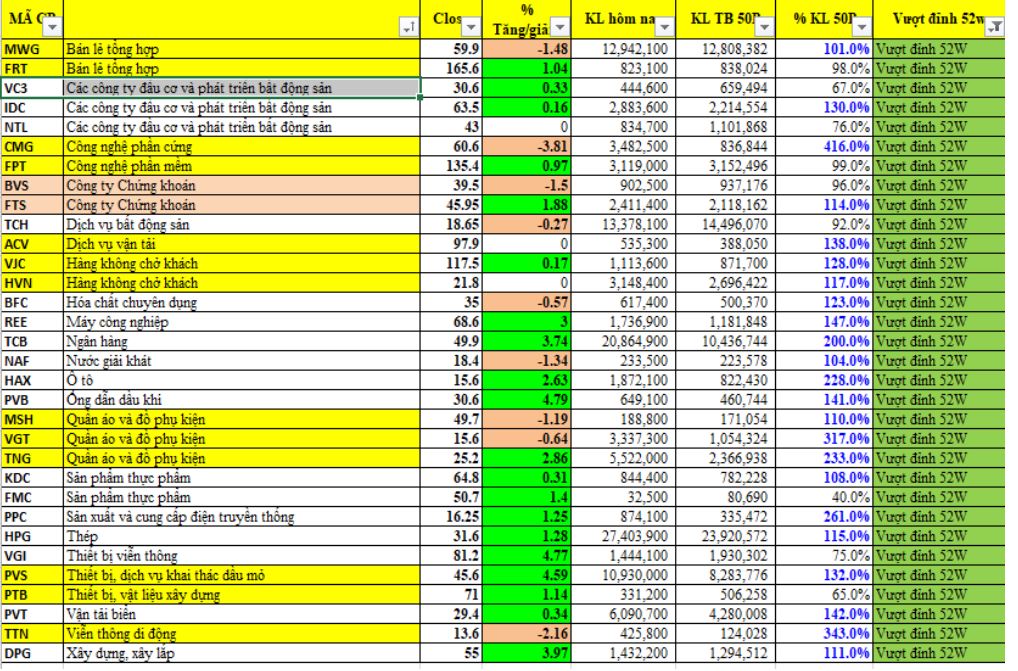

ĐỘ RỘNG THỊ TRƯỜNG CẢI THIỆN, NHIỀU ĐIỂM BREAKOUT NỀN GIÁ XUẤT HIỆN.

Chỉ số VN-Index tăng +1.15% và đóng cửa ở mức 1,268 điểm. Hai phiên tăng mạnh liên tiếp giúp vượt qua vùng kháng cự quanh 1,250 điểm. Hành động giá tăng mạnh, đóng cửa cao nhất phiên, cùng thanh khoản tăng dần qua mỗi phiên cho thấy sự kiểm soát trở lại của bên mua.

Việc tăng giá diễn ra trên diện rộng. Chỉ số VN30 dẫn đầu mức tăng với +1.42% khi các cổ phiếu vốn hóa lớn nhận được dòng tiền lớn đổ vào, đặc biệt là dòng ngân hàng. Chỉ số HNX-Index tăng yếu hơn +0.52%.

Trên sàn HOSE, số cổ phiếu tăng gấp 2.3 lần số cổ phiếu giảm. Các thước đo độ rộng thị trường như (1) tỷ lệ phần trăm số lượng cổ phiếu nằm trên MA50 ngày đang hồi lên mức 42%. Độ rộng thị trường cần tiếp tục được cải thiện để cho thấy nhiều cổ phiếu có thể xây nền giá thành công.

Danh sách New High tăng lên 32 mã cổ phiếu. Sóng ngành ở: HÀNG KHÔNG, BÁN LẺ, DỆT MAY, DẦU KHÍ-NĂNG LƯỢNG, CÔNG NGHỆ…

Trên đồ thị kỹ thuật (xem trang đầu), chỉ số VN-Index có phiên breakout mẫu hình Chiếc Cốc Tay Cầm. Đây là một nền giá rộng và lỏng hơn so với nền giá hồi tháng 11-12 năm 2023. Điều này ủng hộ xu hướng tăng điểm sắp tới.

Cùng với ngày FTD đã xuất hiện vào 6/5/2024 và chỉ duy nhất 1 ngày phân phối nhẹ, việc độ rộng thị trường cải thiện, đồng thời các điểm breakout nền giá xuất hiện giúp tỷ trọng cổ phiếu được duy trì ở vùng 20%-40%. Chúng tôi sẽ cân nhắc nâng lên vùng 40%-60% khi thấy dấu hiệu mạnh mẽ hơn từ các điểm breakout nền giá.

Phần lớn các điểm breakout từ đầu tháng 5 đều hoạt động và tiếp tục tăng giá. Trong đó, các điểm breakout hoạt động tốt như REE +3%, PVP +0.29%, VTO- 0.41%, HAX +2.6%, TNG +2.86%

Nhiều dòng khác đang lấy lại điểm breakout nền giá như dầu khí. PVS +4.95 và đạt đỉnh mới (New High). Trong khi PVD +2.1% nằm trên MA50 ngày. Cả hai cổ phiếu này kéo về MA200 ngày, nằm gần ngay điểm mua pivot nền giá và giờ bật lên mạnh mẽ.

Tương tự, NLG +3.77% và KDH +1.1% cũng đang giành lại MA50 ngày, sau khi cổ phiếu kéo về MA200 ngày, cũng gần điểm pivot của nền giá.

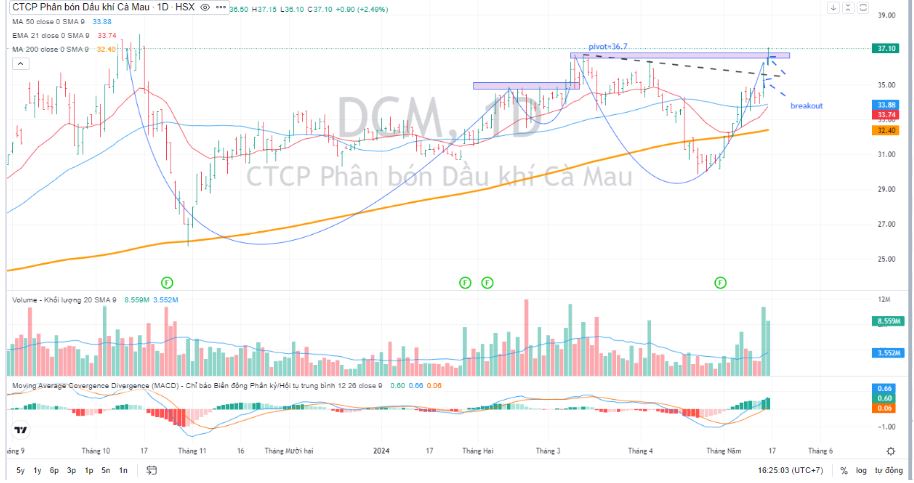

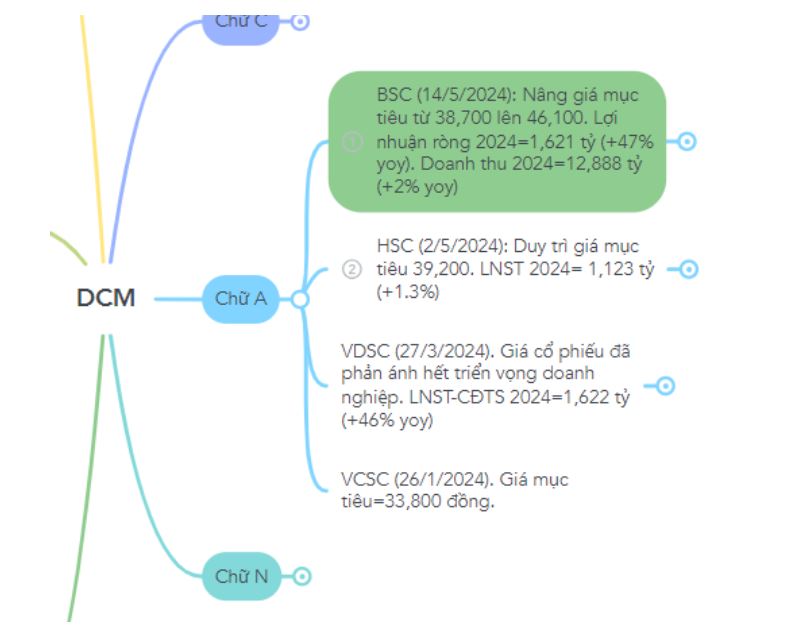

Cổ phiếu DCM +2.49%, tiếp tục có điểm breakout mẫu hình Chiếc Cốc trong ngày 16.5.2025. CTCK BSC đã có kỳ vọng lạc quan nhất về DCM khi nâng dự phóng giá mục tiêu lên 46,100 đồng/cổ phiếu.

Điều này là do công ty kỳ vọng việc hết khấu hao nhà máy từ quý 4.2023 giúp giảm được khoản chi phí 900 tỷ và sắp tới việc thuế VAT được Quốc Hội phê duyệt sẽ giúp doanh nghiệp tiết kiệm được 500 tỷ. Các điều này giúp bù đắp rủi ro bất ổn của giá khí đầu vào, và biên lợi nhuận gộp tăng mạnh từ từ 15% của năm 2023 lên 20% vào năm 2024. Từ đó, DCM có nền lợi nhuận mới là 1,700-2,000 tỷ trong các quý tới.

MỞ KHUYẾN NGHỊ MUA HPG, VTP VÀ ACB

Còn tiếp

Tham gia ELibook Trader để đọc chi tiết bản tin Nhịp đập thị trường, Zalo: 0977.697.420 (HỖ TRỢ MỞ TÀI KHOẢN CHỨNG KHOÁN VÀ KHÓA HỌC)