TTCK Thế giới

Tại sao Paul Tudor Jones sử dụng đường MA200 ngày để lọc xu hướng?

Đường trung bình động 200 ngày (the 200 day moving average) là một trong những chỉ số kỹ thuật được sử dụng nhiều nhất trên thị trường, được xem là đường trung bình động phổ biến nhất. Huyền thoại đầu tư Paul Tudor Jones từng chia sẻ: “Mánh lới quan trọng bậc nhất khi đầu tư là: “Làm thế nào để không thua hết mọi thứ? Nếu bạn sử dụng đường trung bình 200 ngày làm thước đo, bạn sẽ biết khi nào thoát ra”.

Paul Tudor Jones nói: “Tôi không mua khi cổ phiếu nằm dưới MA 200 ngày”.

Những hiểu nhầm về đường MA200 ngày: Sử dụng đường MA200 ngày để tạo tín hiệu giao dịch mua bán

Một trong những lầm lẫn tại hại nhất hiện nay là mọi người sử dụng đường MA 200 ngày như một công cụ giao dịch, nghĩa là tạo ra các tín hiệu mua bán. Trong một bài báo trên Bloomberg, Jeremy Siegel, giáo sư tại Wharton School đã thử tín hiệu “200 ngày” trong giai đoạn 1886 – 2012 với chỉ số Dow Jones Industrial Average. Ông áp dụng quy tắc 1%, nghĩa là khi chỉ số Dow ở mức thấp hơn đường trung bình 1% thì mới bắt đầu bán và 1% ở phía trên thì bắt đầu tín hiệu mua. Kết quả từ nghiên cứu của ông cho thấy, theo chiến lược này, nhà đầu tư đã tránh được một số đợt điều chỉnh mạnh của thị trường, bao gồm cả ngày thứ ba đen tối (Black Tuesday) vào tháng 10/1929 và ngày thứ Hai đen tối vào tháng 10/1987. Bên cạnh đó, tín hiệu từ đường trung bình 200 ngày đã cứu nhà đầu tư khỏi thua lỗ nặng nề trong đợt khủng hoảng tài chính gần đây nhất (2008). Tuy nhiên, kết quả từ nghiên cứu cũng cho thấy, nhà đầu tư thực hiện theo chiến lược đường 200 ngày trong giai đoạn kể trên có lợi suất thu về chỉ khoảng 8.1%, so với mức 9.4% của các nhà đầu tư theo chiến lược mua và nắm giữ thông thưaờng.

Một thống kê cho thấy, từ năm 1997 đến 2018, có 150 lần, chỉ số S&P500 nằm dưới đường MA200 ngày. Nhưng phần lớn các tín hiệu này là giả. Có nghĩa là rất nhiều lần giá nằm dưới MA200 ngày, nhưng sau đó lại bật dậy và vượt lên trên đường MA200 ngày.

Bài báo vì thế kết luận MA200 ngày không phải là tín hiệu tốt để bán. Ngược lại với kết luận của huyền thoại Paul Tudor Jones.

Cũng một trong những ứng dụng “sai lầm khác” đó là sử dụng các lần giá hiệu chỉnh về đường MA200 để làm tín hiệu mua vào (Pullback to MA 200 ngày). Ý Tưởng giao dịch này đã được kiểm tra bởi JB Marwood là tồi. Nếu bạn chờ giá kéo ngược và đường MA200 ngày và sau đó bật lên để mua vào, kết quả giao dịc sẽ khá tồi.

Đường MA200 ngày và bốn giai đoạn của chu kỳ giá

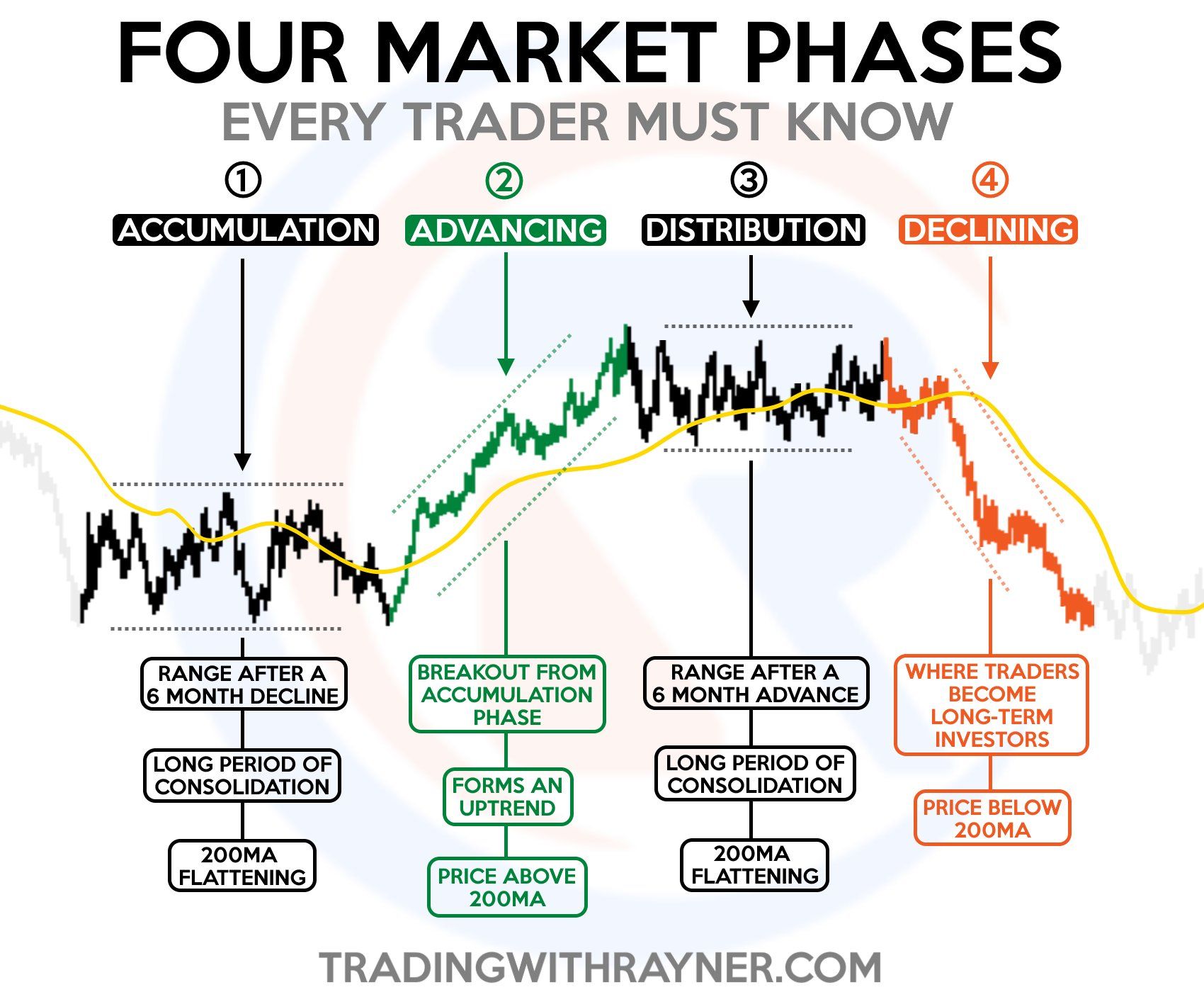

Vậy phải hiểu sao cho đúng về lời khuyên của Paul Tudor Jones. Trước hết, bạn phải biết về bốn giai đoạn trong chu kỳ. (1) Tích Lũy – Accumulation. Đây là giai đoạn giá đi ngang hay giai đoạn cổ phiếu chết sau khi trải qua một cuộc khủng hoảng. (2) Tăng Tốc (Advancing). Đây là giai đoạn cổ phiếu bùng nổ và tăng giá mạnh. (3) Giai đoạn phân phối. Đây là giai đoạn chuẩn bị tạo đỉnh. và (4) giai đoạn sụt giảm (declining).

Hãy quan sát đặc điểm của đường MA200 ngày qua 4 giai đoạn giá. Trong Giai đoạn (1), đường MA200 ngày sẽ phẳng đi ngang và giá sẽ sideway quanh đường MA200 ngày.

Giai đoạn (2) đường MA200 ngày sẽ dốc lên và gần như giá sẽ nằm trên MA200 ngày.

Giai đoạn (3) được đặc trưng bởi độ biến động mạnh. Độ dốc đường MA200 ngày sẽ bớt lại, chuyển dần sang phẳng. Giá bắt đầu dao động quanh đường MA 200 ngày.

Giai đoạn (4) được thể hiện khi đường MA200 ngày dốc xuống và giá nằm dưới hoàn toàn đường MA 200 ngày.

Tôi nghĩ bạn có thể dần hiểu ra điều mà Paul Tudor Jones muốn nói. Mục tiêu của ông khi sử dụng đường MA200 ngày và độ dốc của nó là để tìm kiếm cơ hội mua ở giai đoạn 2 và tránh xa giai đoạn 4. Vì thế, bạ phải nhìn toàn bộ bối cảnh của đường MA 200 ngày để hiểu được giá đang ở đâu trong chu kỳ giá. Thật sai lầm khi quan niệm rằng, giá ở dưới đường MA 200 ngày là bán và giá nằm trên đường MA 200 ngày là mua mà không quan tâm đến độ dốc của đường MA 200 ngày. Rõ ràng, quy tắc giao dịch này sẽ bị nhiễu ở giai đoạn (3) và giai đoạn (1) khi mà đường MA 200 ngày sẽ bị phẳng ra và nhiều lần giá dao động quanh đường MA 200 ngày.

Đường MA 200 ngày là công cụ hữu ích để lọc xu hướng và giúp bạn hiểu ra giá đang ở đâu trong chu kỳ giá. Khi giá ở trên đường MA200 ngày (dốc lên), ban phải xây dựng hàng loạt quy tắc giao dịch khác để giao dịch. KHi giá nằm trên MA 200 ngày (dốc lên), nó chỉ nói cho bạn biết rằng, giá đang có đà tăng trưởng). Trong cuốn sách “Tư duy và giao dịch như nhà vô địch đầu tư chứng khoán“, các phù thủy như William O’Neil xây dựng các mô hình để giao dịch ví dụ như mẫu hình chiếc cốc tay cầm, mẫu hình tam giác, mẫu hình độ biến đông thu hẹp.

KHông những thế, họ còn kết hợp với chu kỳ lợi nhuận để xác nhận giá đang ở giai đoạn thứ (2). Ở giai đoạn (2) khi giá nằm trên đường MA 200 ngày (dốc lên) bạn sẽ thấy sự tăng tốc của tăng trưởng doanh số, lợi nhuận, sử mở rộng của lợi nhuận biên. Đó chính là ý nghĩa của phương pháp SEPA hay CANSLIM.

Nói tóm lại, đừng sử dụng đường MA 200 ngày thành một công cụ giao dịch máy móc: “Giá trên MA 200 ngày thì mua và dưới MA 200 ngày thì bán” như các giáo sư trong bài báo Bloomberg. Bạn phải nhìn toàn bộ bối cảnh của dường trung bình di động. Mục tiêu của trader là chỉ tham gia mua vào giai đoạn 2 tăng giá và tránh hay thoát hàng khi ở vào giai đoạn 4. Trên đồ thị giá, hai dấu hiệu đặc trưng là dộ dốc đường MA 200 ngày sẽ dốc lên ở giai đoạn 2 và giá nẳm phía trên trong khi đường MA200 ngày sẽ dốc xuống và giá nằm ở phía dưới trong giai đoạn 4.

Bạn sử dụng bối cảnh trên như một bộ lọc. Sau đó, xây dựng các quy tắc giao dịch đáng tin cậy để giao dịch trong giai đoạn 2 tăng giá. Đó có thể là các mẫu hình cốc tay cầm, độ biến động thu hẹp, tam giác, lá cờ. Bạn thậm chí phải kiểm tra thêm các yếu tố cơ bản thường chỉ xuất hiện trong giai đoạn 2 như sự tăng tốc của tăng trưởng lợi nhuận, doanh số và sự cải thiện của lợi nhuận biên.

Pingback: Những dấu hiệu nhận biết một “cổ phiếu giá trị” trở thành “cổ phiếu tăng trưởng” như thế nào? - Elibook.vn - Tri thức đầu tư