TTCK Việt Nam

Các cổ phiếu dầu khí ở Mỹ giảm điểm trong một phiên thị trường bị bán tháo. Sau đây là những lý do tại sao các cổ phiếu vốn hóa nhỏ sẽ vượt trội trong năm 2022

Các cổ phiếu dầu khí ban đầu giao dịch tích cực khi Tổng Thống Nga Vladimir Putin đã hạ lệnh cho quân đội tiến vào Phía Đông Ukraine. Vào đầu ngày thứ ba, các chỉ số futures (hợp đồng tương lai) đã ám chỉ Phố Wall sẽ tiếm tục có thêm ngày tắm máu khác sau ngày nghỉ lễ Tổng Thống.

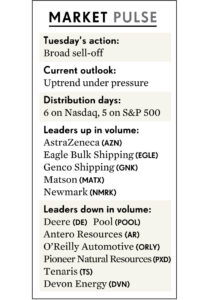

Thực vậy, ngày thứ ba chứng kiến làn sóng bán tháo khắp nơi. Nhưng sau giờ chiều, sự bán tháo có vẻ dịu lại.

Chỉ số Nasdaq có phiên giảm thứ tư liên tiếp và là phiên giảm thứ sáu trong bảy phiên gần đây. Mức giảm 1.2% là phiên thứ sáu chỉ số Nasdaq giảm trên 1%. Chỉ số Nasdaq 100-tracking Invesco QQQ Trust (QQQ), rớt 1%, và chỉ còn 20 cent nữa là phá thủng đáy thấp nhất từ đầu năm tới nay tại 334.15, được thiết lập vào ngày 24 tháng 1.

Sự sụt giảm của các chỉ số thị trường chung khác cũng tương tự. Chỉ số SP500 giảm 1%, và từ đầu năm tới nay đã giảm 9.8%. Tại thời điểm này, SP500 đã giảm 11.4% so với đỉnh cao mọi thời đại 4818. Đây là tín hiệu cho thấy Phố Wall đang trải qua đợt điều chỉnh trung hạn (intermediate correction).

Sự sụt giảm của các chỉ số thị trường chung khác cũng tương tự. Chỉ số SP500 giảm 1%, và từ đầu năm tới nay đã giảm 9.8%. Tại thời điểm này, SP500 đã giảm 11.4% so với đỉnh cao mọi thời đại 4818. Đây là tín hiệu cho thấy Phố Wall đang trải qua đợt điều chỉnh trung hạn (intermediate correction).

Chỉ số DJIA rớt 1.4%. Nó kém hơn một chút so với mức giảm 1.5% của Russell 2000.

Innovator IBD 50 ETF (FFTY) rớt 1.6%, khiến cho năm 2022 trở nên tồi tệ với mức giảm trên 20%.

CÁC CỔ PHIẾU DẦU KHÍ HÔM NAY

Trong khi đó, các cổ phiếu dầu khí hàng đầu như Devon Energy (DVN), EOG Resources (EOG) and Pioneer Natural Resources (PXD) quay đầu giảm mạnh trong ngày thứ ba. Tất cả ba cổ phiếu này đã tăng mạnh kể từ đầu năm và mức giảm của ngày thứ ban chưa làm tổn thương nhiều đến đường RS của nó.

Tuy nhiên, Nhật Báo IBD nhắc nhở nhà đầu tư nên quan sát một số đồ thị trong ngành dầu khí cho thấy bộ ba nói trên và một số cổ phiếu khác cần nghỉ ngơi lấy sức.

Trong dịch vụ Market Smith của Nhật Báo IBD, hãy đi đến lĩnh vực oil and gas drilling (khoan dầu khí), gõ mã G1381. Bạn có thể vẽ một đường xu hướng dốc lên từ đinh 135.64 vào ngày 23 tháng 6, liên kết các đỉnh cao hơn vào ngày 18 tháng 10, sau đó đến đỉnh cao hơn vào ngày 16 tháng 2 của năm nay. Khi chạm phải đường kháng cự này, giá cổ phiếu khoan dầu khí có thể bị điều chỉnh.

Làm tương tự và phân tích xu hướng của mã G1310, là nhóm thăm dò dầu khí.

Giá dầu thô tương lai tăng thêm 1.4% lên mức 92.35 USD/thùng.

MỘT QUAN ĐIỂM ĐỐI NGƯỢC VỀ CÁC CỔ PHIẾU VỐN HÓA NHỎ?

Brent Schutte, trưởng bộ phận chiến lược đầu tư tại Northwestern Mutual Wealth Management, vẫn lạc quan về triển vọng thị trường chứng khoán Mỹ năm nay. Có một lý do duy nhất: Team của ông cho rằng nèn kinh tế vẫn tiếp tục tăng trưởng, thậm chí thị trường tương lai đang định giá có đến 6-7 lần tăng lãi suất ngắn hạn, với mỗi lần tăng 0.25%.

Schuttle cũng nhìn thấy các cổ phiếu vốn hóa nhỏ sẽ dễ vượt trội hơn so với các cổ phiếu vốn hóa lớn, cụ thể như S&P SmallCap 600

Theo nghiên cứu của ông, các cổ phiếu trong SP600 đang giao dịch ở mức P/E forward năm 2022 là 13.5 lần. Điều này thấp hơn so với P/E forward của SP500 là 20 lần.

Nói cách khác, lợi suất của các nhà đàu tư SP SmailCap 600 là 7.5% , cao hơn 5% của SP500. Trong khi đó, lợi suất trái phiếu chính phủ kỳ hạn 10 năm giảm xuống mức 1.94% vào ngày thứ ba.

“Tôi không nhìn thấy suy thoái trong năm 2022. Chúng tôi vẫn nghĩ lạm phát là transitory (Tạm thời) vì nó liên quan chặt chẽ với ảnh hưởng của dịch covid làm gián đoạn nguồn cung. Khi điều này dịu đi, chúng tôi cho rằng lạm phát sẽ giảm xuống”. -Schutte nói với Nhật Báo IBD trong một cuộc phỏng vấn. Northwestern Mutual đang quản lý một lượng tài sản lên đến 245 tỷ đôla.

LẠM PHÁT HÀNG HÓA SO VỚI LẠM PHÁT DỊCH VỤ

“Chúng tôi thấy chi tiêu hàng hóa tăng 15% kể từ mức trước đại dịch, trong khi chi tiêu dịch vụ giảm 0.3%. Nhưng bạn sẽ nhìn thấy một cú tăng vọt trong chi tiêu dịch vụ, và báo cáo GDP của Mỹ hai kỳ gần đây cho thấy đang có sự đảo ngược trong chi tiêu dịch vụ.:- Ông Schutte nói. Ông cho biết thêm rằng dữ liệu lạm phát cao đã được phản ánh bởi sự tăng mạnh trong hàng tồn kho nhiều hơn.

Nghiên cứu NFIB về các doanh nghiệp nhỏ cho thấy sự hài lòng ở mức tồn kho hiện tại.

Schutte cũng chỉ ra FED cũng có một nhiệm vụ thứ ba: Không muốn làm phật ý thị trường phố Wall. Ông ấy cho rằng FED sẽ tiếp tục hành động một cách cẩn trọng để tránh tăng chi phí vốn của tiền quá nhanh đến mức gây ra các phản ứng thị trường tiêu cực.

“Nhiệm vụ số 1 của FED là việc làm, và tăng trưởng việc làm. Và họ cần chấp nhận lạm phát. FED trở nên thoải mái hơn với công chúng khi bình luận về vấn đề tăng trưởng việc làm. Điều này không xảy ra vào năm 1980”. Ý của ông Schutte cho rằng FED có thể không có quan điểm chống lạm phát gắt gao như thời của Paul Vocker vào những năm 1980, khi đó họ đã tăng mạnh lãi suất để chống lạm phát.

TẠI SAO THỊ TRƯỜNG KHÔNG Ở TRONG XU HƯỚNG GIẢM?

Nhiều bạn đọc Nhật Báo IBD thắc mắc tại sạo IBD khong chuyển trạng thái triển vọng thị trường sang “Market in Correction (Thị Trường Ở Trong Xu Hướng Giảm)” trong các phiên gần đây. Không phải không có lý do để thực hiện việc hạ triển vọng thị trường xuống mức đèn đo.

Rốt cuộc, chỉ số Nasdaq lại có thêm một ngày phân phối (là phiên cho thấy sự bán ra của dòng tiền tổ chức). Trên sàn Nasdaq, khối lượng tăng 8% lên mức 4.81 tỷ cổ phiếu, cao hơn so với ngày thứ sáu tuần trước, mặc dù phiên đó là ngày chốt hợp đồng quyền chọn cổ phiếu và chỉ số của tuần và tháng.

Rõ ràng hơn, từ tháng 11, các chỉ số chứng khoán đã rơi vào một xu hướng giảm trung hạn. Điều đó đã được nhìn thấy khi chúng ta có đỉnh cao hơn và đáy thấp hơn. Trong khi đó, các điểm breakout (phá vỡ) từ nền giá của các cổ phiếu hàng đầu- ví dụ như dàu khí, kim loại, nông nghiệp- trở nên rất yếu đuối. Hầu hết các cổ phiếu dẫn dắt thị trường đều nằm dưới MA50 ngày và cần thêm nhiều thời gian để xây nền giá chặt chẽ.

Như lưu ý trong bản tin Nhịp Đập Thị Trường trong vài ngày gần đây, đói với nhiều nhà đầu tư, tiền mặt là vị thế tốt nhât trong danh mục vào lúc này. Một danh mục nhiều tiền mặt thường xảy ra khi kh thị trường ở trong xu hướng giảm. Nhưng có một điểm cần quan sát: Cả SP500 và Nasdaq đều chưa phá thủng đáy tháng 1, do đó vẫn còn trong quá trình của một đợt nỗ lực hồi phục.

Cho đến khi đợt nỗ lực hồi phục này vẫn còn tồn tại, về mặt kỹ thuật, chúng tôi vẫn chưa chuyển trạng thái thị trường sang xu hướng giảm.

Như đã lưu ý, QQQ ETF đang tiến sát đáy ngày 24 tháng 1.

Nhưng ngược lại, the Invesco S&P Equal Weighted Index (RSP) ETF đã phá thủng đảy ngày 24 tháng 1 khi giảm 2.5% xuống mức 148.16.

ETF này chịu ảnh hưởng nhiều của các nhóm FAANG và các công ty công nghệ khác trong chỉ số này.

Please follow Chung on Twitter: @saitochung and @IBD_DChung

Trương Minh Huy, lược dịch từ Nhật Báo IBD