TTCK Việt Nam

ÁP LỰC TỶ GIÁ VÀ TIN ĐỒN TIẾP TỤC TẠO NÊN NGÀY THỨ HAI ĐEN TỐI KHÁC. LÀM GÌ KHI VN-INDEX ĐÁNH MẤT MỐC 1000 ĐIỂM?

NHNN lần thứ 6 trong năm nay (và lần thứ 4 trong thời gian 1 tháng gần đây) tiếp tục nâng giá bán USD, cho thấy những áp lực căng thẳng tỷ giá vẫn còn lớn. Nhà đầu tư chứng khoán hoảng loạn bán tháo khi lo sợ có thêm một đợt nâng lãi suất khác. Trong khi đó, các tin đồn vẫn tiếp tục lan truyền gây ra sự hoảng sợ lớn hơn.

NỖI LO TỶ GIÁ TRƯỚC CUỘC HỌP CỦA FED

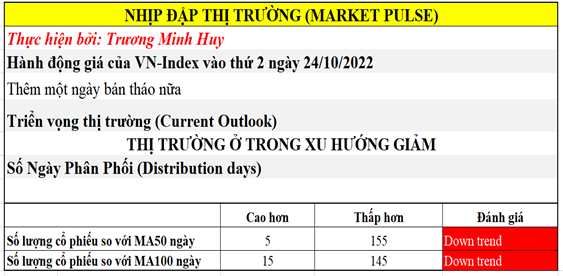

Ngày thứ hai trong thị trường con gấu thường đáng sợ và hôm nay không phải ngoại lệ. Chỉ số VN-Index và cả TTCK Hồng Kong, Trung Quốc chọn lối đi riêng. Theo đó, VN-Index giảm 3.3% trong khi HNX-Index giảm 3.64%.

Lợi suất trái phiếu chính phủ Việt Nam kỳ hạn 10 năm tăng nhẹ 13 điểm cơ bản lên mức 5.1%. Thị trường chứng khoán toàn cầu ổn định, nếu không nói đang có phần lạc quan sau phiên tăng điểm mạnh của Mỹ vào cuối tuần trước.

Con gấu gần như chiếm lĩnh thị trường ngay từ khi mở cửa và tăng tốc tàn sát cho đến cuối phiên. Chỉ số VN-Index gần như đóng cửa thấp nhất ngày với số lượng mã giảm gấp 9.5 lần số mã tăng trên sàn HOSE. Số lượng mã sàn trên sàn HOSE lên tới 162 mã, chiếm hơn 1/3 số lượng mã giảm.

Đây là ngày thứ hai liên tiếp chỉ số VN-Index giảm với biên độ rộng như vậy. Đây cũng là phiên giảm sâu thứ năm trong tháng 10. Với đáy mới được thiết lập thấp nhất trong vòng 2 năm qua, chỉ số VN-Index đã giảm 36% từ đỉnh tháng 4, đánh dấu con gấu lớn thứ ba trong lịch sử của VN-Index.

Đây là ngày thứ hai liên tiếp chỉ số VN-Index giảm với biên độ rộng như vậy. Đây cũng là phiên giảm sâu thứ năm trong tháng 10. Với đáy mới được thiết lập thấp nhất trong vòng 2 năm qua, chỉ số VN-Index đã giảm 36% từ đỉnh tháng 4, đánh dấu con gấu lớn thứ ba trong lịch sử của VN-Index.

Con gấu này còn lớn cả mức giảm -34% lúc khủng hoảng Covid-19. Các con gấu hơn lớn là cú sụp đổ hơn -80% vào năm 2008 và -50% vào năm 2010-2011. Tuy nhiên, nếu xét về tốc độ giảm giá thì con gấu hiện tại diễn ra trong 9 tháng, còn lớn con gấu năm 2010-2011 vì nó trải qua 2 năm giảm giá liên tục.

Thị trường chứng khoán đang định giá cho khả năng khủng hoảng kinh tế tại Việt Nam một khi mức giảm vượt ngưỡng 30%. Mức định giá P/E của VN-Index hiện tại của VN-Index đã trở về mức 10 lần, gần tương đương với đáy Covid năm 2020.

Chưa có thông tin bắt bớ nào diễn ra và thị trường tiếp tục đồn đoán về khả năng diễn ra các thành viên tiếp theo được gia nhập màu áo Juventus. Các bức ảnh chụp về sự thanh tra các dự án lớn tại Đồng Nai, liên quan đến các ông lớn địa ốc ở đây khiến thị trường thêm phần hoảng loạn. Thời gian qua, liên tiếp nhiều lãnh đạo của tỉnh đã bị bắt khiến nhà đầu tư “sợ tin đồn là chính xác”. Ngay cả khi báo chính thống như Tuổi Trẻ đưa tin phản bác thì cũng chưa chắc khiến nhà đầu tư bớt sợ. https://tuoitre.vn/novaland-tin-don-va-van-ban-cau-cuu-tren-mang-la-bia-dat-20221024141831309.htm

Thị trường chứng khoán hoạt động trên cơ sở niềm tin của nhà đầu tư. Bất kể tin đồn đúng hay sai, vào lúc này nhà đầu tư đều cảm thấy sợ hãi.

NHNN cũng vừa tăng tỷ giá bán USD tại Sở giao dịch từ 24,380 VND/USD lên 24,870 VND/USD, tức tăng mạnh 490 đồng. Một mức tăng mạnh nhất trong nhiều năm và lũy kế NHNN đã nâng giá 7.4%. Mức tăng này mạnh hơn so với mức tăng 455 đồng vào ngày 17 tháng 10 khi NHNN nâng giá bán đồng thời nới biên độ tỷ giá từ +/-3% lên +/-5%, lần đầu sau 7 năm. Trên thị trường giao dịch của các ngân hàng, VND đã mất giá 8.6% so với cuối năm 2021. Tỷ giá tự do vào cuối tuần trước đã chạm mức 25,100-25,200.

Thị trường lo ngại áp lực từ phía FED khi tiếp tục nâng lãi suất 0.75% trong cuộc họp ngày 1-2 tháng 11. Gần như thị trường đã xác nhận kịch bản tăng lãi suất này của FED. Vấn đề là, nhà đầu tư Việt Nam lo ngại một phản ứng nâng lãi suất của NHNN giống như đã từng tăng lãi suất cơ bản ngay sau cuộc họp tháng 9 của FED.

THỊ TRƯỜNG CHỨNG KHOÁN NGÀY HÔM NAY: HÃY NHỚ QUY TẮC SỤP ĐỔ 50%-80% CỦA CÁC CỔ PHIẾU DẪN DẮT

Với đáy mới, chỉ số VN-Index phải quay lại tìm đợt nỗ lực hồi phục mới. Những cái tên quen thuộc kéo thị trường đi xuống là VHM, HPG, TCB…

Nhóm cổ phiếu bất động sản gần như giảm giá ngay từ đầu phiên khi sức ép đáo hạn trái phiếu doanh nghiệp đang đến gần. Ước tính của VNDirect cho biết có gần 60 nghìn tỷ đồng trái phiếu doanh nghiệp sẽ đáo hạn trong quý IV, trong đó 34% là của doanh nghiệp bất động sản. Một số liệu khác đến từ VCBS cho biết có khoảng 85 nghìn tỷ đồng trái phiếu doanh nghiệp sẽ đáo hạn trong cuối năm.

Trước hoạt động thanh tra, giám sát và bắt giam của chính phủ rất mạnh tay trong thời gian gần đây. Nhiều ngân hàng và cổ phiếu đã phải mua lại trái phiếu do mình phát hành, cho dù chưa đến hạn thanh toán. Điều này dẫn tới việc thị trường đang thiếu hụt dòng tiền khi các ‘tay to” phải gồng mình lo tránh bão. Không ngạc nhiên khi các ngân hàng, doanh nghiệp bất động sản, công ty chứng khoán dính đến trái phiếu doanh nghiệp đều sàn cứng.

Ngay cả khi tín dụng không tăng nhiều vì gần như đã sắp cạn room, lãi suất huy động tại các ngân hàng vẫn tăng khi các tay to phải rút tiền về lo mua lại trái phiếu. Lãi suất huy động gần như đã nâng lên tương đương thời điểm trước dịch là 7%-8%/năm. Cá biệt một vài ngân hàng nhỏ đã chạm mức trên 8.6%/năm.

Lãi suất huy động tăng lên tất nhiên sẽ làm cho dòng tiền vào thị trường chứng khoán cạn kiệt. Ngay cả khi khối lượng phiên hôm nay cao hơn mức bình quân 50 phiên, thì thanh khoản tại HOSE cũng chỉ ở mức 12 nghìn tỷ đồng. So với mức thanh khoản tỷ đô hồi đỉnh điểm, mức thanh khoản bây giờ đã bốc hơi 50%-70%.

Theo thống kê của VNEconomy, lượng tiền gửi tại các CTCK vào cuối quý 3 giảm 3,000 tỷ với cuối quý 2, từ 70 nghìn tỷ đồng xuống còn 67 nghìn tỷ đồng. Điều này phản ánh một phần nhà đầu tư đã rút tiền ra khỏi cuộc chơi để gửi lãi ngân hàng, ngay cả khi một số CTCK đã cố giữ chân khách hàng bằng cách đưa ra sản phẩm gần giống như chức năng trả lãi tiền gửi.

Chúng tôi cho rằng, ngay cả khi lượng margin quý 3 năm nay ở mức 150 nghìn-170 nghìn tỷ, cao hơn so với quý 2 thì điều đó phản ánh sự khó khăn của “giới chủ” hay “lái lớn”. Theo số liệu cá nhân, chúng tôi nhận thấy các khách hàng cá nhân đã giảm lượng margin đi khá đáng kể sau cú sụp đến đáy tháng 7, phần lớn sử dụng tiền tươi để giao dịch sau đó. Khả năng lượng margin này đến từ “nỗ lực đánh lên” của các “ lái lớn” vào tháng 7, khi cho rằng đây là đáy lớn, nhưng cuối cùng bị giải chấp mạnh khi thị trường chung bị sập nặng trong tháng 9. Đó là lý do mà tôi cho rằng, giải chấp tháng 9 chủ yếu là ở “lái lớn” hơn là khách hàng cá nhân.

Quỹ đầu tư tỷ đô Dragon Capital cũng phải bán mạnh trong tháng 9 để huy động về lượng tiền mặt ở mức 4.81% NAV. Chúng tôi cho rằng, đây là giải pháp phòng thủ của quỹ khi thị trường chung xấu đi. Nhưng ngưởng tỷ trọng 5% tiền mặt thường là giới hạn cho các quỹ. Sau đó, quỹ buộc phải giải ngân trở lại. Điều này đã xảy ra vào tháng 5 khi tỷ trọng tiền mặt của quỹ ở mức cao kỷ lục 8.7% và phải giải ngân trở lại sau đó vào tháng 7 và 8. THƯỜNG THÌ CÁC QUỸ SẼ CẦM NHIỀU TIỀN MẶT NHẤT TẠI ĐÁY.

Xem thêm: https://vietnambiz.vn/quy-ty-usd-thuoc-dragon-capital-ban-rong-3-tuan-lien-tiep-nam-gan-2000-ty-dong-tien-mat-2022102122236407.htm

Vậy tiếp theo thị trường chứng khoán sẽ ra sao?

Chúng tôi vẫn bảo lưu quan điểm rằng, với thanh khoản đã bốc hơi gần 50%-70% so với thời kỳ đỉnh cao trong năm 2022 thì TTCK đang đi vào vùng đáy dài hạn. Ở các vùng đáy dài hạn, thanh khoản thường rất kém và sụt giảm 70% so với thời kỳ đỉnh cao.

Các đáy dài hạn của VN-Index thường có P/E ở mức 8-10 lần. Ví dụ P/E bằng 9 lần tại đáy năm 2009, P/E 8.8 lần năm 2012, hay đáy covid năm 2020 tại P/E bằng 10.6 lần. Hiện tại, P/E của Việt Nam ở mức 10 lần.

Nguồn: Cộng đồng Winf

Rất nhiều cổ phiếu đầu ngành đã giảm về các mức định giá P/E và P/B thực sự thấp. HPG có P/B dưới 1, chỉ rất hiếm lần xảy ra khi doanh nghiệp này gặp khó khăn. HPG đã giảm -64% từ đỉnh, lớn hơn mức giảm -58% của giai đoạn 2018-2020, lớn hơn mức giảm -40% giai đoạn 2014-2016, và có lẽ sắp sửa chạm tới vùng 71% của giai đoạn 2010-2012.

Hãy nhớ quy tắc sụp đổ 50%-80% của các cổ phiếu dẫn dắt sau khi lập đỉnh. Rất nhiều cổ phiếu leader đã có vùng giảm ưa thích này. Xem thêm tại đây

Giao dịch như một phù thủy chứng khoán (Trade Like Stock Market Wizard)

Ngay trong ngành chứng khoán, cổ phiếu VND, từng tăng 26 lần trong con sóng covid, hiện đã giảm -67%. Đây là mức giảm tương tự như cú sập 2018-2020, cũng -67%. Lịch sử của VND từng chứng kiến cú bốc hơi -84% giá trị trong cuộc khủng hoảng 2010-2011.

Câu chuyện cũng tương tự với SSI với mức giảm -71% hiện nay, đang ngang với mức giảm -71% trong giai đoạn 2018-2020. Cũng gần tương đương với cú giảm -71% trong giai đoạn 2010-2011. SSI lên sàn trước VND nên trải qua cú sụp đổ -89% trong giai đoạn 2008.

Mức định giá P/B của SSI đã về mức 1.58 lần, khá hợp lý. Nên nhớ SSI và VND đã thành công trong việc tận dụng tăng vốn điều lệ trong hai năm vừa qua, một lợi thế để giúp công ty này trở nên lớn hơn trong ngành chứng khoán. (Cho vay margin bị khống chế bởi quy mô vốn điều lệ).

Trong ngành địa ốc, NLG giảm -65% trong giai đoạn hiện nay, còn lớn hơn mức sụt giảm -46% trong giai đoạn 2018-2020. Mức P/B của cổ phiếu này chỉ còn 0.69 lần. Tương tự DXG giảm -70% trong giai đoạn hiện nay, gần như sắp tương đương với mức sụt giảm -73% trong giai đoạn 2018-2020. P/B của doanh nghiệp này chỉ còn 0.61 lần. Trong cú sụp đổ 2010-2011, DXG từng mất -80% giá trị.

DGC đã giảm -53% từ đỉnh cao gần nhất. Con số này sắp tương đương mức giảm -56% của giai đoạn 2018-2020, lớn hơn mức giảm -47% của đợt khủng hoảng năm 2016…

Một vài điểm lược để các nhà đầu tư nhận ra mức giảm giá hiện nay đã gần chạm các mục tiêu giảm giá trong các thị trường con gấu trong quá khứ của các cổ phiếu.

VN-Index đang duy trì tốc độ giảm giá gần -3%-4% mỗi ngày và đang ở mức quanh1000 điểm và không ai có thể duy trì mức giảm giá này mỗi ngày. Với mức giảm giá 30-40 điểm mỗi ngày, và giả sử như có về 800 điểm, tức đã mất gần -47% so với đỉnh cao năm 2022, tương đương với cuộc khủng hoảng năm 2010-2011, thì các cũng chỉ cần mất có 4-5 ngày nữa với tốc độ hiện nay. Tương ứng, các cổ phiếu mất thêm 20%-30% giá trị, đủ để nhiều cổ phiếu nói trên chạm các mức giảm giá lên tới 70%-90%, giống như cú sụp đổ năm 2008. Đó là một tính toán bi quan nhất, để thấy điều tồi tệ gì sắp diễn ra.

Tất nhiên, mức giảm giá hiện nay cũng đã chạm được target rồi, và không cần thiết phải diễn ra kich bản tồi tệ như trên.

Dựa trên cấu trúc sóng Elliott, tôi cho rằng kịch bản của VN-Index đã trải qua 5 đợt sóng giảm từ đỉnh tháng 8. Đây đã là tuần thứ 8 kể đỉnh này và đã vượt qua cả thời gian giảm giá của chân giảm đầu tiên trong tháng 4-tháng 5.

Chúng tôi nhận thấy ngay cả khi VN-Index tạo đáy mới trong phiên hôm nay thì chỉ báo Rsi cũng chưa kịp tạo đáy mới giống như tính toán của chúng tôi vào cuối tuần. Điều này dễ dẫn tới sự phân kỳ giữa giá và chỉ báo RSI mà chúng ta cần theo dõi.

Vì thế, tôi nghiêng về kịch bản chân giảm thứ hai này sẽ có khả năng sớm kết thúc trong tuần này.

FRT- ĐIỂM SÁNG HIẾM HOI TRONG NGÀY THỊ TRƯỜNG RỰC LỬA

-Còn tiếp

THAM GIA TEAM NĐT CANSLIM QUA ZALO 0977.797.420 ĐỂ ĐỌC CHI TIẾT