TTCK Thế giới

NGÂN HÀNG KHÔNG ĐỠ NỔI LỰC BÁN CALL MARGIN, CỔ PHIẾU SÀN LA LIỆT CHO DÙ VNINDEX RÚT CHÂN

Điểm số của VN-Index không phản ánh đúng thực trạng của thị trường lúc này vì số đông cổ phiếu vẫn giảm sâu hoặc nằm sàn. Các cổ phiếu có gốc nhà nước và dòng vốn ngoại đang đỡ chỉ số nhưng cho đến khi các biện pháp tháo gỡ khó khăn cho thanh khoản của thị trường và giới chủ vẫn chưa được triển khai thì, áp lực bán vẫn cao. Có thể nói tóm gọn rằng, chừng nào Novaland và các cổ phiếu bất động sản ngừng sàn thì may ra mới có dấu hiệu tạo đáy cho thị trường. Chúng tôi không kỳ vọng sẽ có biện pháp giải cứu nào từ phía chính phủ trong ngắn hạn, và nhà đầu tư cần tiếp tục quan sát dòng tiền nước ngoài hoặc vĩ mô thế giới để mang tới hy vọng.

TRUNG QUỐC GIẢI CỨU BẤT ĐỘNG SẢN, NHƯNG VIỆT NAM KHÓ CÓ THỂ ĐIỀU TƯƠNG TỰ TRONG NGẮN HẠN.

Ngày hôm nay, Trung Quốc đưa ra gói giải cứu bất động quy mô 56 tỷ đôla bao gồm 16 biện pháp. Trọng tâm nhằm cung cấp thanh khoản cho một số công ty bất động sản có sản phẩm sắp hoàn thành, nới lỏng điều kiện vay cho khách hàng, tái cấu trúc lại các khoản nợ. Xem chi tiết tại đây[1]:

Sau cú siết bất động năm 2021 khiến Evergrande chao đảo và thị trường địa ốc lao dốc, Trung Quốc giờ đây đang thực hiện gói giải cứu với quy mô lớn nhất từ trước tới nay để hy vọng vực dậy thị trường. Quy mô thị trường địa ốc Trung Quốc là hơn 2 nghìn tỷ đôla. Để dễ hình dung, quy mô này lớn gấp 3 lần quy mô thị trường nợ dưới chuẩn Mỹ vào năm 2007 (chỉ khoảng quanh 700 tỷ đôla). Vào năm 2015-2016, giới đầu tư từng lo ngại về cú đỗ vỡ của thị trường địa ốc Trung Quốc có thể gây ra cú khủng hoảng lớn hơn cả cuộc khủng hoảng nợ dưới chuẩn Mỹ vào năm 2007.

Sau cú siết bất động năm 2021 khiến Evergrande chao đảo và thị trường địa ốc lao dốc, Trung Quốc giờ đây đang thực hiện gói giải cứu với quy mô lớn nhất từ trước tới nay để hy vọng vực dậy thị trường. Quy mô thị trường địa ốc Trung Quốc là hơn 2 nghìn tỷ đôla. Để dễ hình dung, quy mô này lớn gấp 3 lần quy mô thị trường nợ dưới chuẩn Mỹ vào năm 2007 (chỉ khoảng quanh 700 tỷ đôla). Vào năm 2015-2016, giới đầu tư từng lo ngại về cú đỗ vỡ của thị trường địa ốc Trung Quốc có thể gây ra cú khủng hoảng lớn hơn cả cuộc khủng hoảng nợ dưới chuẩn Mỹ vào năm 2007.

Theo ước tính của một số nguồn bên ngoài, ước 30% trong con số 2 nghìn tỷ đôla bất động sản của Trung Quốc đang đặt vào rủi ro cao. Tuy nhiên, chúng tôi lưu ý rằng, không một con số ước lượng nào từ phía Phương Tây là chính xác vì dữ liệu của Trung Quốc từ thời lãnh đạo Tập Cận Bình trở nên rất kín với thế giới bên ngoài.

Năm 2016, quả bom nợ hơn 2 nghìn tỷ đôla của thị trường địa ốc Trung Quốc thoát khỏi sự đổ vỡ khi có sự đảo chiều chính sách vĩ mô thế giới theo hướng thuận lợi hơn. Theo đó, Mỹ ngừng tăng lãi suất hay ngừng thu hẹp bảng cân đối tài sản trong khi Trung Quốc có cú bơm tiền lịch sử vào năm 2016 đã giúp thị trường chặn đứng sự đảo ngược dòng vốn sau cú phá giá vào năm 2015, cũng như giải cứu cả thị trường địa ốc.

Nhưng giờ đây, quả bom nợ của Trung Quốc đang phình lớn hơn, rủi ro lớn hơn, tình trạng mất thanh toán đã xuất hiện từ năm 2021 và buộc chính phủ Trung Quốc phải thực hiện các gói giải cứu. Từ tháng 8/2022, Trung Quốc ngược dòng với thế giới, chấp nhận buông tỷ giá (cho phép đồng NDT giảm giá mạnh, vươt cả ngương tâm lý 7 NDT đổi 1 USD) để giảm lãi suất nhằm hỗ trợ cho thị trường bất động sản và nền kinh tế trong nước.

Ngoài Trung Quốc, Hàn Quốc cách đây vài ngày cũng thông báo gói giải cứu 7 tỷ đôla để giải cứu thị trường bất động sản.

Thị trường địa ốc Việt Nam cũng đang rơi vào trạng thái rủi ro cao bởi chính sách siết tín dụng trong năm nay khiến khách hàng khó tiếp cận nguồn vốn, cũng như doanh nghiệp địa ốc cũng khó tìm kiếm vốn vay. Trong khi đó, rủi ro từ phía trái phiếu doanh nghiệp đang lan sang tình trạng call margin đối với giới lãnh đạo doanh nghiệp, khiến khó khăn chồng chất.

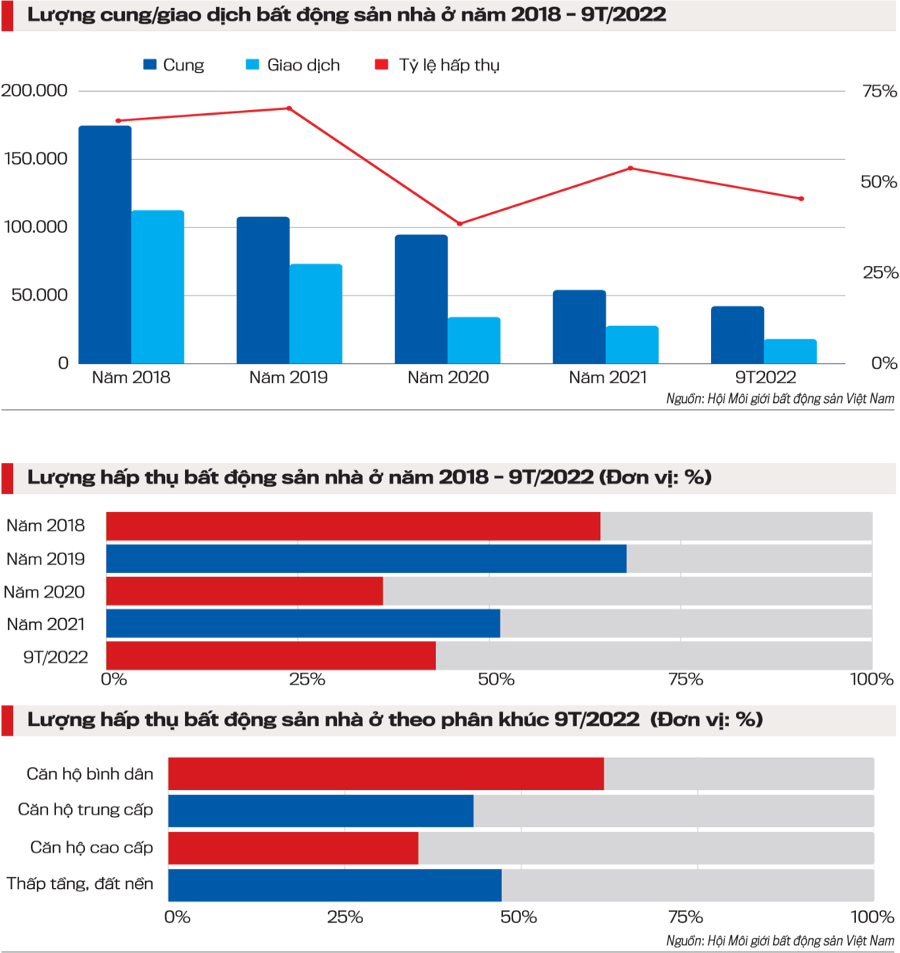

Số liệu thống kê cho thấy lượng giao dịch bất động sản chững lại trong quý 3/2022 với tỷ lệ hấp thụ thấp.[2] Giá bán bất động sản có dấu hiệu chững lại và thị trường đang mong đợi một giải pháp cứu trợ từ phía chính phủ nhằm khắc phục tình trạng khó khăn hiện nay. Một vài động thái tuyên bố gần đây như các cuộc họp của Bộ Xây Dựng với các công ty bất động sản, hay chính phủ phát ra thông điệp sửa nghị định 65 nếu cần thiết …vẫn chỉ là “trên văn bản” chứ chưa có dòng tiền cụ thể nào nhảy vào thị trường.

Cứ nhìn vào việc Hoà Phát đóng cửa 4 lò cao để giảm sản lượng vào đầu tháng 11 và sau đó, đến lượt Formosa giảm 15% sản lượng cho thấy các công ty vật liệu xây dựng đã nhìn thấy sự đi xuống trong thị trường địa ốc.

Tuy nhiên, quan điểm của chúng tôi cho rằng, nhà đầu tư Việt Nam chưa nên kỳ vọng sẽ sớm có biện pháp cứu trợ tương tự trong thời gian ngắn sắp tới :

Thứ nhất, Việt Nam có nguồn lực hạn hẹp, và thường phải chờ “ngọn gió đông”” hay thời thế bên ngoài mới có thể đưa ra biện pháp hỗ trợ cho thị trường. Lịch sử những đợt sụt giảm mạnh của TTCK lẫn thị trường địa ốc Việt Nam tại đáy các cuộc khủng hoảng năm 2012 hay 2016, Việt Nam cần một dòng vốn ngoại tạo mồi cho đợt hồi phục. Năm 2012 đó là dòng vốn ETF toàn cầu đổ vào Việt Nam. Năm 2016, đó là dòng vốn đầu tư từ Trung Quốc, Đài Loan, Hàn Quốc và Mỹ đổ vào. Thậm chí, nhiều địa phương tại Việt Nam như ở Đà Nẵng, Nha Trang có đất tăng vọt nhờ dòng vốn ngoại. Vì thế, trong bối cảnh bên trong khó, cần phải có vốn ngoại kích vào thì may ra mới gỡ thế khó cho Việt Nam được.

Thứ hai, sự khó khăn của thị trường bất động sản còn liên quan đến yếu tố pháp lý và những quyết sách làm trong sạch hệ thống tài chính từ phía thượng tầng. Do đó, với “cái lò” còn đang nóng hổi, khiến ngay cả đầu tư công ở một số dự án trọng điểm và quan trọng như vành đai 3 tại phía Nam, còn đang “vướng” thì việc gỡ khó về pháp lý rất khó khăn. CTCK Rồng Việt (VDSC) trong báo cáo chiến lược tháng 11 cho rằng, ít nhất phải chờ cho đến khi Luật Đất Đai sửa đổi được Quốc Hội thông qua mới có hy vọng cho những thay đổi về phía pháp lý.

CỔ PHIẾU “NHÀ NƯỚC” VÀ VỐN NGOẠI ĐỠ THỊ TRƯỜNG

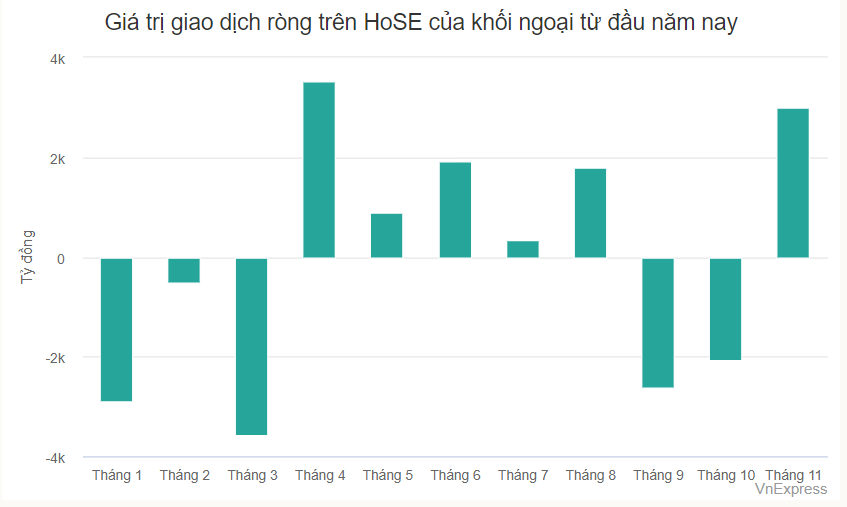

Từ tuần trước, dòng tiền ngoại là trụ đỡ cho thị trường, nhất là sau khi dữ liệu CPI của Mỹ được công bố cho thấy sự hạ nhiệt, khiến USD Index và lợi suất trái phiếu chính phủ Mỹ giảm thì các nhà đầu tư nước ngoài mua mạnh trên TTCK Việt Nam. Khối ngoại đã chi 4100 tỷ đồng trên sàn HOSE để bắt đáy trong tuần trước từ ngày 7-11 tháng 11.

Đây là động thái trái ngược với sự bán ròng trong tháng 9 và tháng 10. Quỹ ETF Fubon của Đài Loan chỉ trong 3 ngày đã mua ròng[3]

Ngân hàng, chứng khoán, hoá chất, dầu khí, bất động sản đang là tâm điểm mua vào của nhóm ngày. Ngày hôm nay cũng thế, các cổ phiếu mua ròng là STB, HPG, SSI, VND,KBC…

Dường như dòng tiền nước ngoài đang ngắm vào các doanh nghiệp có gốc nhà nước để trú chân. Trong bối cảnh các doanh nghiệp tư nhân đang gặp khó khăn, và nhiều ông chủ bị call margin, thì doanh nghiệp nhà nước đang là điểm đến đáng tin cậy. Cổ phiếu BID và CTG lần lượt tăng -0.3% và +1.3%. VNM +0.8%. Cổ phiếu GAS chỉ giảm nhẹ -0.1%.

Cổ phiếu VNM vẫn giữ được MA50 ngày và điểm pivot của mẫu hình Chiếc Cốc, cũng như nằm trên MA50 ngày. RS (Sức Mạnh Giá Tương Đối) của VNM là 86 điểm, nằm trong số những cổ phiếu có hành động giá tốt nhất trên thị trường hiện nay. VNM được kỳ vọng sẽ hưởng lợi từ quý 4 khi giá nguyên liệu sữa giảm mạnh giúp làm cải thiện biên lợi nhuận của công ty.

Trong khi đó GAS, CTG hay BID vẫn đang cố gắng xây phần bên phải nền giá. Việc giữ MA50 ngày sẽ rất quan trọng trong việc bảo vệ nền giá đang xây hiện tại. Do đó, nhà đầu tư theo dõi các cổ phiếu này có giữ được MA50 ngày trong các phiên tới để giữ kịch bản tích cực cho thị trường hay không.

Cổ phiếu MSN là đầu tàu kéo điểm hôm nay khi tăng hơn 3%. Thông tin cổ phiếu này huy động được khoản vay 600 triệu đôla, lớn nhất từ trước nới nay, và lớn hơn cả dự tính ban đầu là 375 triệu đôla đã trấn an tâm lý của nhà đầu tư. Đây là dòng vốn đến từ quốc tế cung cấp bởi HSBC. Trong bối cảnh nguồn vốn cạn kiệt, thì việc xoay được nguồn vốn lớn sẽ giúp công ty duy trì hoạt động kinh doanh. Cổ phiếu MSN đã tạo đáy từ ngày 25 tháng 10 và phiên giao dịch hôm nay kéo về kiểm tra MA50 ngày. Đây là một diễn biến quan trọng cho biết cổ phiếu có khả năng tạo nền giá hay không. Nếu vượt qua được MA50 ngày, MSN có thể hình thành Bottom Base (Nền Giá Tạo Đáy) và tạo cú móc rũ bỏ so với đáy tháng 5.

Như lưu ý ở bản tin trước, chúng tôi không cho rằng đà tăng giá của MSN đến từ hoạt động kinh doanh khi công ty phải hạ mục tiêu lợi nhuận năm 2022. Phản ứng giá tích cực của MSN thời gian gần đây chủ yếu đến từ niềm tin về khả năng đảo nợ trái phiếu của công ty mà thôi.

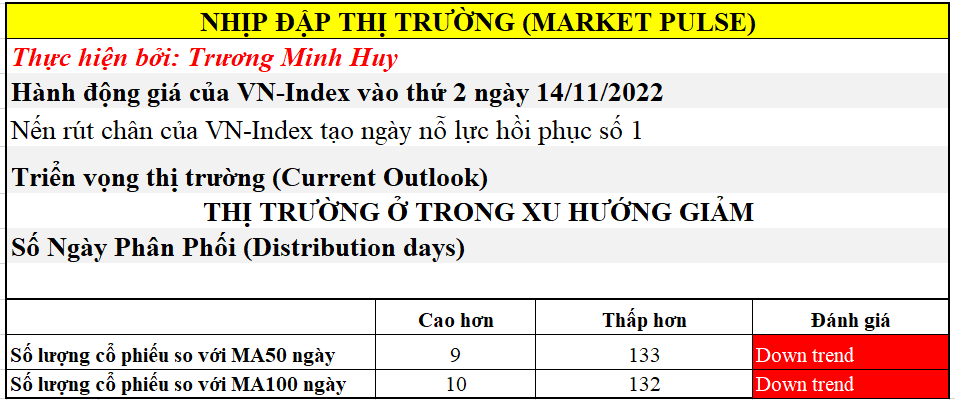

Chỉ số VN-Index chốt phiên giảm -1.41%, có nến rút chân khi đóng cửa ở gần đỉnh cao nhất ngày. Đó là một hành động tích cực về mặt chỉ số nhờ sự đỡ giá của một số cổ phiếu Blue Chip nói trên. Đây là ngày đầu tiên của đợt nỗ lực hồi phục mới. Đáng chú ý, sự phân kỳ giữa chỉ số VN-Index và RSI vẫn tiếp tục được giữ.

Để đợt nỗ lực hồi phục mới xuất hiện, chỉ số VN-Index cần giữ cao hơn giá thấp nhất ngày hôm nay là 923 điểm, và sức khoẻ của thị trường chỉ hình thành khi VN-Index vượt qua đáy cũ 962 điểm của tháng 10 cũng như giành lại EMA 21 ngày. Chừng nào VN-Index còn nằm dưới EMA 21 ngày, sức khoẻ thị trường vẫn còn yếu.

Cũng giống như các phiên gần đây, điểm số không phản ánh đúng diễn biến ngày hôm nay là số đông cổ phiếu vẫn trong xu hướng giảm giá mạnh. Áp lực bán buổi chiều vẫn rát và mạnh hơn buổi sáng. Điều này được nhìn thấy khi số lượng cổ phiếu giảm giá và nằm sàn trong phiên chiều tăng mạnh so với phiên sáng bất chấp sự rút chân của chỉ số thị trường chung. Theo đó, số lượng cổ phiếu giảm gấp hơn 4 lần số cổ phiếu tăng trên sàn HOSE. Trong đó, số cổ phiếu sàn là 133 mã, còn lớn hơn cả số cổ phiếu tăng là 86 mã.

Áp lực giải chấp từ các cổ phiếu bất động sản, đứng đầu là NVL, PDR vẫn đang lan ra nhiều mã cổ phiếu khác, bất kể yếu tố cơ bản có tốt xấu hay không. Dòng tiền đang bị call margin, và việc call margin thẳng vào giới chủ đang khiến cho áp lực giải chấp trở nên khó giải quyết vì phần đông chưa thể bổ sung tài sản đảm bảo theo yêu cầu.

Có đến 62 triệu cổ phiếu NVL dư bán sàn hôm nay, nhiều hơn so với con số hơn 50 triệu cổ phiếu của tuần trước, và chúng tôi dự kiến khả năng sẽ sớm chạm 100 triệu cổ phiếu dư bán sàn vào cuối tuần này. Con số dư bán sàn này chiếm khoảng hơn 5% tổng số cổ phần của công ty. Các lực bán giải chấp mang tính kỹ thuật tự động và cho đến khi nào NVL chưa giảm về vùng giá hấp dẫn, cầu khó vào. Theo nguyên tắc bùng nổ, thường giá kéo về nơi mà con sóng bắt đầu, thậm chí thấp hơn, nên nếu NVL chưa kéo về đáy tháng 4/2020, tức giảm thêm 33% (khoảng 4 phiên sàn) nữa thì chưa tính đến chuyện có cầu đỡ. Nên nhớ, rất nhiều cổ phiếu đã kéo về vùng đáy tháng 4/2020, khi VN-Index là 660 điểm, mà có hoạt động kinh doanh còn sáng hơn NVL nhiều, thì chuyện NVL về vùng giá đáy tháng 4/2020 cũng không có gì là khó hiểu.

Điểm khó hiện nay là các CTCK không thể nhận tài sản đảm bảo là bất động sản để giảm margin vì đây không phải là nghiệp vụ của họ. Một số trường hợp như DIG sau khi bổ sung tài sản đảm bảo cho các khoản vay trái phiếu cho ngân hàng HD Bank thì thanh khoản của cổ phiếu này trở nên tốt hơn, sau các phiên tắc thanh khoản. Nhưng vấn đề call margin tại các CTCK thì khó có thể giải quyết được. Cách duy nhất là giới chủ doanh nghiệp phải đàm phán với ngân hàng để hỗ trợ có nguồn tiền hạ bớt margin ở các CTCK. Tuy nhiên, điểm nghẽn hiện nay là các công ty bất động sản bị kẹt ở hàng tồn kho dưới dạng “nhà đang hình thành trong tương lai”, chưa có pháp lý đủ mạnh để thoả thuận với ngân hàng. Nói chung, “bế tắc” là từ mô tả khá chính xác tình cảnh vào lúc này.

Việc các CTCK thi nhau ồ ạt bán giải chấp trong bối cảnh cầu yếu khiến cả thị trường cùng chìm theo, vì khi bán NVL, PDR, DIG không được, thì họ hạ tỷ lệ margin các cổ phiếu khác và xảy ra hiện tượng bán chéo trên thị trường.

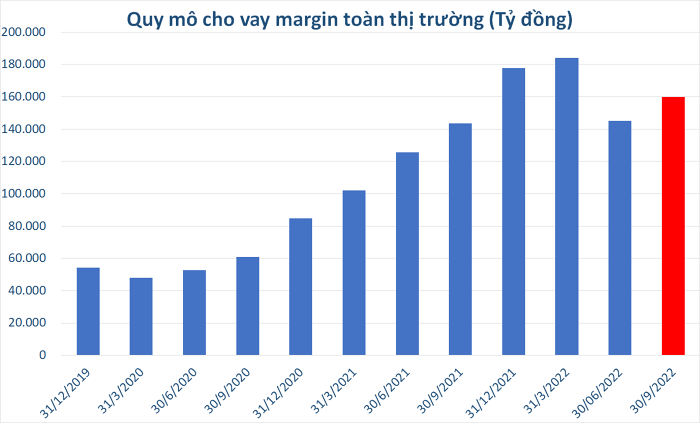

Nhìn vào quy mô dư nơ margin đến quý 3/2022 là 160 nghìn tỷ, được cho phần lớn là của bên chủ doanh nghiệp kẹt tiền đi vay, thì áp lực giảm margin của toàn thị trường vẫn lớn. Nếu giảm tỷ lệ margin về 100 nghìn tỷ như thời điểm quý 1/2021, tức thị trường cần phải hấp thụ 60 nghìn tỷ lực bán. Với thanh khoản thị trường mỗi phiên tầm chục nghìn tỷ ở HOSE, thì ít nhất phải mất cả cả quý mới mong hạ nổi. Trong quý 2/2022, thị trường cũng chỉ hạ được 40 nghìn tỷ margin mà thôi, mà đó còn có sóng hồi để dụ nhà đầu tư vào mua và thanh khoản thị trường còn tốt hơn hiện nay, chứ bây giờ thị trường giảm liên tục, thì cầu không vào để cho phép các CTCK hạ margin. Áp lực này do đó, sẽ còn treo 1-2 quý tới.

NỘI YẾU, THỊ TRƯỜNG HY VỌNG VÀO TÍN HIỆU TÍCH CỰC BÊN NGOÀI

Nếu thị trường bất động sản bị đóng băng khoảng 1-2 năm, và với lãi suất cho vay mua nhà của một số bank hiện nay là 14%/năm thì chỉ cần 2 năm sau, cả người mua nhà lẫn công ty bất động sản đều gặp khó. Nếu FED còn tiếp tục tăng lãi suất thêm 1% cho đạt mục tiêu 5% vào năm 2023, khiến Việt Nam còn phải tăng lãi suất thêm thì có lẽ mọi chuyện còn khó nữa.

Vì vậy, chỉ khi có kịch bản FED Pivot mới hy vọng nghĩ đến một kịch bản hạ cánh mềm cho Việt Nam. Sau dữ liệu CPI tháng 10, điểm tích cực là thị trường đang có thêm hy vọng về FED Pivot. Thị trường đang nghĩ đến kịch bản FED chỉ tăng lãi suất 0.5% trong tháng 12 và hạ xuống còn 0.25% trong các kỳ họp tới. Mục lãi suất mục tiêu sẽ còn dưới 5%, thấp hơn so với kỳ vọng tại cuộc họp FOMC.

Chỉ số USD Index đã gãy MA100 ngày, thêm dấu hiệu xác nhận về sự điều chỉnh lớn của đồng USD trong năm 2023. Hành động giá cho thấy khả năng điều chỉnh về 96 điểm trong năm tới, cho thấy một sự giảm giá mạnh của đồng đô la. Phải chăng thị trường kỳ vọng FED giảm lãi suất nhanh hơn dự kiến? và xu hướng giảm của CPI không phải là hiện tượng mà là xu thế sắp tới.

Không chỉ đồng đôla đang nghĩ tới kịch bản FED PIVOT mà lợi suất trái phiếu chính phủ Mỹ kỳ hạn 2 năm, vốn có tương quan chặt với lãi suất liên bang FED FUND RATE cũng đề nghị khả năng này. Đồ thị bên dưới cho thấy mẫu hình cái nêm hướng lên đang xuất hiện đối với US Bond Yield kỳ hạn 2 năm, và tín hiệu đảo chiều chắc chắn hơn nếu thủng MA50 ngày.

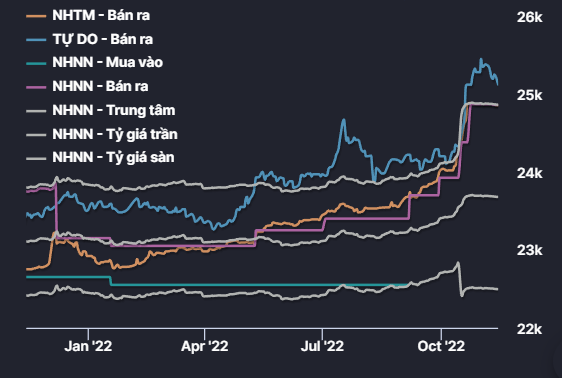

Đã có sự cải thiện trong yếu tố vĩ mô của Việt Nam. Với nỗ lực bơm ròng từ phía SBV, lãi suất cho vay qua đêm đã hạ về mức dưới 5%. Tỷ giá cũng bắt đầu hạ nhiệt, cả ở tỷ giá trung tâm và tỷ giá trên thị trường tự do.

Phản ứng mua ròng mạnh của nhà đầu tư nước ngoài trên thị trường chứng khoán sau dữ liệu CPI tháng 10 của Mỹ và sự hạ nhiệt của tỷ giá VND/USD là có mối liên hệ. Ít nhất áp lực rút vốn ra khỏi thị trường mới nổi đã giảm đi và TTCK Việt Nam đã có lực đỡ từ vốn ngoại.

Tổng Bí Thư Nguyễn Phú Trọng đã có chuyến thăm Trung Quốc ngay sau khi Đại Hội Đảng của Trung Quốc kết thúc. Điều này đã giúp Việt Nam và Trung Quốc có thêm sự thoả thuận về việc nối lại hoạt động thương mại, nhằm giảm sự đứt gãy nguồn cung cho phía Việt Nam. Thế giới hy vọng Trung Quốc sớm mở cửa hơn về nền kinh tế giúp giảm bớt sự đứt gãy nguồn cung, nhưng kỳ vọng này phải đến quý 2/2023 mới có những động thái tích cực hơn.

QUỐC HỘI THÔNG QUA LUẬT DẦU KHÍ SỬA ĐỔI

Ngày 14/11/2022, trước khi kỳ họp Quốc Hội khép lại vào ngày 15/11/2022, Luật Dầu Khí sửa đổi đã kịp thông qua[4]. Đây là động thái tích cực mở đường cho việc có Quyết Định Đầu Tư Lô B Ô Môn. Trước đó, một số công ty chứng khoán kỳ vọng sẽ có Quyết Định Đầu Tư Lô B Ô Môn vào cuối năm 2022 hoặc quý 1/2023.

Luật Dầu Khí Sửa Đổi sẽ có hiệu lực thi hành từ tháng 7/2023 và việc có kịp Quyết Định Đầu Tư Lô B Ô Môn như kỳ vọng của thị trường hay không thuộc về rủi ro chính sách khó dự đoán. Đây là dự án được kỳ vọng sẽ đem đến nguồn việc làm lớn cho các công ty dầu khí thượng tầng như GAS, PVD, PVS.

Trong ngắn hạn, diễn biến giá dầu thế giới sẽ ảnh hưởng đến giá cổ phiếu dầu khí, trước khi thị trường nhìn thấy động thái tích cực từ Lô B- Ô Môn.

— Còn tiếp. Theo dõi qua kênh zalo 0977.697.420 của Team NĐT CANSLIM

[1] https://m.cafebiz.vn/bloomberg-trung-quoc-co-the-da-dua-ra-goi-giai-cuu-bat-dong-san-lon-chua-tung-co-176221114081637348.chn và https://www.bnnbloomberg.ca/china-s-16-point-plan-to-rescue-its-ailing-property-sector-1.1845671?fbclid=IwAR1YWBzz5FeWX5DMVTEiwBkBw2rS-DMEgSAGJRx7WuQDk_VFBK66aSkEYGg

[2] Xem thêm: https://vneconomy.vn/giao-dich-bat-dong-san-giam-manh-trong-quy-3.htm

[3] Xem thêm: https://vneconomy.vn/chi-trong-3-ngay-quy-dai-loan-fubon-etf-do-rong-gan-1-000-ty-dong-vao-co-phieu-viet-nam.htm

[4] https://vneconomy.vn/quoc-hoi-chinh-thuc-thong-qua-luat-dau-khi-sua-doi.htm