TTCK Thế giới

Dow Jones, Nasdaq duy trì tinh thần tăng trưởng; Liệu 7 cổ phiếu tăng trưởng này có khiến các nhà đầu tư “biết ơn” hơn không?

Chắc chắn Dow Jones Industrial Average (DJIA) không phải là chỉ số chứng khoán dẫn đầu gần đây. Tuy nhiên, hành động của nó trong vài tuần qua cho thấy hành động tăng giá đang mở rộng trên diện rộng.

Do đó, ngay cả chỉ số blue chip cũng không nên bị bỏ qua khi xem xét tổng thể cổ phiếu Hoa Kỳ.

Mức tăng giá ban đầu 0.5% của chỉ số công nghiệp Dow Jones 30 đã kéo theo đà tăng của chỉ số rộng hơn là Nasdaq. Khi kết thúc phiên, cả hai đều tăng 0.5%. Cả hai chỉ số đều kém hơn mức tăng 0.7% của Russell 2000 và mức tăng gần 0.6% của SPDR S&P MidCap 400 ETF (MDY).

Các chỉ số ngành khác cũng bị tụt hậu. Chỉ số vận tải Dow tăng 0.2%. Chỉ số bán dẫn PHLX tăng 0.3% trước, nhưng VanEck Semiconductor (SMH) giảm 0.2%.

Chỉ số S&P 500 tăng 0.4%, khả năng chỉ số của các cổ phiếu vốn hóa lớn sẽ tăng trong tuần thứ tư liên tiếp.

Ở mức 4,556 điểm, SP500 hiện chỉ còn cách mức đỉnh cao nhất trong năm của nó là 4,607 điểm là 1.1%. Chỉ số này thấp hơn 5.5% so với mức đỉnh lịch sử của nó, được thiết lập vào tuần đầu tiên của năm 2022, là 4,818 điểm.

Độ rộng tiếp tục được cải thiện trên cả Nasdaq và NYSE. Dữ liệu ban đầu cho thấy số cổ phiếu tăng vượt số cổ phiếu giảm trên Nasdaq hơn 1,000 cổ phiếu, và tỷ lệ này là 9-5 trên NYSE.

Thị trường chứng khoán đã phớt lờ hai yếu tố kinh tế quan trọng

Thị trường chứng khoán đã phớt lờ hai yếu tố kinh tế quan trọng

Một là, đơn đặt hàng hàng hóa lâu bền trong tháng 10 giảm 5.4% so với tháng trước, nhiều hơn so với ước tính của Econoday là giảm 3.2%. Trong tháng 9, đơn đặt hàng đã tăng lên (với mức điều chỉnh xuống) 4%. Không bao gồm thiết bị vận tải, đơn đặt hàng đi ngang so với tháng 9, giảm từ mức tăng 0.2% trong tháng trước.

Hai là, khảo sát tâm lý người tiêu dùng hàng tháng của Conference Board cho thấy kỳ vọng lạm phát một năm đã tăng lên 4.5%, cao hơn dự báo của các nhà kinh tế là 4.4%.

Các báo cáo về vụ nổ khủng bố có thể xảy ra tại Cầu Vồng trên biên giới Mỹ-Canada ở Thác Niagara, N.Y., đã không làm gián đoạn tâm trạng lạc quan của các nhà đầu tư.

Trái phiếu chính phủ kỳ hạn 10 năm của Kho bạc Mỹ giao dịch ổn định, lãi suất vẫn ở mức 4.41%.

Down Jones so với Nasdaq

Sự tăng giá nhẹ nhàng vào thứ tư đã đưa Dow công nghiệp tăng 6.4% trong năm. Điều này vẫn còn nhạt nhòa so với mức tăng 36.3% của Nasdaq Composite. Tuy nhiên, liệu sự so sánh giữa hai chỉ số này có thực sự công bằng?

Có thể thể là không công bằng. Một là, Dow Jones được tính theo giá. Trong khi Nasdaq được tính theo giá trị thị trường.

Bên cạnh đó, Dow Jones, ít nhất theo một cách nào đó, đang phản ánh sự lan tỏa rộng của xu hướng tăng trưởng mới chớm nở của thị trường chứng khoán.

Chắc chắn, một số thành phần của nó đang có một năm kinh khủng. Walgreens Boot Alliance (WBA) là tên tệ nhất trong chỉ số này. Cổ phiếu WBA đang giao dịch thấp hơn 51% so với mức đỉnh cao nhất trong 52 tuần. Nói cách khác, cổ phiếu sẽ cần phải tăng hơn 100% mới có thể đạt được mức đỉnh cao cũ của nó.

3M (MMM) và công ty dầu khí tích hợp lớn Chevron (CVX) cũng đã giảm mạnh so với mức đỉnh của họ. Tuy nhiên, cổ phiếu Dow Jones trung bình chỉ thấp hơn 10% so với đỉnh cao nhất trong 52 tuần.

Đó là một sự thay đổi tích cực.

Điều này ngụ ý rằng ngay cả cổ phiếu blue chip cũng đang có vị thế tốt hơn để hoàn thành một nền giá tốt, sau đó phá vỡ (breakout) lên mức cao mới.

Khối lượng giảm trên cả hai sàn giao dịch chính so với phiên trước trước kỳ nghỉ lễ Tạ ơn vào thứ Năm. S&P 500 đã xóa ngày phân phối duy nhất còn lại do sức mạnh của đà tăng hiện tại.

Vào thứ sáu, thị trường chứng khoán sẽ mở cửa vào giờ thông thường nhưng đóng cửa lúc 1 giờ chiều theo giờ miền Đông.

Thị trường hàng hóa vẫn ngồi ở ghế sau

Sự gia tăng cổ phiếu thực sự đáng được ghi nhận hơn khi bạn xem xét những gì đang xảy ra trên các thị trường khác, chẳng hạn như thị trường hàng hóa.

Dầu thô tương lai vẫn chưa lấy lại sức mạnh.

Dầu thô ngọt nhẹ giảm 1.1% xuống 76.88 USD/thùng trên NYMEX. Các nhà quan sát thị trường đang tự hỏi OPEC+ sẽ làm gì khi họ họp vào cuối tháng này.

“Tôi hy vọng khi OPEC+ họp, họ sẽ muốn ‘sốc’ thị trường dầu thô thế giới bằng việc cắt giảm sản lượng lớn hơn một chút,” nhà quản lý quỹ kỳ cựu Louis Navellier của Navellier & Associates viết trong một bình luận email gửi đến IBD.

Tuy nhiên, liệu các đợt cắt giảm tương lai của OPEC+ có thể chống lại sự gia tăng hàng tồn kho dầu thô của Mỹ hay không?

Hãy biết ơn 7 cổ phiếu này

Không ai biết xu hướng tăng giá được xác nhận hiện tại sẽ kéo dài bao lâu. Rất nhiều yếu tố ảnh hưởng đến chiều dài và sức mạnh của đợt tăng giá mới.

Dưới đây là những gì mọi người đọc Nhật Báo IBD có thể làm ngay bây giờ:

Giữ một danh sách tập trung các cổ phiếu tăng trưởng chất lượng cao và theo dõi chúng như một con diều hâu. Sau đó, hãy thu thập sự tự tin và can đảm để mua cổ phiếu vào đúng thời điểm, ngay cả khi bạn bè hoặc đồng nghiệp của mình đang bỏ qua sức mạnh mới được tìm thấy của các chỉ số. Hãy nhớ rằng, lợi nhuận lớn nhất thường đạt được trong giai đoạn đầu của đợt tăng giá, không phải ở giai đoạn cuối.

7 cổ phiếu sau đây không chỉ xuất hiện trong danh sách cổ phiếu IBD, cho thấy chúng đang dẫn dắt thị trường, mà còn cho thấy tiềm năng tăng giá hơn nữa:

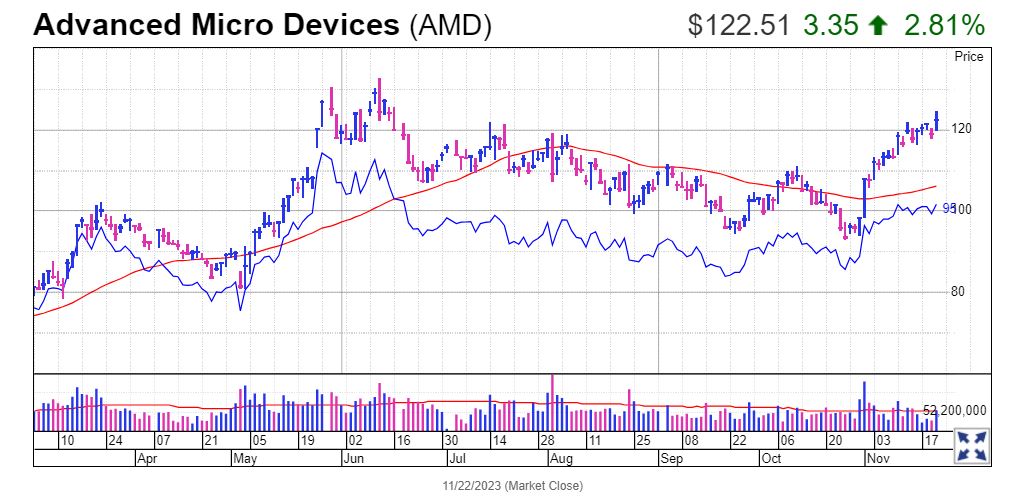

Advanced Micro Devices (AMD) (92 Composite Rating, 95 Relative Strength Rating): CEO Lisa Su đã nhận được sự kính trọng xứng đáng ở Thung lũng Silicon kể từ khi cô nắm quyền lãnh đạo vào tháng 10 năm 2014.

Kể từ đó, cựu giám đốc tại Texas Instruments (TXN), IBM (IBM) và Freescale Semiconductor, tốt nghiệp MIT với bằng tiến sĩ kỹ thuật điện, đã giám sát việc thúc đẩy tạo ra các sản phẩm mới tập trung vào sự xuất sắc trong xử lý dữ liệu và hiệu suất trong các thị trường quan trọng như trung tâm dữ liệu. Từ mức đỉnh cao nhất vào tháng 10 năm 2014 là 3.46 đôla— không được điều chỉnh cho các đợt chia tách cổ phiếu — cổ phiếu AMD đã tăng hơn 35 lần.

AMD đang cố gắng phá vỡ (breakout) mới vượt qua điểm mua 122.11 trong một mẫu hình Chiếc Cốc có tay cầm khá dài.

ARM (ARM) (80 Composite, 43 RS): IPO năm 2023 thực sự đã giao dịch trước đó trong thiên niên kỷ này dưới mã chứng khoán ARMHY trước khi được Softbank mua lại. Nhà tiên phong trong lĩnh vực thiết kế bán dẫn đang hình thành nền giá đầu tiên. Cổ phiếu đã tăng mạnh kể từ khi ra mắt trên Nasdaq hai tháng trước với giá 51 đô la một cổ phiếu. ARM cũng đã gia nhập Leaderboard

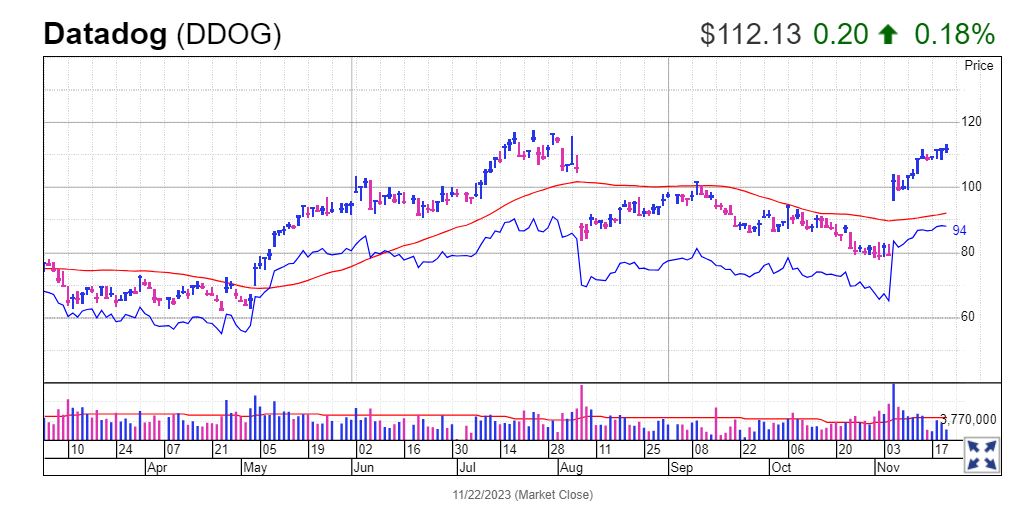

Datadog (DDOG) (99 Composite, 94 RS): Chuyên gia giám sát ứng dụng đám mây vốn hóa lớn đang vượt trội so với các chỉ số chính, bao gồm Dow Jones và thậm chí cả Nasdaq 100, kể từ ngày FTD (bùng nổ theo đà) ngày 1 tháng 11. DDOG đã tăng 40% kể từ ngày kết thúc ngày 1 tháng 11, phần lớn là do khoảng cách tăng giá được lấy cảm hứng từ thu nhập.

Wall Street dự kiến lợi nhuận sẽ tăng 53% lên 1.50 đô la một cổ phiếu trong năm nay và tăng thêm 20% vào năm 2024 lên 1.80 đô la. Datadog đã bắt đầu có lãi vào năm 2020, kiếm được 22 xu một cổ phiếu trong năm đó. Doanh thu đạt tổng cộng 2.01 tỷ đô la trong bốn quý vừa qua. DDOG vượt qua tiêu chí sàng lọc cổ phiếu của William J. O’Neil để tìm cổ phiếu hàng đầu trong danh sách MarketSmith. Quy mô vị thế của cổ phiếu này khá lớn trong Leaderboard.

1 cổ phiếu dẫn dắt trong Dow Jones tăng 188% từ đáy covid

UnitedHealth (UNH) (89 Composite, 84 RS): Công ty chăm sóc sức khỏe đã mở rộng sang lĩnh vực phân tích dữ liệu với đơn vị Optum của mình, giúp duy trì sự tăng trưởng ổn định. Vào ngày 13 tháng 10, ban quản lý đã tăng dự báo thu nhập điều chỉnh năm 2023 của công ty lên $24.85- $25/cổ phiếu. Wall Street dự kiến lợi nhuận sẽ tăng 9% trong năm nay lên $24.20/cổ phiếu — tăng gấp 4 lần so với $8.05 một cổ phiếu vào năm 2016 — và tăng tốc 12% lên $27.03 vào năm 2024.

Toll Brothers (TOL) (96 Composite, 95 RS): Công ty xây dựng nhà ở tập trung vào phân khúc cao cấp của thị trường nhà ở dân dụng. Thu nhập tăng 400% từ $2.18/cổ phiếu trong năm tài chính 2016 lên $10.90 trong năm tài chính 2022. Nhưng ước tính thu nhập yếu kém cho năm tài chính hiện tại 2024 ($11.91, giảm 1%) có phải là mối quan tâm không?

Cho đến nay, các nhà đầu tư tổ chức dường như vẫn tiếp tục tích lũy cổ phiếu. Các quỹ tương hỗ sở hữu cổ phiếu đã tăng lên 815 vào cuối quý 3 so với 707 vào quý 4 năm 2022, 745 vào quý 1 và 778 vào quý 2. Tổng cộng, các quỹ sở hữu 58% trong số tất cả 107.5 triệu cổ phiếu đang lưu hành. Cổ phiếu đã giao dịch chặt chẽ kể từ khi nó vượt qua điểm mua của Chiếc Cốc Tay Cầm hình thành trong 9 tuần tại 82.39.

Có lẽ các nhà đầu tư giá trị vẫn đang thèm thuồng tỷ lệ giá trên thu nhập (P/E) dự kiến của Toll là 7 lần so với ước tính thu nhập mỗi cổ phiếu (EPS) hàng năm là $12.05.

Công ty cùng ngành trong ngành D.R. Horton (DHI) đã giành được một vị trí trong Learderboard của IBD.

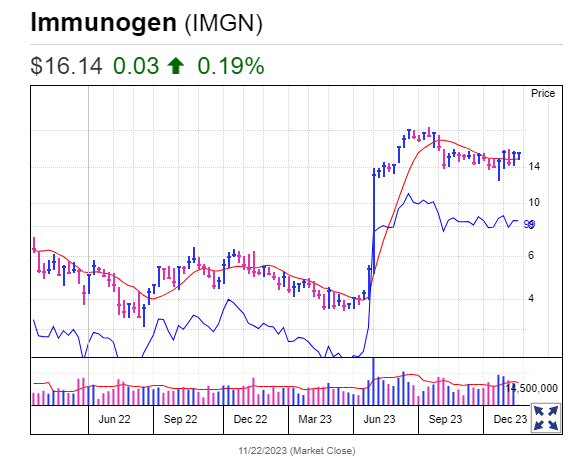

Immunogen (IMGN) (89 Composite Rating, 99 RS): Cổ phiếu này đã đạt được mức tăng phần trăm lớn nhất trong ngày thứ Tư trong số IBD 50. Cho đến nay không có lãi, cổ phiếu nhận được xếp hạng EPS yếu hơn là 76. Nhưng doanh số đã tăng mạnh trong các quý gần đây, tăng 67%, 47%, 31%, 487% và 638% so với cùng kỳ năm ngoái trong năm quý vừa qua. Tổng doanh thu trong giai đoạn đó đối với nhà phát triển các tác nhân tế bào độc để tấn công tế bào ung thư đạt hơn 300 triệu đô la.

Carpenter Technology (CRS) (99 Composite, 96 RS). Cổ phiếu đã được viết trong bản tin điện tử hàng ngày MarketDiem của Thứ Tư.

Đừng phá vỡ quy tắc này

Hãy chắc chắn không bao giờ mua rượt đuổi bất kỳ trong số 7 cổ phiếu có tiềm năng lớn này vượt qua điểm mua thích hợp.

Luôn luôn xem xét mức cổ phiếu đã tăng so với các mức kỹ thuật quan trọng, bao gồm cả đường trung bình EMA 21 ngày.

Ví dụ: DDOG hiện đang giao dịch cao hơn 11% so với đường EMA 21 ngày của nó. Khi thị trường chứng khoán quay trở lại, hãy mong đợi các cổ phiếu dẫn dắt cũng sẽ làm như vậy. Datadog tăng trở lại sau khi chạm mức cắt lỗ tự động 7%, cho thấy đây là một cổ phiếu mạnh vừa mới rũ bỏ nhà đầu tư.