Ngày 30/5/2024, MHT -công ty khoáng sản của Tập đoàn Masan, công bố bán toàn bộ cổ phần tại H.C. Starck (HCS) cho MMC với giá 134.5 triệu USD (tương đương 3,392 tỷ đồng). Lưu ý, HCS là một trong những nhà sản xuất bột kim loại vonfram công nghệ cao và cacbua vonfram (các sản phẩm vonfram trung nguồn) hàng đầu thế giới, chuyên bán sản phẩm sang châu Âu, Bắc Mỹ và Trung Quốc. Theo MHT và MMC, hai công ty sẽ ký kết một “thỏa thuận bao tiêu sản phẩm lâu dài, đôi bên cùng có lợi”.

Ghi nhận khoản lợi nhuận không thường xuyên 40 triệu USD: MHT mua lại HCS vào tháng 6/2020 với giá 1,994 tỷ đồng (86 triệu USD) để “trở thành nền tảng vonfram công nghệ cao tích hợp theo chiều dọc hàng đầu thế giới và trở thành đối tác vật liệu công nghệ cao hàng đầu được lựa chọn trên toàn cầu, từ vị thế là một nhà cung cấp vonfram trung gian của Việt Nam”.

Trên thực tế, HCS ghi nhận lỗ trong năm 2022 và 2023 lần lượt ở mức 7.2 triệu EUR (199 tỷ đồng) và 22 triệu EUR (606 tỷ đồng), trong khi tài sản thuần của công ty này giảm 50% xuống 27.8 triệu EUR (766 tỷ đồng) trong năm 2023.

Mặc dù vậy, MHT (và MSN) vẫn ghi nhận lợi nhuận từ việc bán HCS. BLĐ MSN dự báo MSN và MHT sẽ ghi nhận khoản lợi nhuận không thường xuyên 40 triệu USD từ giao dịch này (có thể vào cuối năm nay).

MMC cũng bán toàn bộ 10% cổ phần tại MHT: Đáng lưu ý, cùng với việc chờ mua lại HCS từ MHT, MMC cũng đã bán 10% cổ phần của MHT vào ngày 30/5/2024 thông qua hình thức thỏa thuận. Tổng cộng 109.9 triệu cổ phiếu đã được bán với giá 1,626 tỷ đồng (64 triệu USD).

Tuy nhiên, thông tin về bên nhận chuyển nhượng chưa được chính thức công bố. Đây là những cổ phiếu mà MMC mua với tư cách là nhà đầu tư chiến lược của MHT vào tháng 10/2020 với giá 90 triệu USD.

BLĐ MSN cho biết đang tìm cách giảm sở hữu của MSN tại MHT trong năm nay. CTCK HSC cho rằng, hai giao dịch trên – về cơ bản MMC đổi quyền sở hữu tại MHT để nhận quyền sở hữu trực tiếp tại HCS – có thể là một phần của kế hoạch giảm.

HSC dự báo lợi nhuận thuần năm 2024 của MSN đạt 2.088 tỷ đồng, tăng trưởng mạnh 399% nhờ kết quả tích cực hơn của mảng kinh doanh cốt lõi Masan Consumer Holdings (MCH; mà MSN nắm giữ 72.8% cổ phần), đóng góp cao hơn từ TechcomBank (TCB- mà MSN nắm giữ 21.4% cổ phần), và giảm đáng kể lỗ tài chính.

Lưu ý dự báo trên chưa bao gồm khoản lãi 40 triệu đôla từ việc bán HCS. Đà tăng trưởng này sẽ hấp dẫn các NĐT dài hạn, đặc biệt là khi loại bỏ được “cục nợ” MHT.

Động lực cốt lõi: việc IPO cục vàng “MCH” sẽ giúp MSN được định giá lại tài sản.

Bloomberg đưa tin MSN có thể thu về 1-1.5 tỷ đôla từ việc IPO cổ phiếu MCH (MSN sở hữu hơn 72%). Tính đến thời điểm đầu tháng 6, vốn hóa của MCH đã đạt 147,000 tỷ đồng (tương 5.9 tỷ đôla), lớn hơn cả vốn hóa của MSN đạt 116,670 tỷ đồng (tương 4.7 tỷ đôla). Đây chính là cơ hội cho nhà đầu tư khi nhìn vào giá trị của MSN.

MCH là “cục vàng” trong hệ sinh thái của MSN và đó là lý do cổ phiếu này liên tục lập đỉnh trong thời gian gần đây. Để chuẩn bị cho IPO, CTCK KBSV cho rằng MCH đang được làm đẹp hết mức có thể:

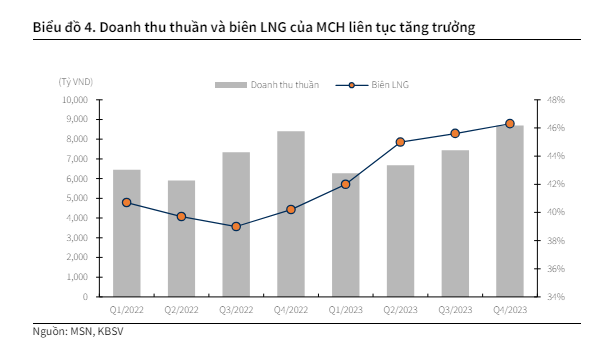

Thứ nhất, biên lợi nhuận gộp vượt đỉnh lịch sử (46%). Nhờ có được biên lợi nhuận gộp cao, LNST của MCH tăng trưởng ấn tượng 30.5% YoY cùng với dòng tiền vững mạnh, tiếp tục là trụ cột cho toàn tập đoàn. Công ty tiếp tục chiến lược “Go Global” để mở rộng thị phần quốc tế bên cạnh liên tục đổi mới trên thị trường nội địa.

Thứ hai, dự kiến chi trả cổ tức tiền mặt cao cho phần lợi nhuận năm 2023 là 10,000 đồng.

Win Commerce sắp tiến tới hòa vốn EBIT trong năm 2024

Cũng giống như Bách Hóa Xanh của Thế Giới Di Động, Win Comerce (WCM) đã có cuộc tái cấu trúc trong năm 2023.

Trong năm 2023, WCM vẫn liên tục mở rộng mạng lưới cửa hàng, kết thúc năm 2023 WCM ghi nhận tổng cộng 3,633 cửa hàng, tăng 237 cửa hàng so với hồi đầu năm. Bên cạnh mở mới, năm 2023 WCM đã thực hiện chiến dịch cải tạo, nâng cấp các cửa hàng với mô hình phù hợp. Cả năm 2023, WCM đã nâng cấp tổng cộng 1,615 cửa hàng được nâng cấp, các cửa hàng sau nâng cấp đều đưa về những con số khả quan, tăng trưởng doanh thu tốt hơn các cửa hàng thông thường.

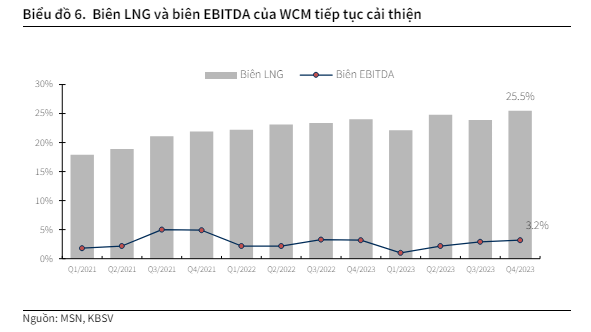

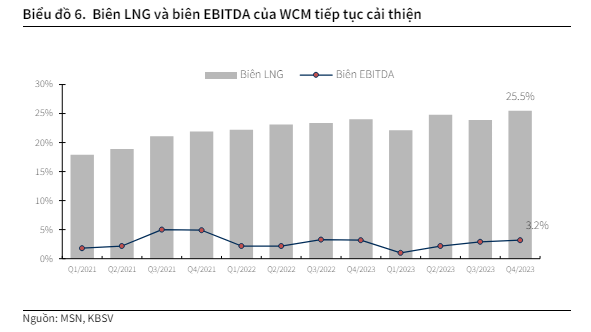

Trong Q4/2023, biên LNG của WCM đạt mức kỷ lục 25.5% nhờ quản trị hàng tồn kho và logistic hiệu quả. Biên EBITDA toàn chuỗi đã được cải thiện lên 3.2%. Nhiều cửa hàng mở trước 2022 đã đem về lợi nhuận sau thuế với biên LNST của nhóm cửa hàng này đạt 3.7%.

Biên lợi nhuận tiếp tục được cải thiện nhờ công ty tiếp tục tối ưu các chi phí quan trọng nhất là chi phí logistic. Nhờ công ty con Supra, khoảng 50% hàng hóa của WCM đã được xử lý, chi phí logistics trên mỗi đơn vị giảm 11% YoY trong năm 2023 và dự báo sẽ còn tiếp tục cải thiện. Tuy nhiên, chúng tôi cho rằng WCM vẫn đang trong giai đoạn liên tục mở rộng, chi phí lãi vay và chi phí khấu hao tương đối lớn do đó trong năm 2024 chuỗi WCM vẫn chưa thể đạt điểm hoà vốn.

Tất nhiên, việc WCM mở rộng sẽ giúp MML hưởng lợi. MML Đẩy mạnh các sản phẩm thịt mát và thịt chế biến vào các chuỗi siêu thị, đặc biệt cộng hưởng trực tiếp với chuỗi WCM giúp thúc đẩy doanh số trong thời gian tới.

Chất lượng tài sản cải thiện nhờ tái cấu trúc nợ và thay máu cơ cấu cổ đông.

Ngày 5/6/2024, ngân hàng Techcombank sẽ chính thức chi trả cổ tức tiền mặt cho các cổ đông và MSN sẽ thu về 800 tỷ nhờ nắm giữ 20% cổ phần tại ngân hàng này (1 cổ phiếu nhận 1,500 đồng tiền mặt).

Đặc biệt, nếu TCB dùng 20% lợi nhuận sau thuế hàng năm để đều đặn chia cổ tức, MSN có thể đều đặn mang về hàng nghìn tỷ đồng cho các năm tiếp theo.

Chưa kể, MSN cũng nhận về hơn 650 tỷ cổ tức tiền mặt từ Vinacafe Biên Hòa. Một vài khoản cổ tức tiền mặt từ các công ty nhỏ như NET thì không đáng kể.

Bên cạnh đó, cơ cấu cổ đông của MSN sẽ có sự thay đổi. Quỹ Hàn Quốc SK sau hơn 8 năm đầu tư vào MSN sẽ thoái vốn (Năm 2018 chi 11,000 tỷ tương đương 500 triệu đôla để mua 9.5% MSN). Và người mới sẽ là Tập Đoàn có quy mô tài sản 180 tỷ đôla đến từ Mỹ- Bain Capital.

Số tiền thu 250 triệu đôla từ Bain Capital sẽ cải thiện dòng tiền. Ban lãnh đạo kỳ vọng nợ ròng/EBITDA của MSN sẽ giảm xuống 3.5 lần nếu có khoản tiền này

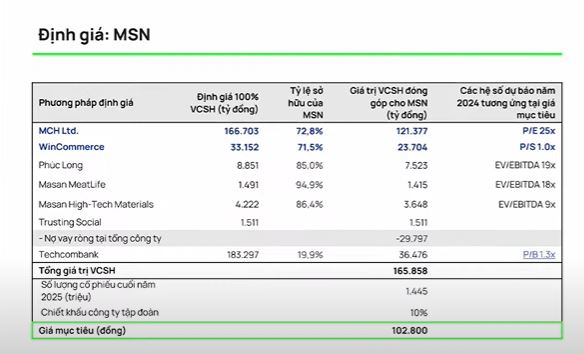

CTCK VietCap (VCSC) lạc quan nhất về MSN với định giá 102,000 đồng/cổ phiếu

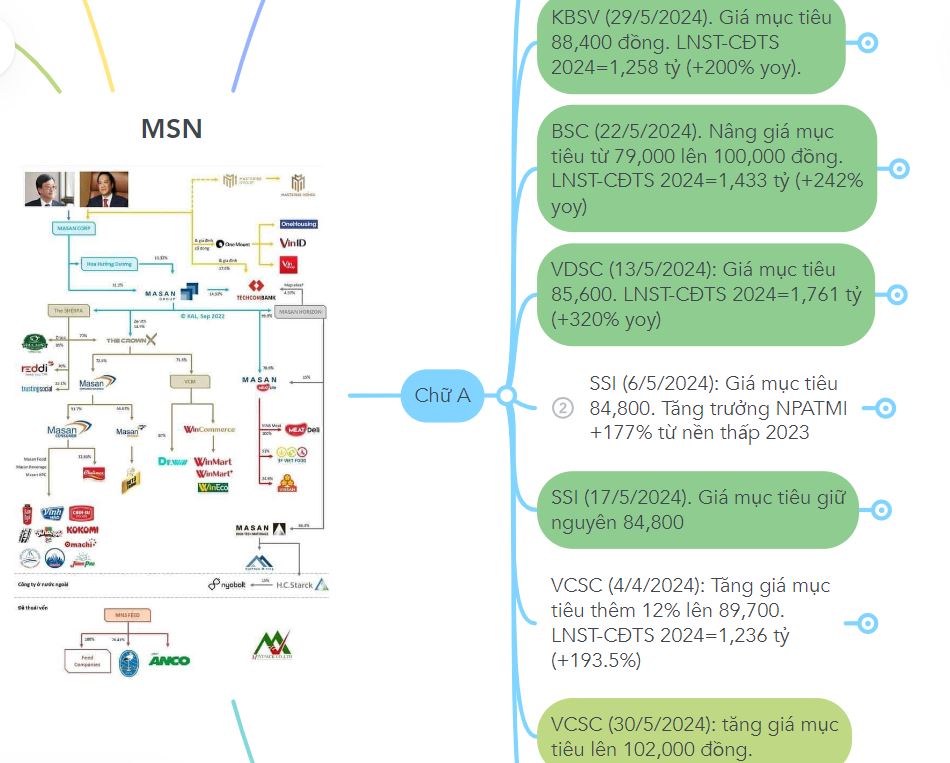

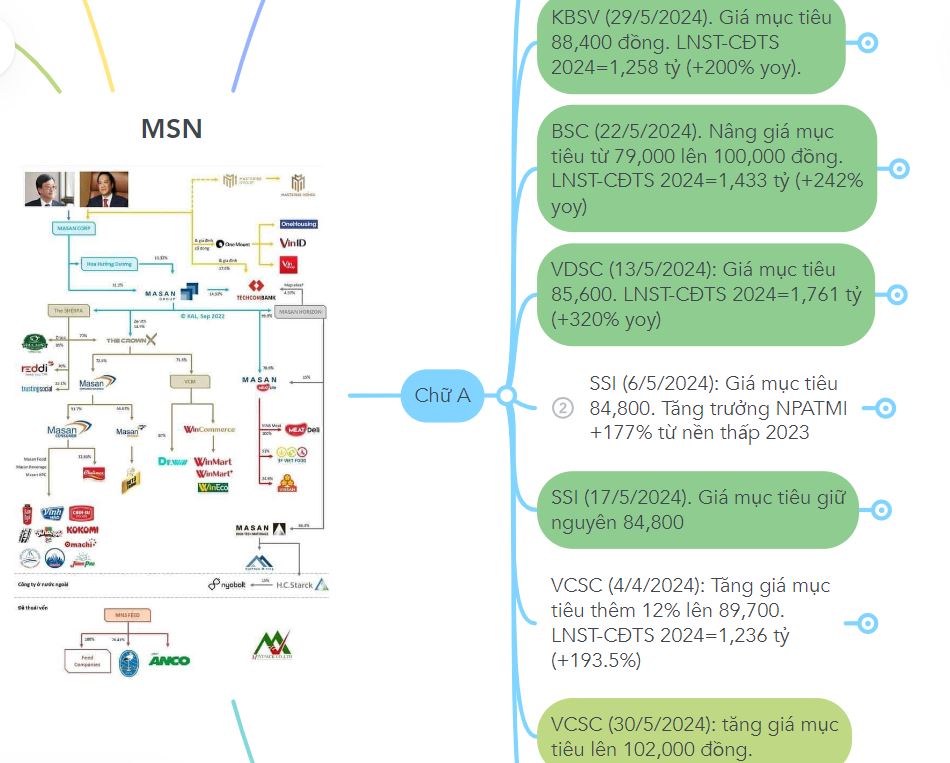

Các CTCK gần đây liên tục nâng định giá MSN vì những lý do kể trên. Trong tháng 5, CTCK BSC nâng giá mục tiêu MSN từ 79,000 đồng lên 100,000 đồng, trở thành CTCK lạc quan nhất đối với tập đoàn này.

Chú ý là mức giá mục tiêu này cao hơn mức đồng thuận quanh giá 85,000-90,000 của tháng 3 và tháng 4 bởi nhiều công ty chứng khoán khác.

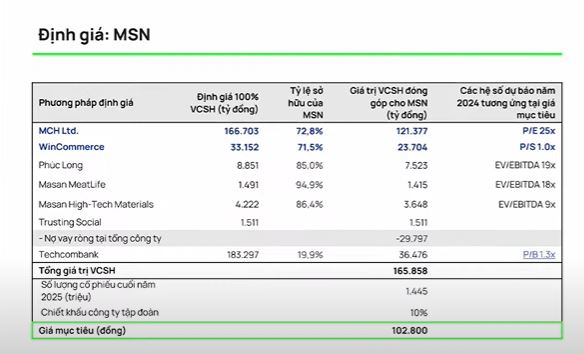

Vào đầu tháng 6, CTCK Vietcap trở thành người quán quân với định giá MSN lên tới 102,00 đồng. Cũng như nhiều tập đoàn tài chính, Vietcap định giá MSN chủ yếu nhờ vào định giá MCH, chiếm đến 73% giá trị của toàn tập đoàn.

Trước đó, một vài nhà đầu tư tổ chức như HSBC định giá MCH chiếm 50% giá trị của MSN. Có thể nói MCH là cục vàng giúp định giá lại tài sản của MSN trong lần IPO này.

Elibook Team khuyến nghị mua MSN như thế nào?

Xem chi tiết trên kênh youtube hoặc liên hệ zalo 0977.697.420 để được tư vấn chi tiết