Chưa có sản phẩm trong giỏ hàng.

TTCK Việt Nam

PVS: Cổ phiếu có điểm phá vỡ từ nền giá phẳng (Flat base)

PVS không phải là cổ phiếu để đánh giá theo tiêu chí CANSLIM, tức cổ phiếu tăng trưởng. Tôi đánh giá đây là cổ phiếu phục hồi từ khó khăn (Turnaround situations), được đề cập đến trong Chương 6 của sách Giao Dịch Như Một Phù Thủy Chứng Khoán.

Mark viết: ” Lợi nhuận lớn có thể giúp các công ty đang gặp phải vấn đề chuyển sang xu hướng tăng giá. Khi mua những cổ phiếu của những công ty phục hồi từ khó khăn, bạn hãy tìm những công ty đã có kết quả lợi nhuận tích cực trong hai hoặc ba quý gần nhất. Bạn nên nhìn thấy ít nhất hai quý có tăng trưởng lợi nhuận cao hoặc một quý đủ để kéo EPS hiện tại (EPS trailing của 12 tháng) lên gần hoặc cao hơn đỉnh cũ. Khi mua cổ phiếu của các công ty phục hồi từ khó khăn, bạn hãy tự hỏi chính mình: liệu lợi nhuận biên có phục hồi hay không, và lợi nhuận biên đã trở lại hoặc ở gần đỉnh cũ hay chưa? Liệu kết quả lợi nhuận tích cực này có phải là do việc cắt giảm chi phí? Công ty đang làm gì để tăng lợi nhuận trong khi cắt giảm chi phí? Công ty có bao nhiêu tiền mặt? Mặc dù công ty có thể xài hết số tiền mặt này, nhưng bạn có thể đánh giá tốc độ tiêu tiền và duy trì khả năng chi trả nợ trong khoảng thời gian bao lâu trong bối cảnh khó khăn? Công ty nợ bao nhiêu? Các khoản nợ vay ngân hàng có thuộc nhóm xấu nhất không? Công ty có thể duy trì hoạt động trong bao lâu trong khi đang giải quyết các vấn đề khó khăn?

Điều quan trọng là đánh giá xem sự phục hồi này là tốt hơn hay tệ hơn so với kỳ vọng. Nếu tệ hơn so với kỳ vọng, chắc chắn lực bán sẽ quay trở lại. Tôi tìm kiếm tốc độ tăng trưởng phải trong một vài quý gần nhất phải trong chiều hướng tăng dần. Thông thường, tốc độ tăng trưởng này sẽ cao hơn con số tăng trưởng 3-5 năm gần nhất (vốn thường là những con số âm hoặc tăng trưởng chậm). Đây là câu hỏi quan trọng nhất khi mua các cổ phiếu phục hồi từ khó khăn: Liệu cổ phiếu này có đang tăng giá mạnh? Liệu các yếu tố cơ bản của công ty sẽ tốt trở lại? Bạn nên nhìn thấy cả hai điều này. Các cổ phiếu phục hồi từ khó khăn thường tăng giá rất mạnh khi so sánh với các quý trước đó. Thường sẽ có mức tăng giá khoảng 100% hoặc cao hơn trong 2 hoặc 3 quý gần nhất.”

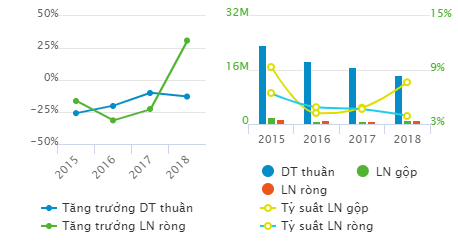

Ngành dầu khi rơi vào khó khăn sau khi giá dầu lập đỉnh hơn 100 USD vào năm 2014. Mặc dù sau đó, giá dầu đã tạo đáy tại 25 USD vào tháng 1/2016 và phục hồi ở mức trên 60 USD trong suốt hơn 2 năm qua nhưng ngành dầu khí Việt Nam vẫn gặp phải khó khăn vì độ trễ. Đối với PVS, do các hoạt động thăm dò dầu khí giảm nên công ty rơi vào cảnh khó khăn. Biểu đồ sau cho thấy doanh số của công ty chậm lại. Lợi nhuận của PVS đạt đỉnh 1,800 tỷ vào năm 2014, rơi xuống còn 800 tỷ vào năm 2017.

Nhưng tác động của việc giá dầu phục hồi đang kéo theo sự phục hồi của ngành dầu khí trong năm 2018. Trong năm 2018, tăng trưởng lợi nhuận của PVS là 25% (chủ yếu từ các công ty liên doanh liên kết) trong khi doanh số vẫn sụt giảm.

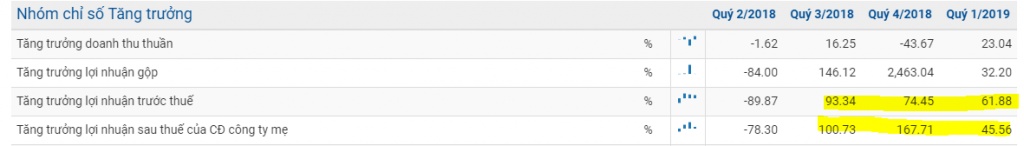

Như Mark nói, đối với những công ty gặp phải khó khăn, thì lợi nhuận chính là chìa khóa để thay đổi. Trong 3 quý gần nhất, PVS đã có tăng trưởng lợi nhuận từ 45%-167%, mực dù doanh số không thay đổi nhiều. Đó chính là tín hiệu tốt cho một công ty phục hồi từ khó khăn.

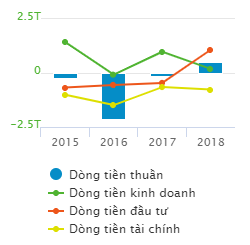

Thực sự mà nói , tình hình của PVS không đến nổi bi đát như nhiều công ty khác trong ngành. Dòng tiền từ hoạt động kinh doanh không bị âm, hoặc vẫn dương nhẹ.

Tình hình tài chính của công ty vẫn khá ổn. Lượng tiền mặt ở mức 16,800 đồng/cổ phiếu (theo số liệu vào năm 2018) trong khi thị giá hiện nay là 24.3/ Tỷ lệ nợ/vốn chủ sở hữu thấp, chỉ ở mức 7% theo số liệu cuối năm 2018.

Điều quan trọng là công ty đang có triển vọng phục hồi từ các dự án sắp tới của PVN, đặc biệt là dự n lớn như CÁ VOI XANH và LÔ B- Ô MÔN, Sư Tử Trắng giai đoạn 2. Tổng giá trị ước tính của ác dự án này lên tới hơn 2 tỷ USD. PVS là nhà thầu duy nhất trong nước cung cấp thiết bị và thi công công trình (EPC) cho các dự án dầu khí này.

Theo dự báo của VNdirect, cũng như CTCK Rồng Việt, tăng trưởng lợi nhuân sau thuế trong năm 2019-2021 bình quân khoảng 25%.

Trên đồ thị, PVS đang có nền giá phẳng (flat base) với điểm pivot là 24.1.

Trên đồ thị tuần (không thể hiện), giá đã giữ được MA10 tuần. Điểm Stoploss sử dụng là 22.5

Ngày 14/5/2019, PVS có điểm phá vỡ vượt lên trên điểm pivot. Hiện nay, giá cổ phiếu đang test lại điểm pivot.

Theo kinh nghiệm của tôi, thời gian test điểm pivot chỉ kéo dài 3-5 phiên.