Chưa có sản phẩm trong giỏ hàng.

TTCK Việt Nam

NGÀY THỨ HAI ĐEN TỐI KHI NHÀ ĐẦU TƯ E NGẠI MỘT THỜI ĐIỂM LEHMAN BROTHER KHÁC. SAU 1200 ĐIỂM THÌ ĐẾN 1100 ĐIỂM CŨNG KHÔNG GIỮ NỔI.

Sau một tháng 9 giảm mạnh như tháng 8 của năm 2008, nỗi sợ suy thoái kinh tế như 2008 được nhà đầu tư liên tưởng. Vì thế, bất cứ thứ gì diễn ra gần giống đều được móc nối vào năm 2008 như nỗi sợ hãi Lehman Brothers đối với Credit Suisse và Deutsche bank sau khi CDS Spread của hai ngân hàng này tăng vọt. Ngày thứ 2 nào cũng là đen tối trong thị trường gấu. Phiên giảm sâu ngày hôm nay của TTCK Việt Nam là mạnh nhất khu vực Châu Á, cho thấy những nỗi lo khi một lượng lớn trái phiếu doanh nghiệp sẽ bắt đầu đáo hạn vào cuối năm nay.

SỰ KIỆN CREDIT SUISE

Credit Suisse và Deutsche Bank đang làm nhà đầu tư lo lắng khi CDS Spread tăng lên đỉnh cao 14 năm, tương tự như thời điểm năm 2008. Hiện cả hai ngân hàng này đang nắm giữ lượng tài sản 2800 tỷ đôla, cao hơn nhiều lần so với con số 600 tỷ đôla của Lehman Brothers khi sụp đổ vào tháng 9/2008.

Thời điểm Lehman Brothers cho Credit Suisse và Deutsche Bank đang được nhiều người nhắc tới. Đây đều là các ngân hàng lớn có lịch sử hơn 150 năm….Nhiều nhà đầu tư lạc quan thì nghĩ tới kịch bản ”Too Big To Fail” -quá lớn để sụp đổ, nên hy vọng kịch bản được giải cứu. Thực sự, vấn đề của hai ngân hàng này là không mới. Khó khăn của hai ngân hàng này đã có từ năm 2011, và cứ mỗi lần kinh tế thế giới gặp trục trặc như 2016 hay 2018, thì các ngân hàng này đều bị gọi tên cho nguy cơ sụp đổ gây hoảng loạn cho hệ thống tài chính toàn cầu. Đã có nhiều thời điểm gọi tên Lehman Brothers trong quá khứ cho các ngân hàng này, và sau đó mọi thứ đều ổn.

Mà thực ra, không chỉ Credit Suisse hay Deutsche Bank mà cả hệ thống ngân hàng Châu Âu đều có vấn đề từ lâu. P/B của nhiều ngân hàng lớn như Barclays, Standard Charterd, Societe Generale, Unicredit…đều có P/B từ 0.2-0.4 lần mà thôi.

Mà thực ra, không chỉ Credit Suisse hay Deutsche Bank mà cả hệ thống ngân hàng Châu Âu đều có vấn đề từ lâu. P/B của nhiều ngân hàng lớn như Barclays, Standard Charterd, Societe Generale, Unicredit…đều có P/B từ 0.2-0.4 lần mà thôi.

Nói như vậy, để hiểu rằng vấn đề của hai ngân hàng Châu Âu là không hề mới. Theo Reuteurs, CEO của Credit Suisse và Deutsche Bank lên tiếng phủ nhận và nói rằng, họ có đủ vốn và thanh khoản để ổn định tình hình. Thế nhưng, phản ứng của TTCK cho thấy nhà đầu tư đang không tin vào tiếng nói của vị CEO cũng mang họ Lehman.

Chú ý Mỹ đang ở trong kỳ bầu cử giữa nhiệm kỳ, và thường thì TTCK sẽ phản ứng tích cực nếu có đáy vào tháng 10. Xem hình dưới.

Tháng 10 cũng là lúc Đại Hội Đảng Cộng Sản Lần Thứ XX của Trung Quốc diễn ra vào ngày 16/10. Sự thành công của đại hội về mặt nhân sự hy vọng sẽ mang tới những hành động mạnh mẽ để bảo vệ nền kinh tế của quốc gia này. Hiện NDT đã rớt giá 11% trong năm 2022 và tiến về mốc đáy 14 năm khi 1 đôla đổi 7.2 NDT. Trong lịch sử, thường PboC (NHTW Trung Quốc) nhảy vào can thiệp ở vùng tâm lý số 7 của tỷ giá để chống lại việc chảy ngược dòng vốn. Nhiều nhà phân tích kỳ vọng, Trung Quốc sẽ can thiệp để NDT có một kết quả “coi được” trước đại hội Đảng.

Hiện chỉ số USD Index đã lập đỉnh tại mức gần 115 vào ngày 27/9/2022 và đang trong xu hướng giảm nhẹ. Thị trường cần sự sụt giảm giá của USD để tránh đảo ngược dòng vốn.

TRIỂN VỌNG GIÁ DẦU

OPEC+ đang cân nhắc cắt giảm sản lượng lên tới 1 triệu thùng/ngày tại cuộc họp ngày thứ tư (5/12) để hỗ trợ thị trường và kéo dầu tăng lên. Một số nguồn tin từ Wall Street Journal cho biết, có thể cắt giảm ít nhất 500,000 thùng/ngày hoặc giảm nhiều nhất 1.5 triệu thùng/ngày. Đây có thể là mức cắt giảm mạnh nhất của OPEC+ từ covid 2020.

Kho dầu dự trữ chiến lược của Mỹ giảm -28.8% trong năm 2022. Trong lịch sử, kho dự trữ chiến lược của Mỹ chỉ giảm -5% mà thôi. Vì vậy, khả năng Mỹ sẽ không nhiều công cụ để kiểm soát giá dầu trong thời gian tới.

Châu Âu và Mỹ đang tiến gần đến mùa đông, nơi nhu cầu khí tự nhiên thường tăng cao. Đây sẽ là phép thử cho những giải pháp trước đó của họ về việc tích trữ năng lượng và cắt giảm nhu cầu năng lượng.

Chúng tôi kỳ vọng giá dầu thô sẽ vẫn tiếp tục neo ở vùng cao 80-100 đôla/thùng, điều mở ra triển vọng tích cực cho các công ty dầu khí ở thượng nguồn. Dự án Lô B- Ô Môn được kỳ vọng sẽ có quyết định đầu tư vào cuối năm 2022 và đầu năm 2023. Vốn hóa hiện nay của các công ty dầu khí ở Việt Nam chủ yếu ngang với vùng giá dầu 60 đôla/thùng.

LO LẮNG ĐẢO NỢ TRÁI PHIẾU DOANH NGHIỆP BẤT ĐỘNG SẢN CUỐI NĂM, VN-INDEX ĐANG TÌM KIẾM HỖ TRỢ BỞI MA200 TUẦN

Chỉ số PMI ngành sản xuất Việt Nam tháng 9 đạt 52.5 điểm, thấp hơn một chút so với 52.7 của tháng 8. Nhưng có vẻ như nhà đầu tư không quan tâm nhiều về dữ liệu kinh tế vĩ mô bằng vấn đề thanh khoản hay dòng tiền.

Không phải định giá hay lợi nhuận khiến cho giá cổ phiếu chuyển động. Chính dòng tiền mới là yếu tố chi phối TTCK. Lợi suất trái phiếu chính phủ kỳ hạn 10 năm của Việt Nam hôm nay tăng nhẹ 11 điểm cơ bản và đứng ở mức 5.03%. Đây là ngưỡng kháng cự tâm lý, và tương đương với thời điểm năm 2018.

Các ngày thứ hai trong thị trường con gấu đều đáng sợ vì đó là điểm dồn nén thông tin của ngày thứ 7 và chủ nhật được nhà đầu tư trút xả vào ngày thứ hai. Thông tin xấu về Credit Suise được lan truyền trong hai ngày nghỉ cuối tuần và các nhà đầu tư chứng khoán toàn cầu đang phản ứng sợ hãi.

Chỉ số VN-Index tạo đáy mới, giảm -4% và đóng cửa giảm ngay tại mức đáy thấp nhất ngày. Đáy của ngày thứ sáu tuần trước đã bị phá thủng và nhà đầu tư tiếp tục tìm kiếm ngày nỗ lực hồi phục mới.

Thanh khoản thấp hơn phiên trước cho thấy dòng tiền bắt đáy không nhảy vào thị trường. Sự thiếu hụt của dòng tiền là vấn đề hiện nay của TTCK.

Vậy tại sao TTCK Việt Nam phản ứng một cách mạnh mẽ trước nỗi sợ hãi quốc tế như vậy? Có lẽ thị trường đang lo lắng về chính mình nhiều hơn khi mà sẽ có một lượng trái phiếu doanh nghiệp của các công ty bất động sản sẽ đáo hạn vào cuối năm nay. Nhu cầu đảo nợ trong năm 2023 và 2024 là khá lớn và với việc sửa đổi nghị định 153 không mấy lạc quan (bằng nghị định 65), thị trường đang lo lắng những bất ổn đối với kênh bất động sản.

Nên nhớ, các doanh nghiệp bất động sản đã phát hành 9 tỷ đôla trái phiếu trong năm 2021 (gấp 3 lần năm 2020) và áp lực vốn bắt đầu tăng mạnh trong năm 2023-2024. Ước tính có khoảng 40% trong 112,000 tỷ trái phiếu doanh nghiệp của các công ty bất động sản vào cuối năm 2022.

Theo thống kê của Công ty Chứng khoán KB Việt Nam, tổng giá trị trái phiếu đáo hạn vào năm 2023 và 2024 lần lượt đạt 374,300 tỷ đồng và 381,200 tỷ đồng. Trong đó, nhóm bất động sản chiếm tỷ trọng lớn thứ hai, lần lượt đạt 120,400 tỷ đồng (chiếm 32.1%) và 121,100 tỷ đồng (chiếm 32.0%).

Chỉ số VN-Index nằm cách MA200 ngày -18%, và tại các đáy tháng 5 và tháng 7 đều tạo ra cú hồi. Đó là lý do để hy vọng vào khả năng bị hút về MA200 ngày một lần nữa.

Trên biểu đồ tuần, VN-Index đang đứng ngay tại MA200 tuần (hiện khoảng 1108 điểm), là mức hỗ trợ quan trọng trong dài hạn. Nếu thủng MA200 tuần, nó sẽ báo hiệu chu kỳ giảm giá này xấu, vì đó là đỉnh tháng 4/2022 có thể là đỉnh chu kỳ 6 năm (bắt đầu từ tháng 4) 2020. Trước đó, đỉnh tháng 4/2022 đã được xác nhân là đỉnh chu kỳ 4 năm khi phá thủng MA24 tháng.

Do đó, việc giữ được MA200 tuần sẽ mở ra cơ hội giữ thị trường tránh kịch bản xấu trong dài hạn là suy thoái kinh tế. Thường các mức giảm dưới -30% như lần gần nhất vào năm 2018, con gấu của TTCK không đi kèm với suy thoái của nền kinh tế. Nếu giảm trên 30%, cảnh báo sẽ có suy thoái kinh tế kéo dài trong vài năm tới. Tính tới ngày hôm nay, VN-Index đã giảm -29% so với đỉnh tháng 4.2022.

Mọi hy vọng lúc này đang được đặt vào thời điểm FED Pivot (tức điểm thay đổi của FED). Lịch sử 6 cuộc suy thoái gần đây, không lần nào thị trường chứng khoán tạo đáy trước khi FED cắt giảm hoặc ngừng tăng lãi suất.

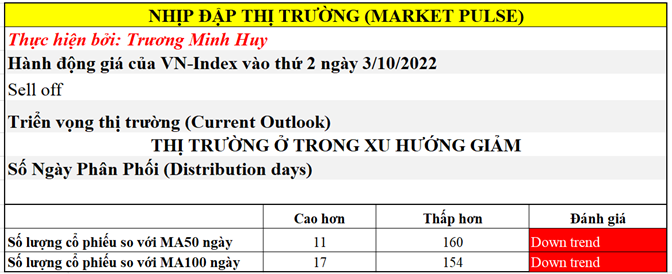

Độ rộng thị trường đang mở ra một cơ hội cho nhà đầu tư. Theo dữ liệu của FiinTrade, trong khi chỉ số VN-Index tạo đáy mới, thì số lượng cổ phiếu nằm trên MA50 ngày hiện tại (18%) vẫn còn cao hơn so với thời điểm tháng 5 hoặc tháng 7. Sự phân kỳ giữa VN-Index và số lượng cổ phiếu nằm trên MA50 ngày giữa các đáy là hy vọng để VN-Index mở ra cơ hội tăng giá.

Hội nghị Trung Ương 6 của Đảng diễn ra vào hôm nay 3/10/2022 để thảo luận các vấn đề quan trọng. Hội nghị Trung Ương 5 diễn ra hồi tháng 5 diễn ra trong bối cảnh có nhiền tin đồn về biến động nhân sự. TTCK Việt Nam hồi phục ngay sau Hội Nghị Trung Ương 5 kết thúc (ngày 10/5) khi không có những biến động nhân sự nào như tin đồn.

CỔ PHIẾU CẦN QUAN SÁT- MWG

Theo SSI, kết quả kinh doanh tháng 8 của MWG khá tốt, tăng +33% yoy. Lũy kế 8 tháng đầu năm lợi nhuận sau thuế tăng +6% yoy.

- Còn tiếp

Tham gia Team NĐT CANSLIM để đọc chi tiết bản tin qua zalo 0977.697.420