Chưa có sản phẩm trong giỏ hàng.

TTCK Việt Nam

Các CTCK kỳ vọng gì về TTCK Năm 2023? (update lần 2)

Cứ mỗi dịp đầu năm các CTCK lại công bố BÁO CÁO CHIẾN LƯỢC về triển vọng năm 2023. Team NĐT CANSLIM sẽ review nhanh quan điểm của các CTCK như thế nào? Ngành nào được yêu thích? Cổ phiếu nào sẽ làm tâm điểm năm 2023.

Năm 2022 dần khép lại với một câu chuyện buồn cho nhà đầu tư chứng khoán. Vào đầu năm, trong khi đứng tại cột mốc 15xx, hàng loạt CTCK hồ hởi nghĩ về các mục tiêu xa như 1700, hay thậm chí 1800, thì thực tế lại “chia nửa giấc mơ”. Từ đỉnh kép tháng 1 và tháng 4 năm 2022, chỉ số VN-Index có lúc lao dốc hơn 40%. Khả năng khi khép lai năm 2022, VN-Index cũng chỉ thu hẹp đôi chút thua lỗ và vẫn giảm trên 30%.

Mục tiêu của bài viết giúp nhà đầu tư thấu hiểu về kỳ vọng chung của thị trường, từ đó hình thành “quan điểm tư duy ngược dòng (contrarian indicator)”, để trở nên lý trí hơn vào những bước ngoặt quan trọng của thị trường. Thường khi mọi người quá kỳ vọng về một con số thì nó hiếm khi xảy ra. Khi một cổ phiếu nào được các CTCK đều khuyến nghị mua thì rất dễ chết yếu.

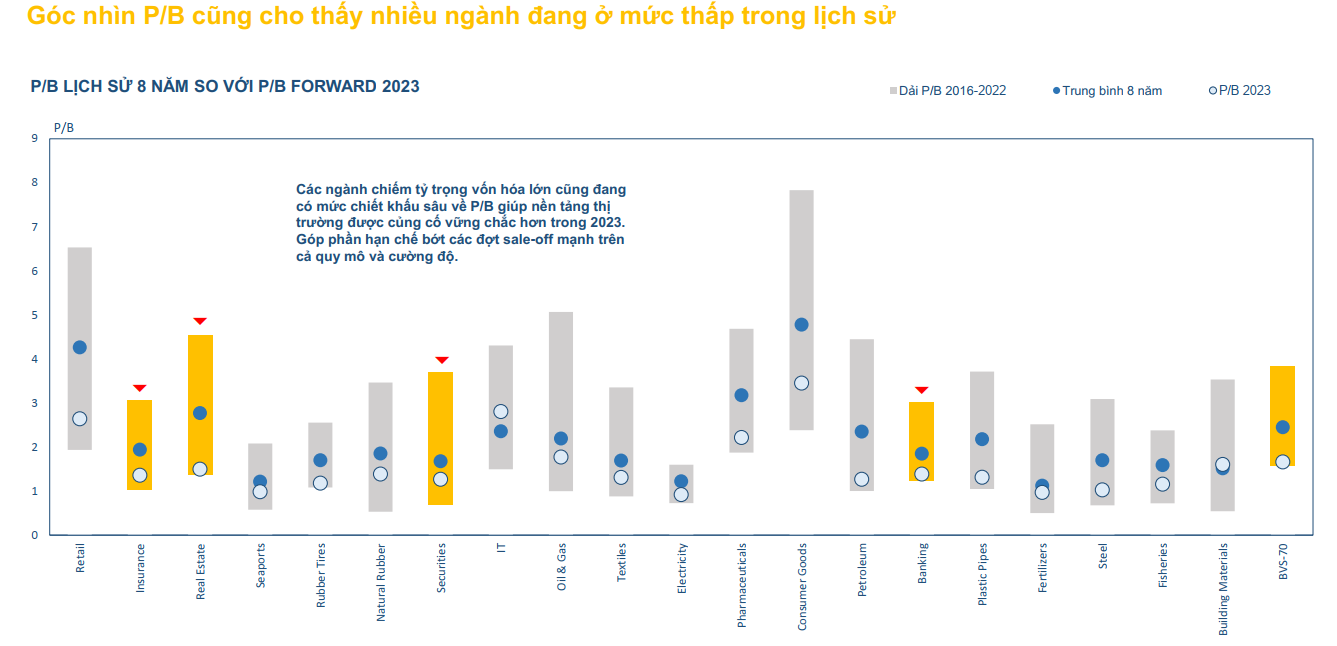

Tại thời điểm ngày 26/12, khẩu vị của 3 CTCK VNDIRECT, VCBS và BVSC là nghiêng về kiểu cổ phiếu giá trị có định giá P/B thấp. Đây là điều đáng suy nghẫm khi các cổ phiếu giá trị trên thế giới (P/B thấp) vẫn đang trong xu hướng giảm dài hạn. Các cổ phiếu giá trị chỉ mạnh lên trong năm 2022, khiến chỉ số Dow Jones lead sóng mà thôi. Liệu xu hướng phục hồi của các cổ phiếu giá trị có tiếp tục trong năm 2023 ở thế giới và Việt Nam?

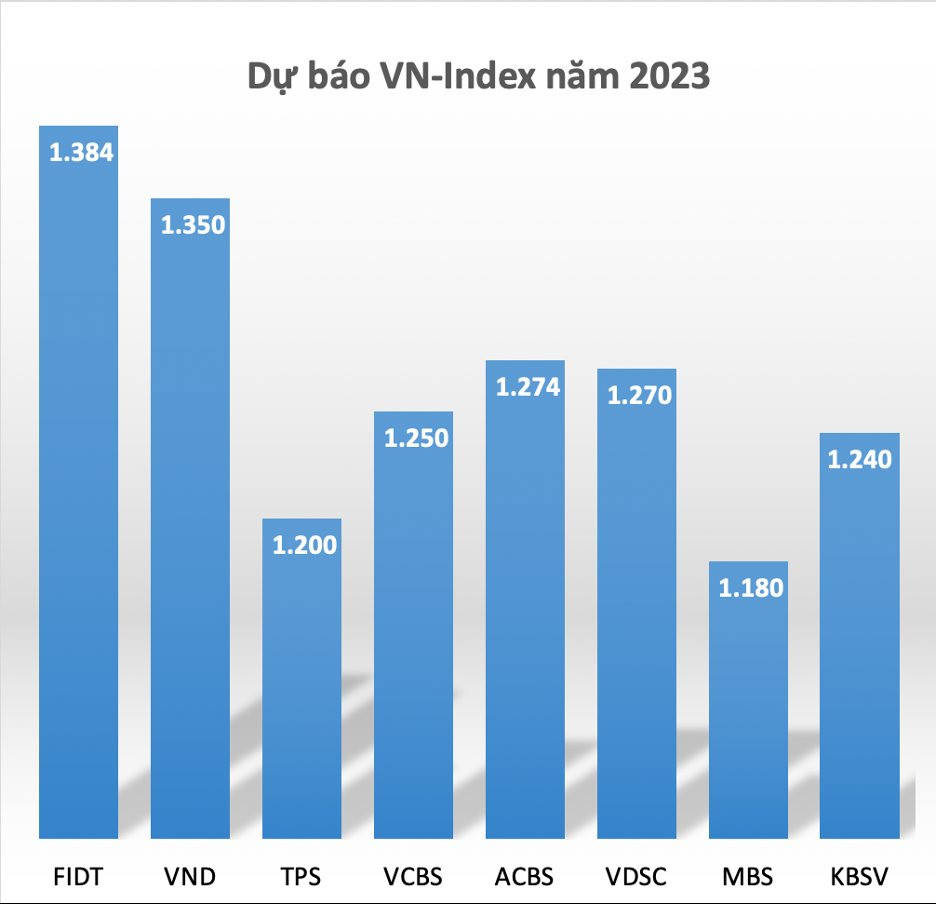

Các CTCK khá phân hoá với nhau về kỳ vọng thị trường. Trong khi VNDirect kỳ vọng 1300-1350 điểm vào nửa cuối năm thì VCBS chỉ cho rằng VN-Index nằm trong vùng 900-1200 điểm.

- CTCK VNDIRECT: ĐẦU TƯ CÓ TRÁCH NHIỆM- XÂY TƯƠNG LAI VỮNG BỀN

VNDirect ước tính tăng trưởng lợi nhuận các công ty niêm yết năm 2023 là 14%. Mục tiêu giá của chỉ số VN-Index sẽ đạt tới 1,300-1,350 trong nửa cuối năm 2023. Định giá P/E lúc đó khoảng 12-12.5 lần.

Vấn đề mấu chốt mang tính trọng yếu năm 2023 là: KHI NÀO CẢ NHTW SẼ NGƯNG THẮT CHẶT CHÍNH SÁCH TIÈN TỆ? VNDirect dự phóng lãi suất được đưa lên mức 5% trong nửa đầu năm 2023 và có thể cắt giảm 0.25% lần đầu tiên vào quý 1/2024. Điều này dựa trên các diễn biến quá khứ là các lần giảm lãi suất đầu tiên cách lần tăng lãi suất cuối cùng khoảng 7 tháng.

Tăng trưởng kinh tế của Việt Nam sẽ chậm lại trong năm 2023, với dự báo tăng trưởng GDP đạt 6.7%, thấp hơn mức ước tính gần 8% của năm 2022. Các thách thức kinh tế đặt ra cho ra cho năm 2023 là: tăng trưởng xuất khẩu chậm lại do kinh tế thế giới suy giảm, môi trường lãi suất cao, và lạm phát vẫn ở mức cảnh báo, điều kiện thanh khoản và tín dụng bị thu hẹp tạo ra rủi ro nợ xấu ở mảng bất động sản. VNDirect cho rằng phải đến nửa sau năm 2023, thì các áp lực lãi suất và tỷ giá mới được giảm nhiệt. Theo đó, tỷ giá có thể giảm 1-2% so với mức hiện tại. Dự trữ ngoại hối cũng được hồi phục lên mức 102 tỷ đôla vào cuối năm 2023, so với mức 89 tỷ đôla ở hiện tại.

Một biến số quan trọng khác là sự lộ trình mở cửa của nền kinh tế Trung Quốc.

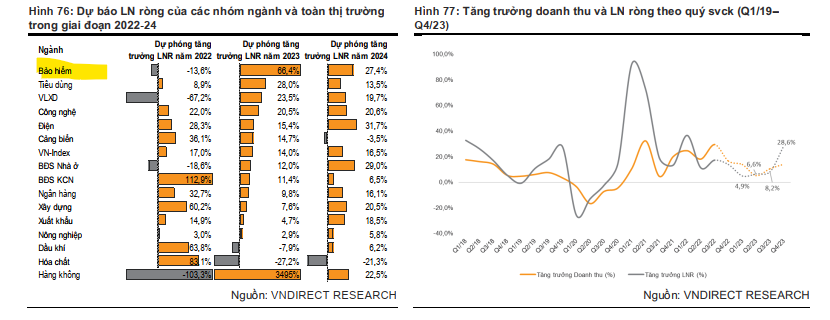

CTCK Vndirect cho rằng nhà đầu tư nên tập trung vào mục tiêu phòng thủ trong nửa đầu năm nên tìm các cổ phiéu giá trị/cổ tức hấp dẫn, sau đó đến nửa cuối năm 2023 mới chuyển sang “tìm kiếm câu chuyện tăng trưởng”. Theo đó, ngành bảo hiểm được dự phóng có mức tăng trưởng lợi nhuận cao nhất trong các nhóm ngành vào năm 2023. Theo sau là ngành tiêu dùng và vật liệu xây dựng, công nghệ.

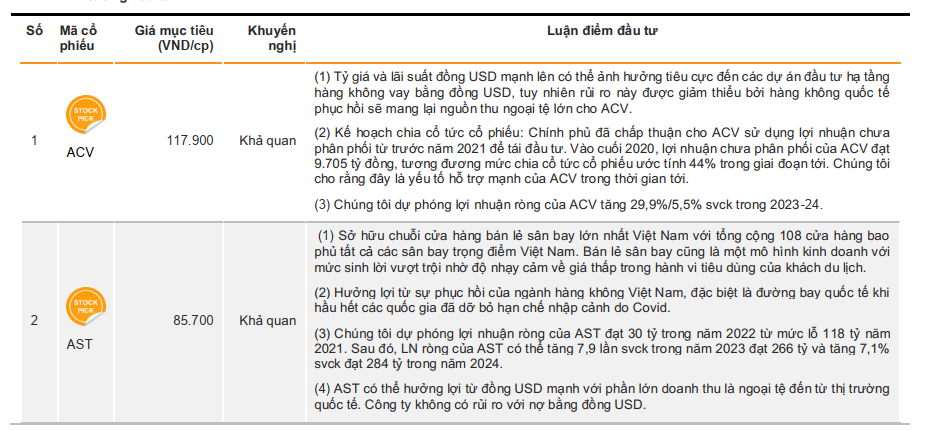

Stock Pick:

- Ngành ngân hàng: yêu thích VCB và ACB. Kỳ vọng ngành ngân hàng có tốc độ tăng trưởng lợi nhuận 10%-12% trong năm 2023, giảm mạnh so với mức 32%yoy của năm 2022. Tăng trưởng tín dụng toàn ngành dự báo chỉ ở mức 11%-12% trong năm 2023.

- Bảo Hiểm: Yêu thích BVH

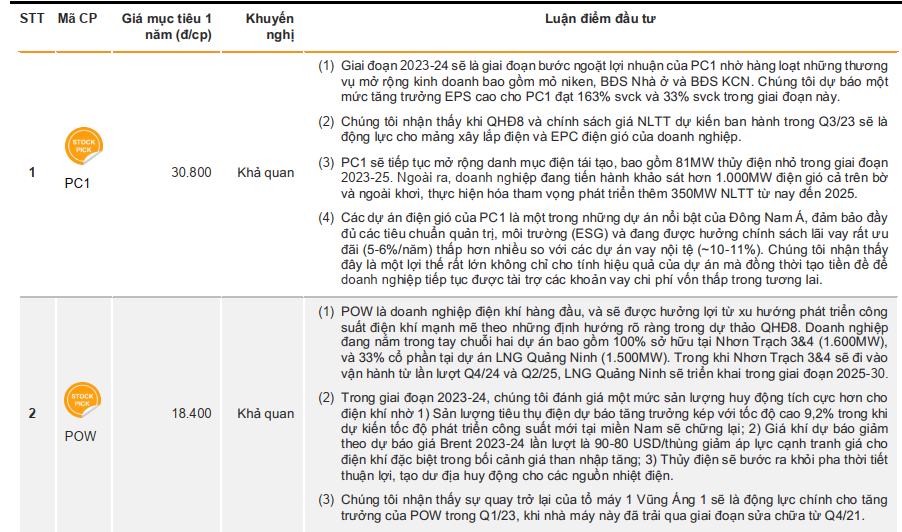

- Điện: Chờ đợi Quy Hoạch Điện VIII được thông qua và chính sách giá cho năng lượng tái tạo để khởi động một chu kỳ mới. VNdirect ưu tiên nhóm nhiệt điện nên lựa chọn PC1 và POW.

- Xây dựng-đầu tư công: Đầu tư công là điểm sáng năm 2023. Giá nguyên vật liệu giảm đang tác động tích cực đến các doanh nghiệp trong ngành. VNdirect lựa chọn HPG và C4G.

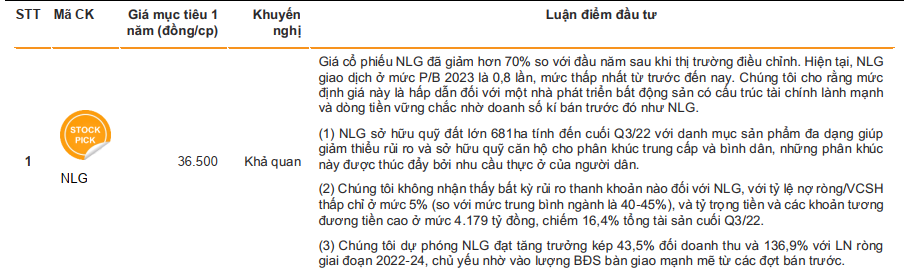

- BĐS nhà ở ưu tiên NLG khi ngành bất động sản có thể bước vào thời kỳ suy thoái.

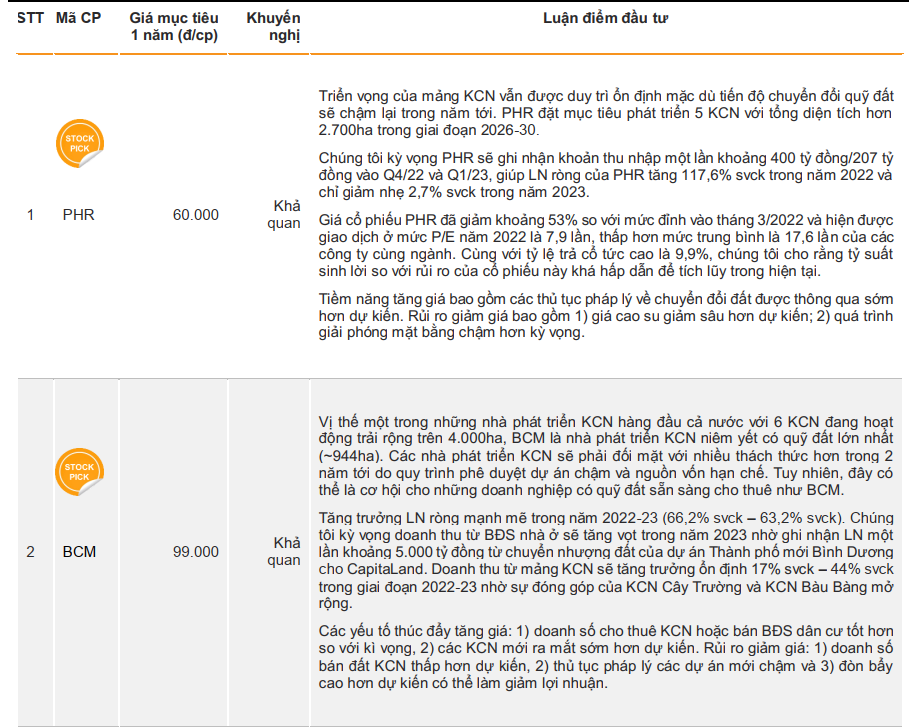

- PHR và BCM là lựa chọn yêu thích trong ngành BĐS KCN

- ACV và AST sẽ là câu chuyện thú vị khi Trung Quốc mở cửa trở lại giúp ngành du lịch phục hồi

- GMD sẽ là câu chuyện tăng trưởng trong ngành cảng biển

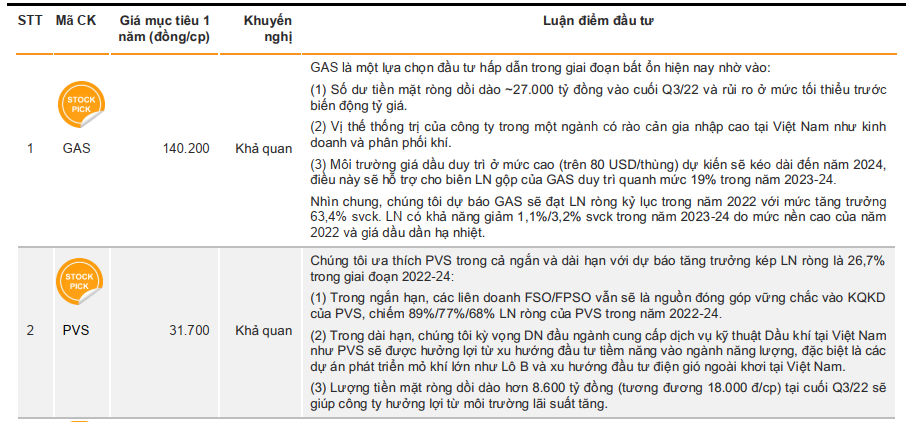

- Ngành dầu khí có nhiều tiềm năng trong năm 2023 khi giá dầu neo ở mức cao với dự án Lô B Ô Môn dần được khởi động. GAS và PVS là lựa chọn yêu thích

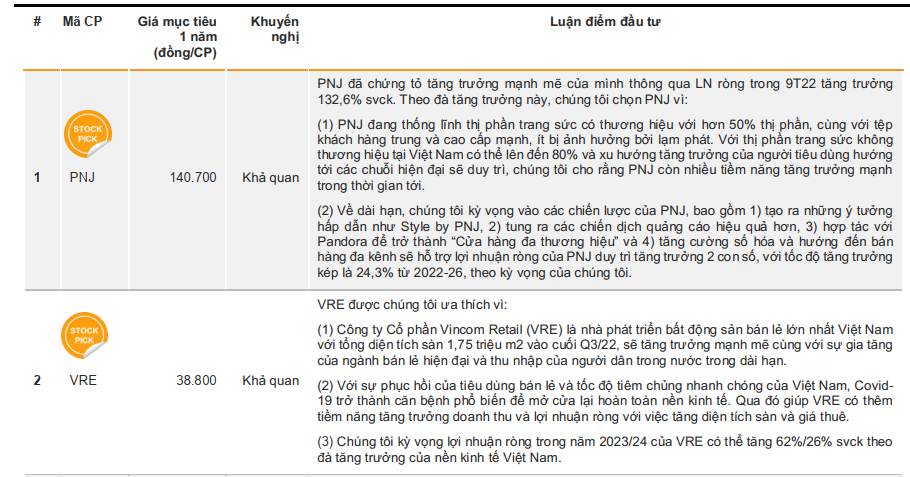

- Ở ngành tiêu dùng, VNDirect ưu tiên sự an toàn về mặt tài chính hơn là câu chuyện tăng trưởng nên chọn PNJ và VRE

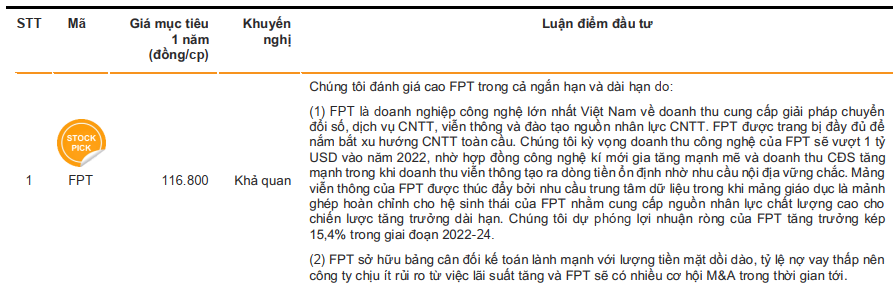

- FPT vẫn là lựa chọn tốt nhất trong lĩnh vực công nghệ

Ở các ngành khác, VNDirect lựa chọn BAF cho ngành chăn nuôi-nông nghiệp; DGC trong lĩnh vực xuất khẩu.

2. BVSC: TRIỂN VỌNG VĨ MÔ ĐI XUỐNG

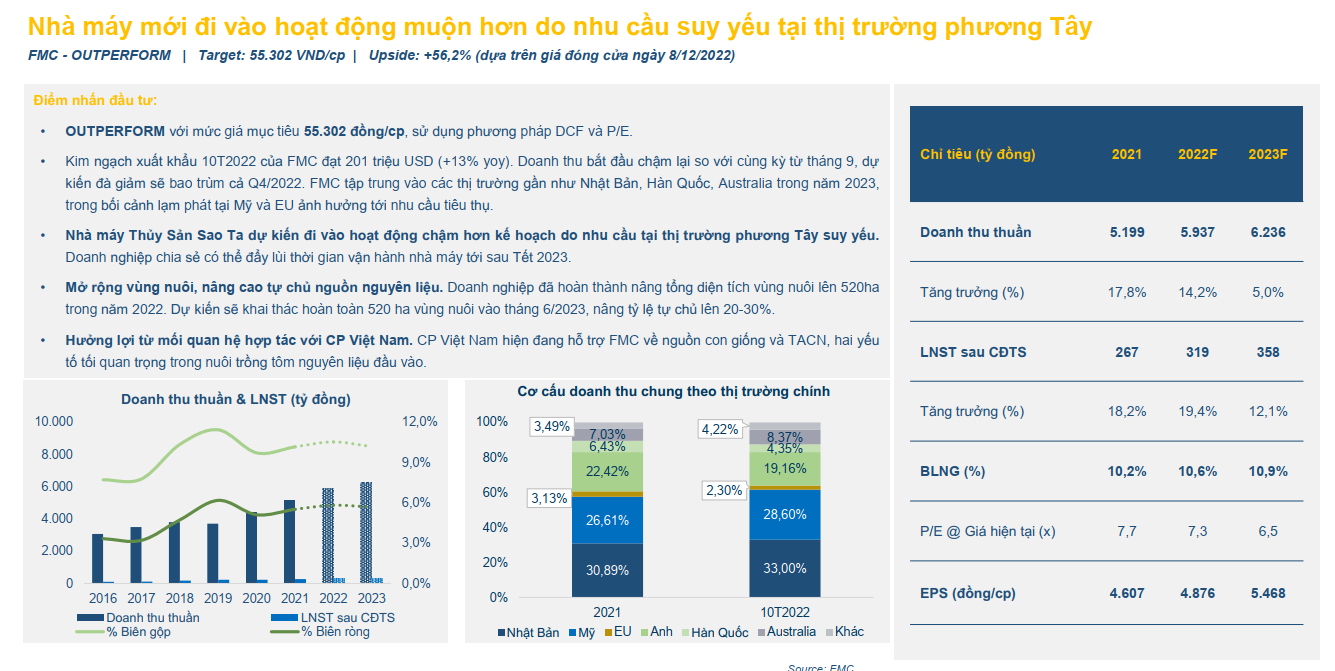

BVSC cho rằng suy giảm tăng trưởng tại các thị trường lớn (Mỹ, EU, Trung Quốc) làm cho cầu tiêu dùng đi xuống, ảnh hưởng tới các đơn hàng từ Việt Nam. Các ngành bị ảnh hưởng xấu là: thuỷ sản, dệt may, gỗ, các nhóm hàng không thiết yếu. Trong khi môi trường thắt chặt lãi suất sẽ làm tổn hại lĩnh vực bất động sản, tài chính, ngân hàng.

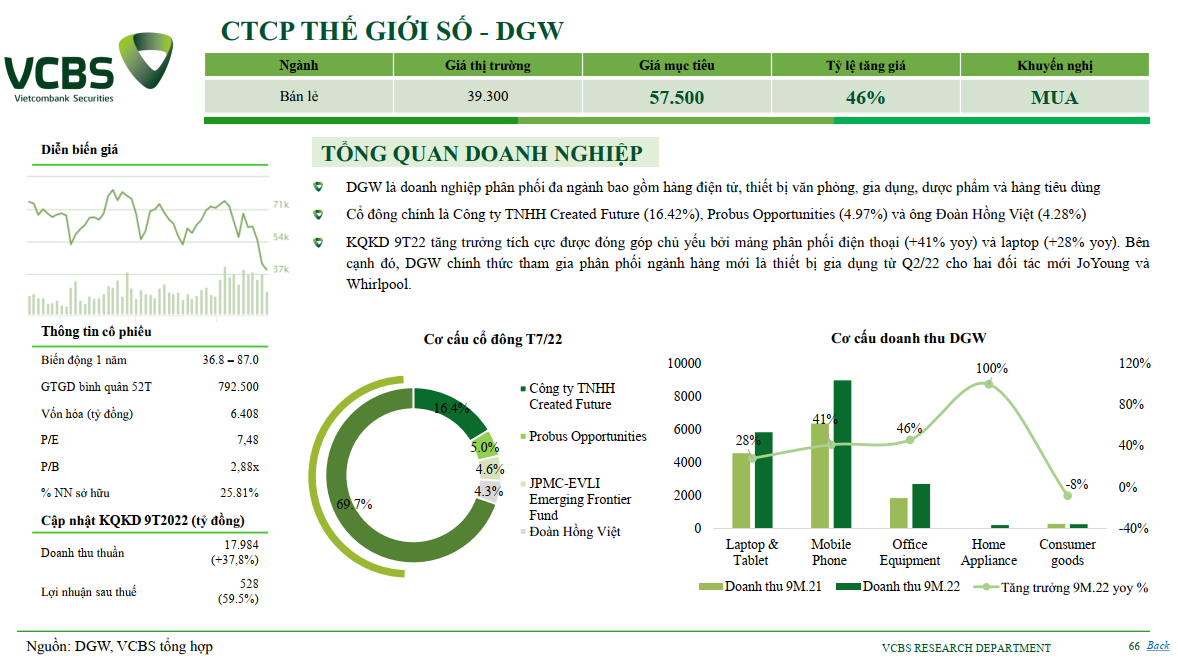

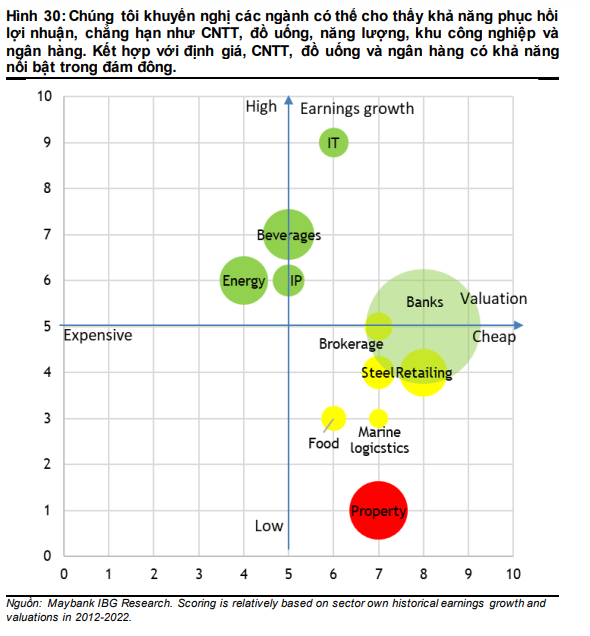

Theo đánh giá của BVSC, ngành dầu khí, công nghệ thông tin và một phần của bán lẻ sẽ có khả năng tăng trưởng tốt nhất trong năm 2023. Bảng dưới cho thấy, BVSC dự phóng ngành kinh doanh xăng dầu có tốc độ tăng trưởng lợi nhuận 2023 là +162%, bảo hiểm +40%, công nghệ +19.8%, bán lẻ +17% và tiêu dùng +11%.

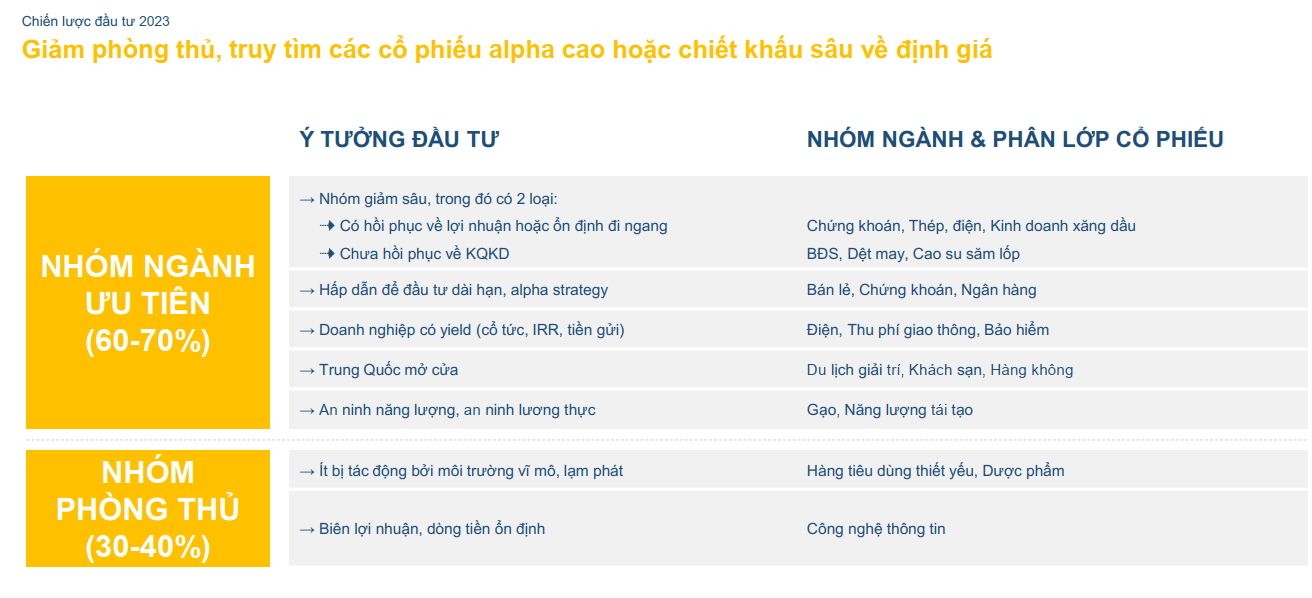

Chiến lược đầu tư của BVSC thiên về chọn ngành bị định giá thấp, tức cổ phiếu giá trị với ưu tiên tỷ trọng 60%-70%. Ngành chứng khoán đang có định giá P/B thấp so với quá khứ. Tương tự là bất động sản, bảo hiểm, ngân hàng cũng bị định giá thấp.

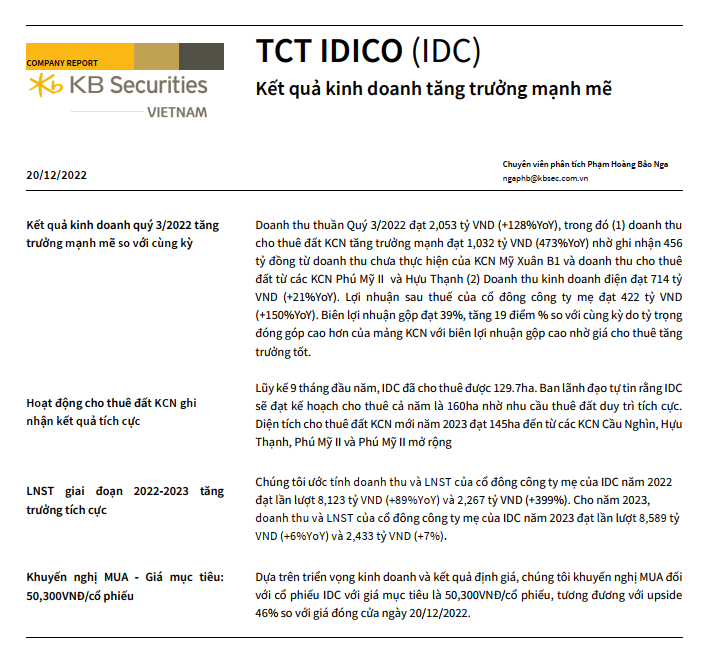

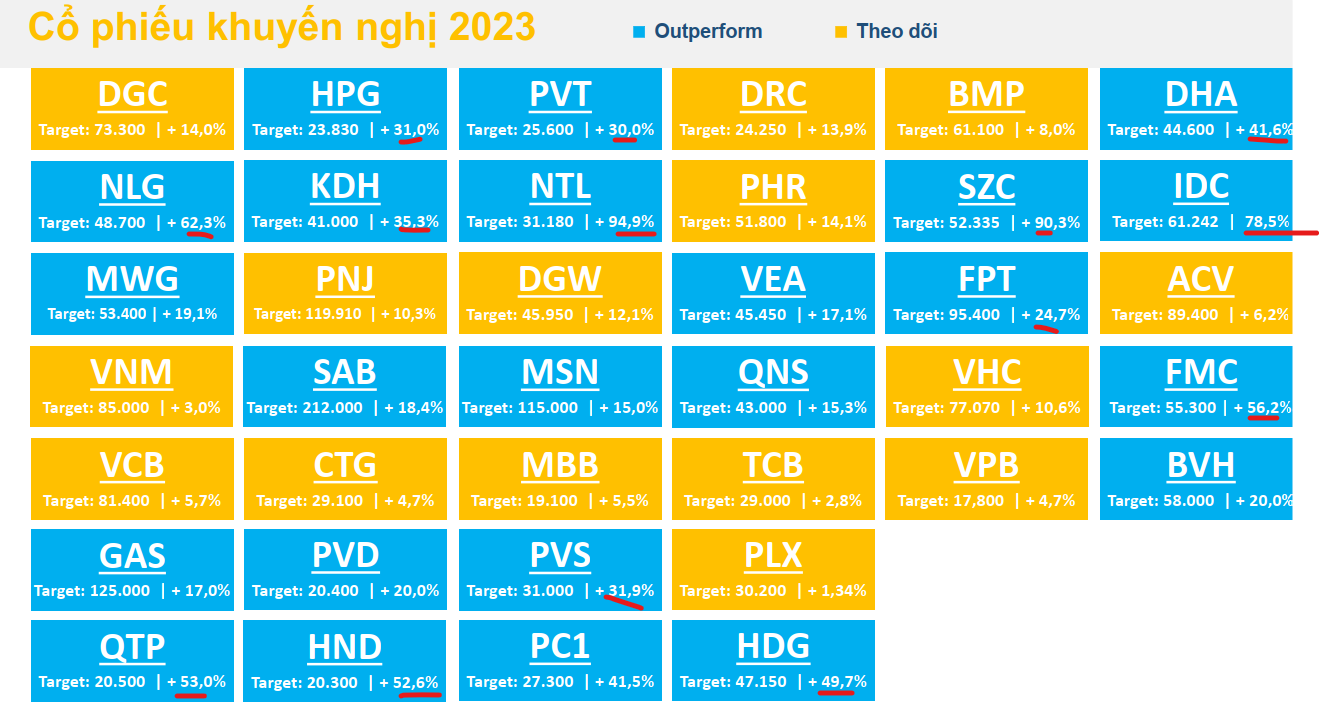

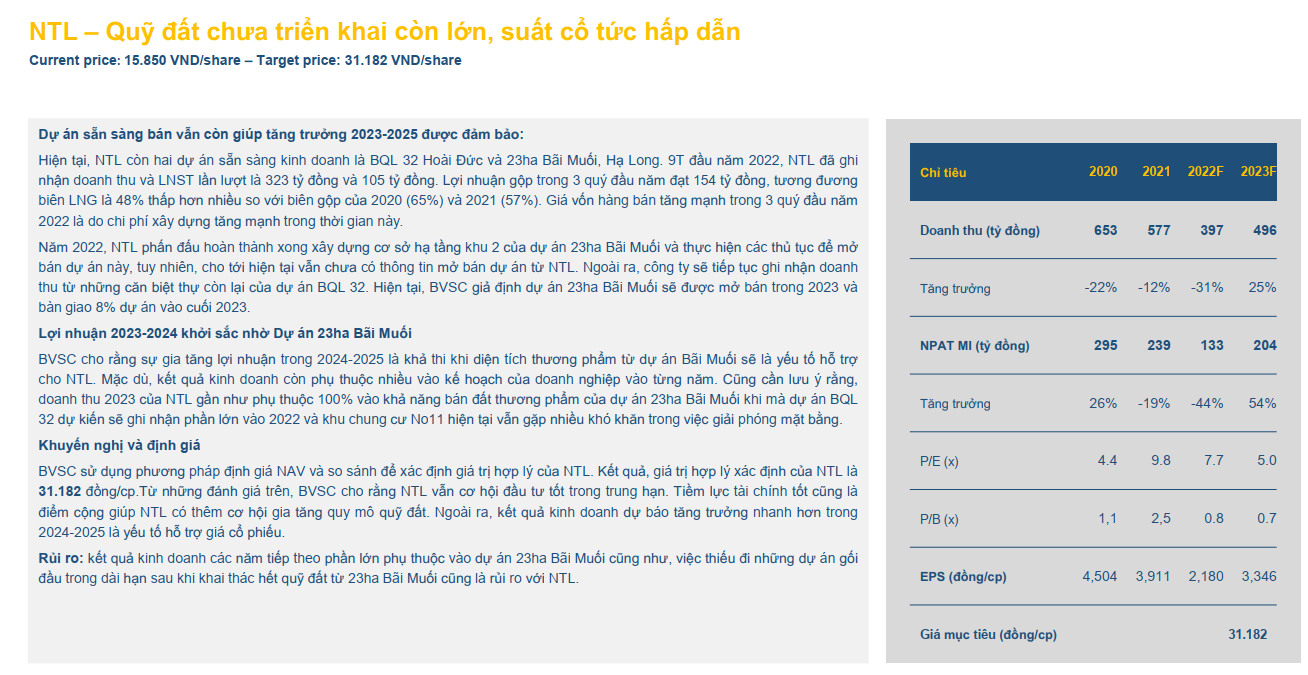

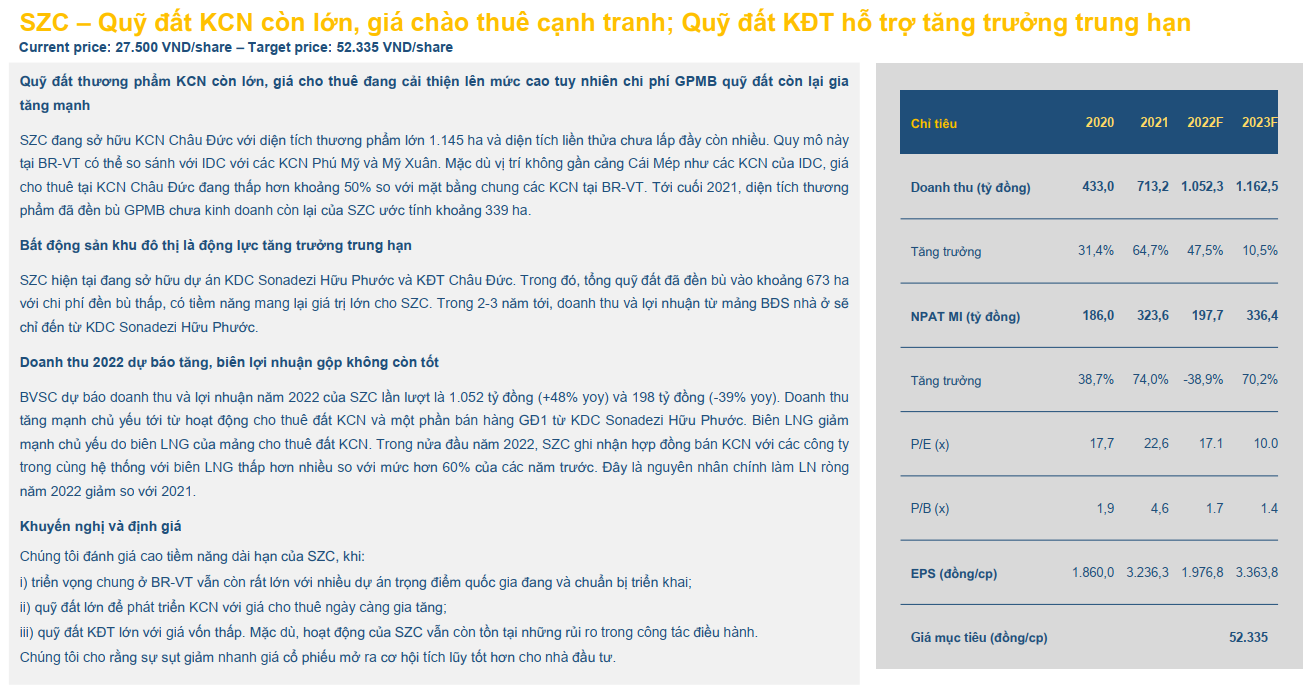

Stock Pick: Các cổ phiếu có tiềm năng tăng giá cao nhất thuộc về các cổ phiếu bị định giá thấp như NTL, NLG, NLG, IDC, SZC, HDG

3.VCBS: THÍCH NGHI ĐỂ TỒN TẠI

VCBS kỳ vọng VN-Index dao động trong vùng điểm số 900-1200 điểm, với mức cao nhất của chỉ số có thể leo lên dến 1,250, thấp hơn 18% so với đỉnh năm 2022. Tuy nhiên, chỉ số VN-INdex có thể DƯỚI 900 ĐIỂM, nếu FED tiếp tục lộ trình tăng lãi suất.

Thanh khoản trong năm 2023 được kỳ vọng giảm 35%-45% so với năm 2022, tức trung bình mỗi phiên tầm 12-14 nghìn tỷ trên cả ba sàn.

VCBS tỏ ra lo ngại về rủi ro lãi suất, điều có thể gây áp lực lớn đến tỷ giá của VND.

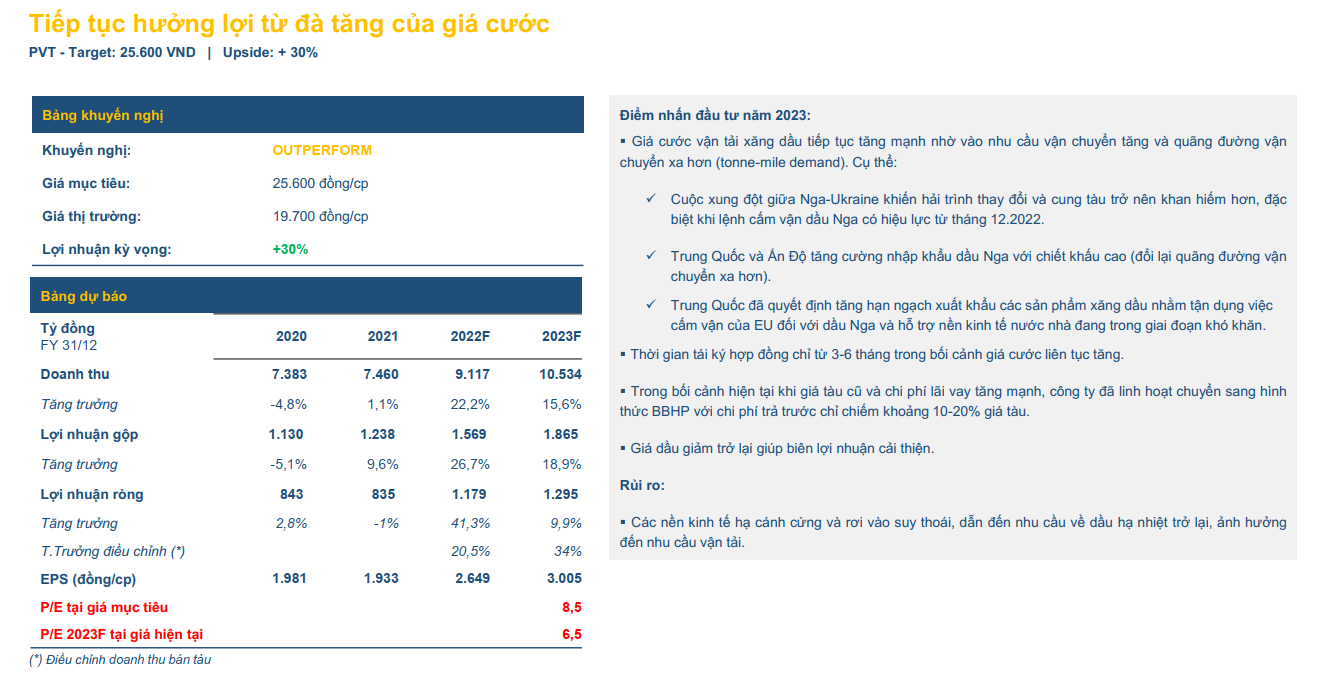

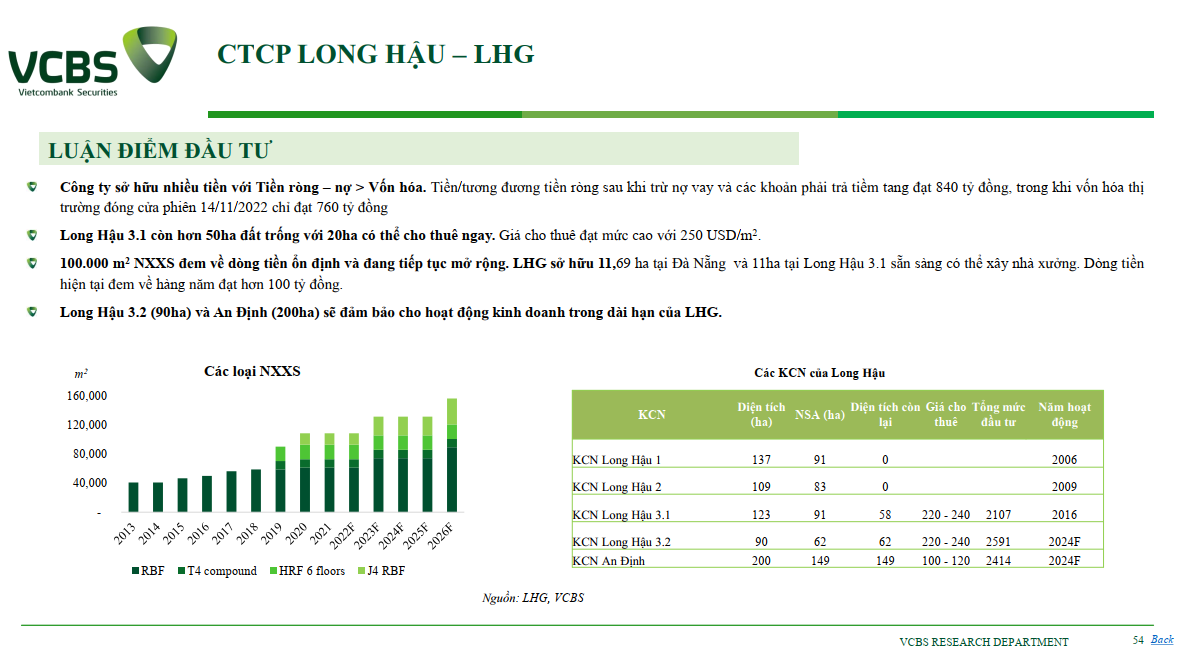

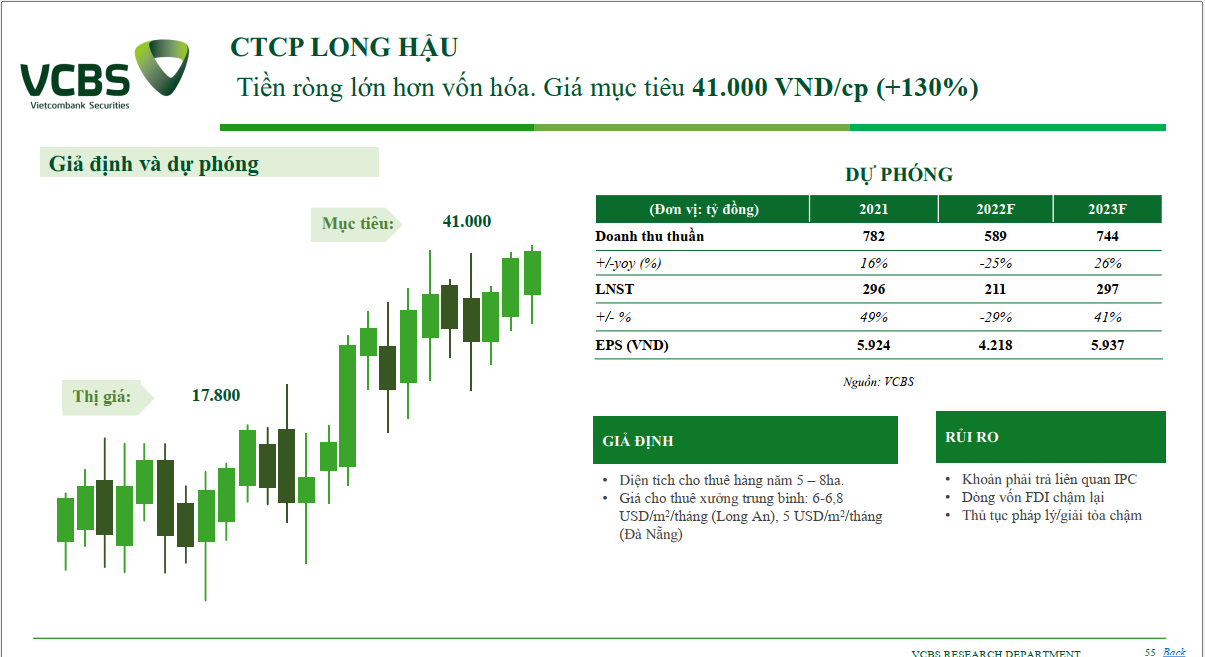

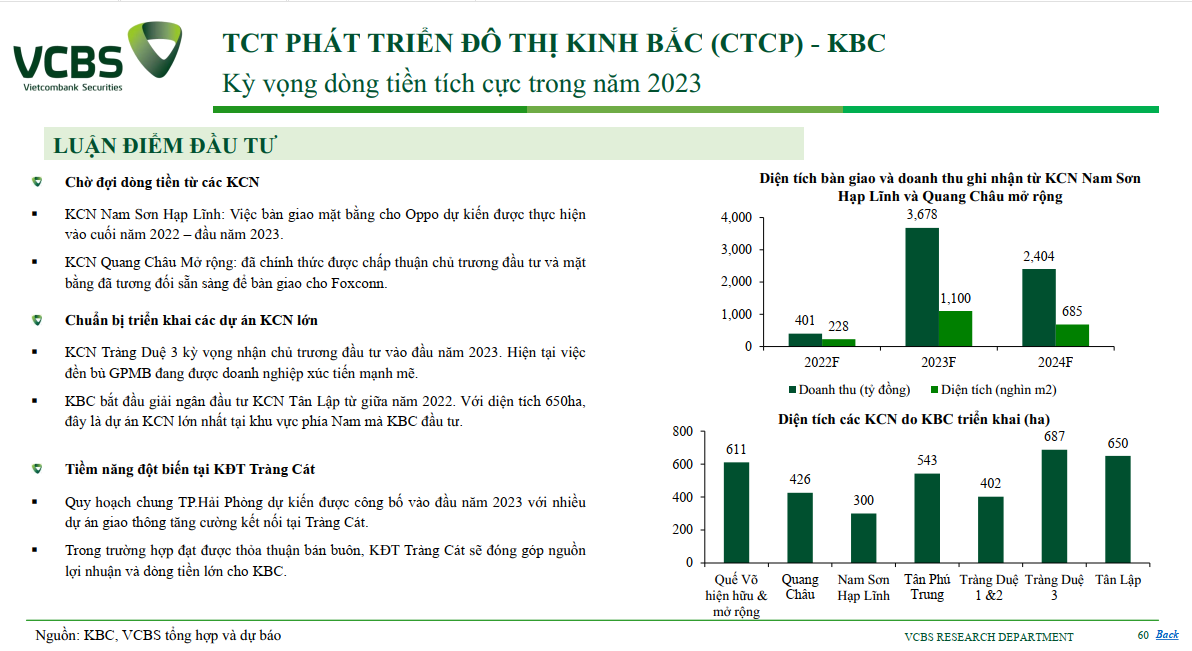

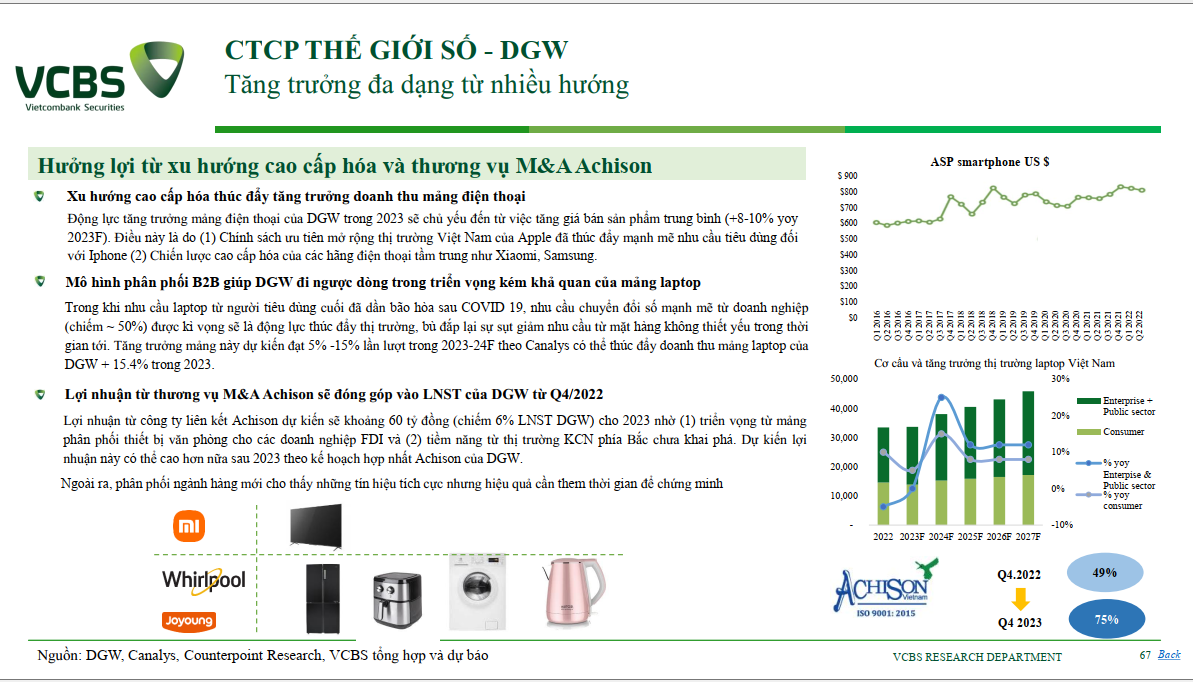

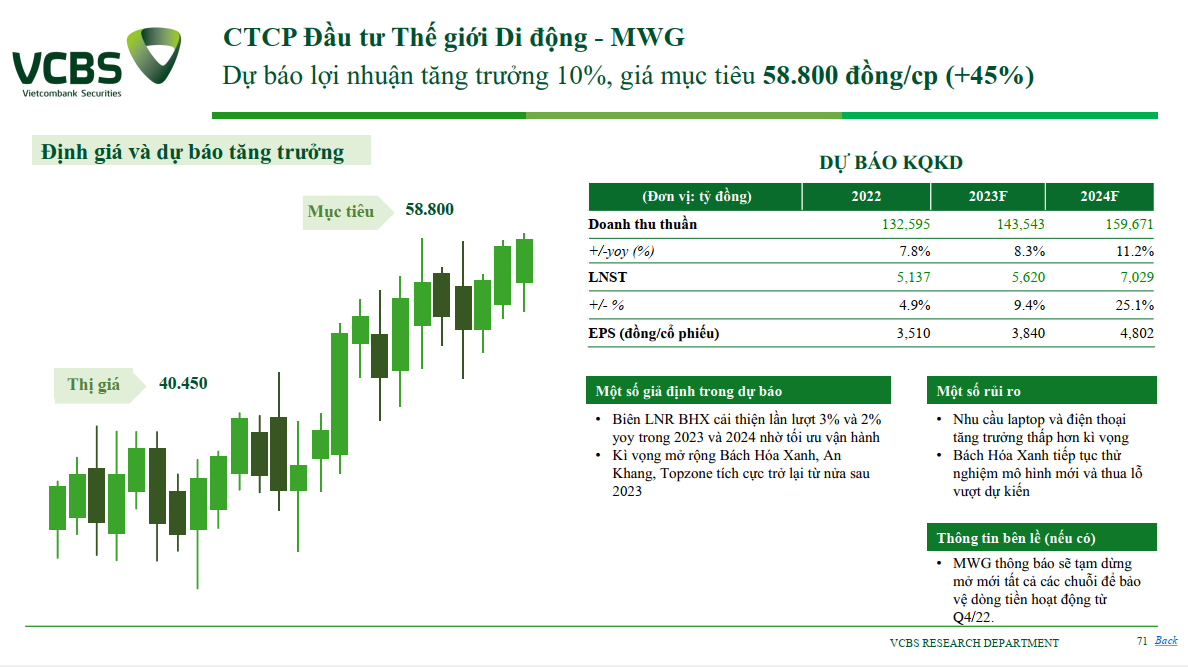

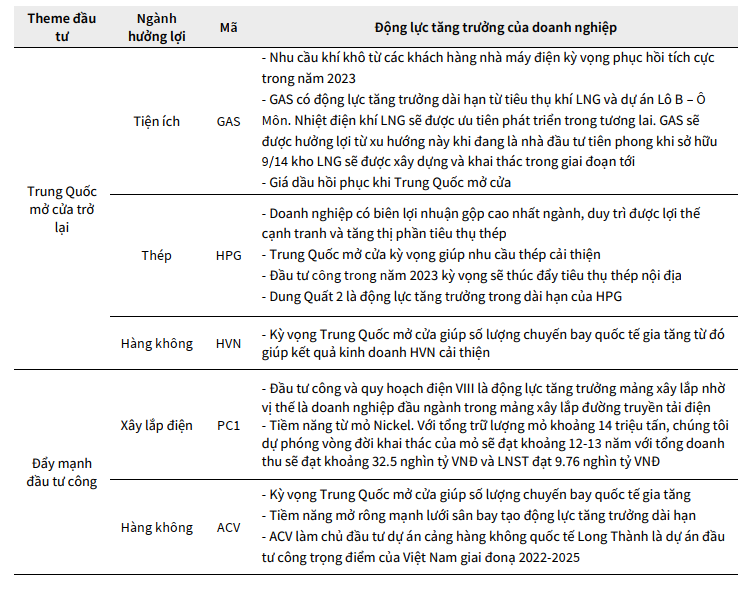

Với chủ đề thích nghi để tồn tại, VCBS ưa thích nhóm ngành ngân hàng có chất lượng tín dụng tốt, bất động sản khu công nghiệp và một số cổ phiếu phòng thủ như vận tải, công nghệ thông tin, điện nước. Ưu tiên cổ phiếu ở ngành có dòng tiền kinh doanh ổn định và cổ tức tiền mặt hấp dẫn.

Stock Picks

Note: Sẽ tiếp tục update mới khi có báo cáo chiến lược mới.

Nguồn: Báo cáo chiến lược của các CTCK, được tổng hợp bởi Team NĐT CANSLIM, theo zalo 0977.697.420

4. CTCK KBSV (Hàn Quốc): CƠ HỘI TRONG VÙNG NHIỄU ĐỘNG

KBSV dự phóng VN-Index chạm mức điểm 1,240 điểm, dựa trên triển vọng tăng trưởng EPS năm 2023 là 8.05%. P/E mục tiêu là 12 lần. Trong trường hợp bất lợi, VN-Index có thể giảm về 880 điểm vào cuối năm 2023 (EPS giảm 8% và P/E 10 lần).

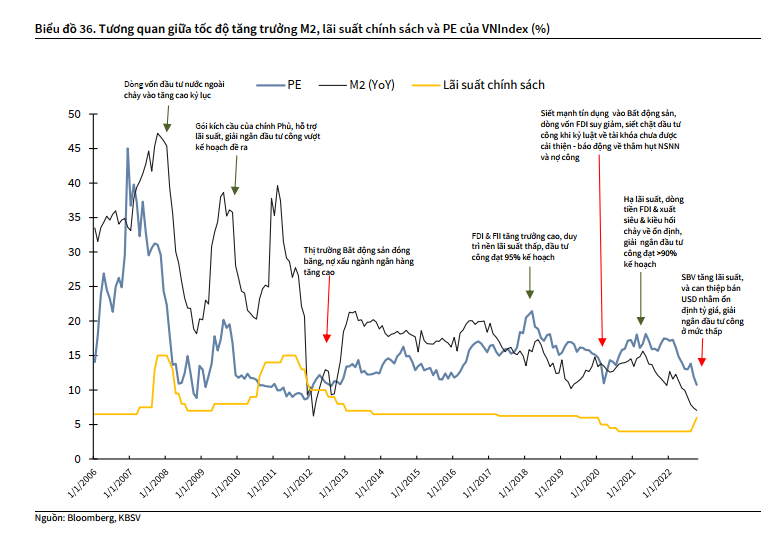

4 biến số tác động đến TTCK là: (1) Trung Quốc mở cửa từ quý 2/2023 sẽ tác động tích cực đến Việt Nam; (2) FED chỉ tăng lãi suất 2 lần, mỗi lần 0.25% vào quý 1 và bắt đầu hạ vào quý IV khi Mỹ vào suy thoái kinh tế (3) Tốc độ tăng cung tiền M2 trở về mức trước dịch và mặt bằng lãi suất hạ nhiệt và (4) không có sự đỗ vỡ của thị trường trái phiếu doanh nghiệp trên diện rộng.

KBSV ưa thích ngành dầu khí và công nghệ vì có triển vọng phục hồi mạnh. KBSV dự phóng tăng trưởng lợi nhuận ngành năng lượng là +179% yoy do nền thấp 2022. Theo sau, ngành công nghệ thông tin tiếp tục duy trì tốc độ tăng tưởng lợi nhuận +20% yoy.

Các ngành khác có tăng trưởng lợi nhuận thấp hơn như: Tiêu dùng thiết yếu là +15% và tài chính +8.5% do lo ngại nợ xấu từ trái phiếu doanh nghiệp bất động sản.

KBSV kỳ vọng NHNN sẽ nới lỏng chính sách trong năm 2023 khi áp lực tỷ giá và lạm phát được giảm bớt. Với kỳ vọng giải ngân đầu tư công là trên 80% kê hoạch, tăng trưởng tín dụng là 13%-14% yoy, tăng trưởng huy động vốn là 12%, giúp cung tiền mở rộng trở lại 13% yoy.

Tăng trưởng cung tiền M2 có liên quan mật thiết với P/E của VN-Index.

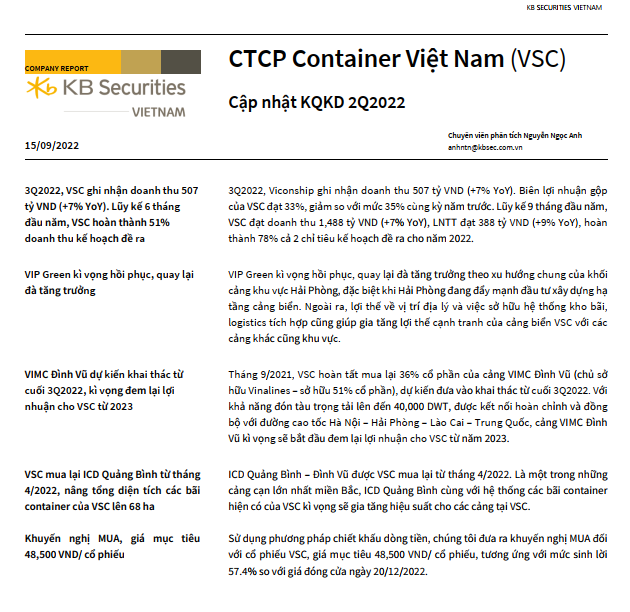

Stock Pick: Các cổ phiếu có tiềm năng tăng giá cao nhất theo KB là: IDC (+46%), GMD (+59%), VSC (+57%)

Tuy nhiên, dựa trên triển vọng đầu tư thì các ngành sau và các mã sau có thể được hưởng lợi.

Update lần 1: Như vậy, các báo cáo của KBSV, VNDirect và VCBS cho thấy thị trường vẫn có sự phân hoá. Trong kịch bản lạc quan, VN-Index là 1,250-1,350. Nhưng nếu bị quan thì có thể bị đạp về dưới 880-900 điểm tuỳ theo diễn biến vĩ mô về việc FED tăng lãi suất như thế nào.

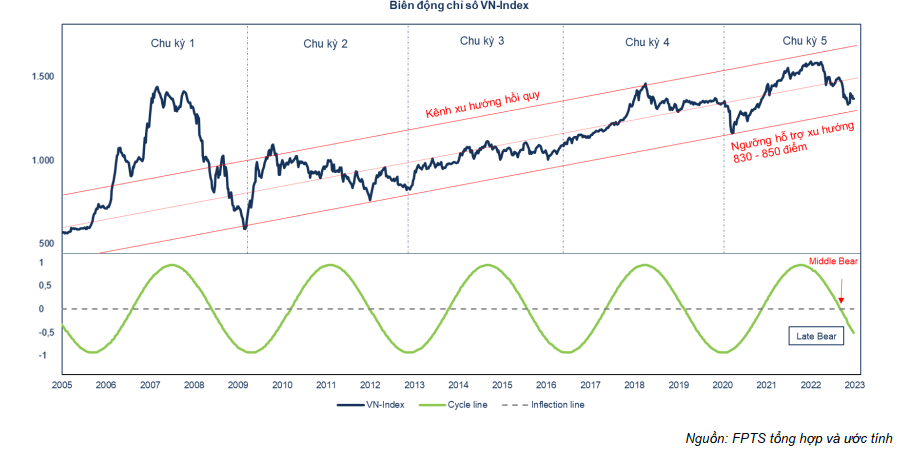

5. FPTS: TÍNH CHU KỲ VÀ CHUYỆN ĐẦU TƯ

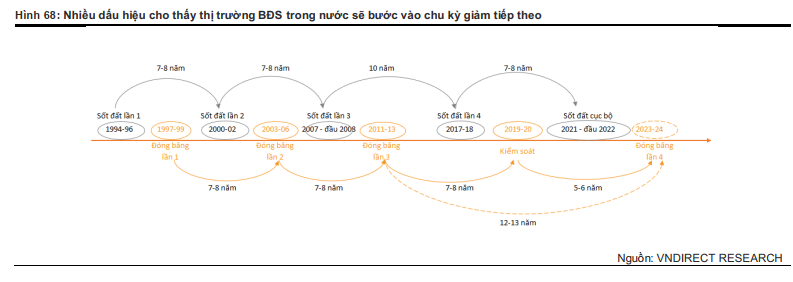

FPTS không đưa ra mục tiêu giá cho năm 2023 đối với VN-Index mà tập trung vào phân tích yếu tố chu kỳ đầu tư. Theo đó, chỉ số VN-Index đang ở chu kỳ thứ 5, và THỊ TRƯỜNG VẪN ĐANG Ở TRONG XU HỨNG GIẢM của thị trường gấu. FPTS cho rằng năm 2023 sẽ là giai đoan cuối của thị trường gấu. Nói cách khác, năm 2023 sẽ tạo đáy dài hạn cho chu kỳ 5 và bước sang chu kỳ thứ 6.

FPTS đưa ra giới hạn cho vùng đáy là 830-850 điểm.

Tại sao FPTS lại cho rằng thị trường gấu chưa kết thúc? CHỉ báo New HIgh- New Low là một gợi ý để FPTS nghĩ tới điều này. Thường trong các chu kỳ trước, có sự phân kỳ giữa VN-Index và chỉ báo New High-New Low để tạo đáy. Hiện tại thì VN-Index chưa gặp phải điều này. Chỉ High-New Low có thể phải vượt 20 mới mở ra khả năng tạo đáy.

Sự phân hoá giữa các nhóm ngành là dấu hiệu để tạo đáy. Ở cuối thị trường gấu, nhóm hàng tiêu dùng thiết yếu và dịch vụ công cộng sẽ có sức chống chọi tốt. Nhóm tài chính và công nghệ cũng được cân nhắc cho mục tiêu đa dạng hoá vì khả năng duy trì hiệu suất biến động vượt trội so với thị trường chung trong 2 chu kỳ gần đây.

FPTS phân ra thành hai nhóm: có tính chu kỳ cao bao gồm- bất động sản, xây dựng, thép, xi mặng, nhựa xây dựng, dầu khí, dệt may và cá tra.

Các ngành ít mang tính chu kỳ kinh tế: mía đường, chăn nuôi, phân bón, cao su- săm lốp- điện.

FPTS không chọn ra cổ phiếu cụ thể mà tập trung vào đánh giá triển vọng từng ngành.

Đối với các ngành có tính chu kỳ cao như bất động sản, xây dựng, FPTS cho rằng vẫn tiếp tục sụt giảm trong năm 2023 do sự đi xuống của thị trường bất động sản. Điều này kéo theo các ngành cung cấp vật liệu như thép vẫn đi xuống. Nên nhớ 60% đầu ra ngành thép Việt Nam là thép dài phục vụ cho hoạt động xây dựng. Khi ngành xây dựng đi xuống thì thép cũng suy giảm theo. Theo FPTS, ngành thép đã qua đỉnh tăng trưởng và bước vào suy thoái từ năm 2022.

Lợi nhuận của các công ty trong ngành thép có thể phục hồi nhẹ từ nền thấp 20202 do kỳ vọng giá nguyên liệu đầu vào giảm mạnh, ví dụ như quặng sắt và than cốc lần lượt giảm -21% và -28% so với cùng kỳ năm ngoái.

Trái với sự lạc quan của nhiều CTCK về ngành dầu khí, CTCK FPTS đưa ra một quan điểm hoàn toàn trái ngược rằng giá dầu thế giới kết thúc pha tăng giá. Tuy nhiên, giá dầu năm 2023 vẫn neo ở mức cao kỳ vọng là 92 USD/thùng. Tương tự giá khí cũng kỳ vọng giảm trong năm 2023 và neo ở vùng 5.51 USD/triệu BTU, giảm nhẹ 5.3% so với bình quân năm 2022. FPTS cho rằng các công ty sẽ phải tăng sản lượng đề bù đắp sự sụt giảm giá khí.

Các ngành hướng về xuất khẩu như cá tra và dệt may sẽ đối diện với sự sụt giảm của nhu cầu nhập khẩu của các nước lớn do tồn kho cao và tăng trưởng kinh tế chậm lại

6- VDSC- VỮNG TAY CHÈO

VDSC kỳ vọng VN-Index nằm trong khoảng 930-1270 điểm. Thanh khoản thị trường ở mức bình quân 13-16 nghìn tỷ đồng/phiên. VDSC tin rằng vùng P/E 9.x-11.x là điểm hỗ trợ tích cực cho những giai đoạn khó khăn và sẽ mang lại hiệu quả đầu tư vượt trội so với việc gửi tiết kiệm trong tương lai.

VDSC cho rằng, những gì tiêu cực nhất trong năm 2022 đã được TTCK chiết khấu phần lớn.

Năm 2023, VDSC cho rằng chính sách tiền tệ sẽ nới lỏng đôi chút, một cách có kiểm soát. Quan điểm của VDSC cho rằng, NHNN sẽ KHÔNG TĂNG LÃI SUẤT ĐIỀU HÀNH TRONG NĂM 2023. ƯU TIÊN CỦA CHÍNH SÁCH TIỀN TỆ SẼ DỊCH CHUYỂN THEO HƯỚNG KIỀM GIỮ ĐÀ TĂNG LÃI SUẤT. Để làm điều này, NHNN sẽ nới lỏng mục tiêu lạm phát lên 4.5% và chính sách điều hành tỷ giá sẽ linh hoạt hơn.

Chính sách tài khoá sẽ hỗ trợ thêm cho chính sách tiền tệ bằng cách thực hiện gói hỗ trợ lãi suất 2% trị giá 40% nghìn tỷ đồng, giảm thuế VAT từ 10% xuống 8%, giảm thuế bảo vệ môi trường với xăng dầu để kiểm soát lạm phát. Đầu tư công sẽ được đẩy mạnh với mức chi tiêu 782 nghìn tỷu đồng, tăng 13.7% so với kế hoạch năm 2022.

Việc Trung Quốc mở cửa trở lại là câu chuyện lớn của năm 2023. Do đó, TTCK có thể hồi phục tốt hơn vào nửa cuối năm 2023.

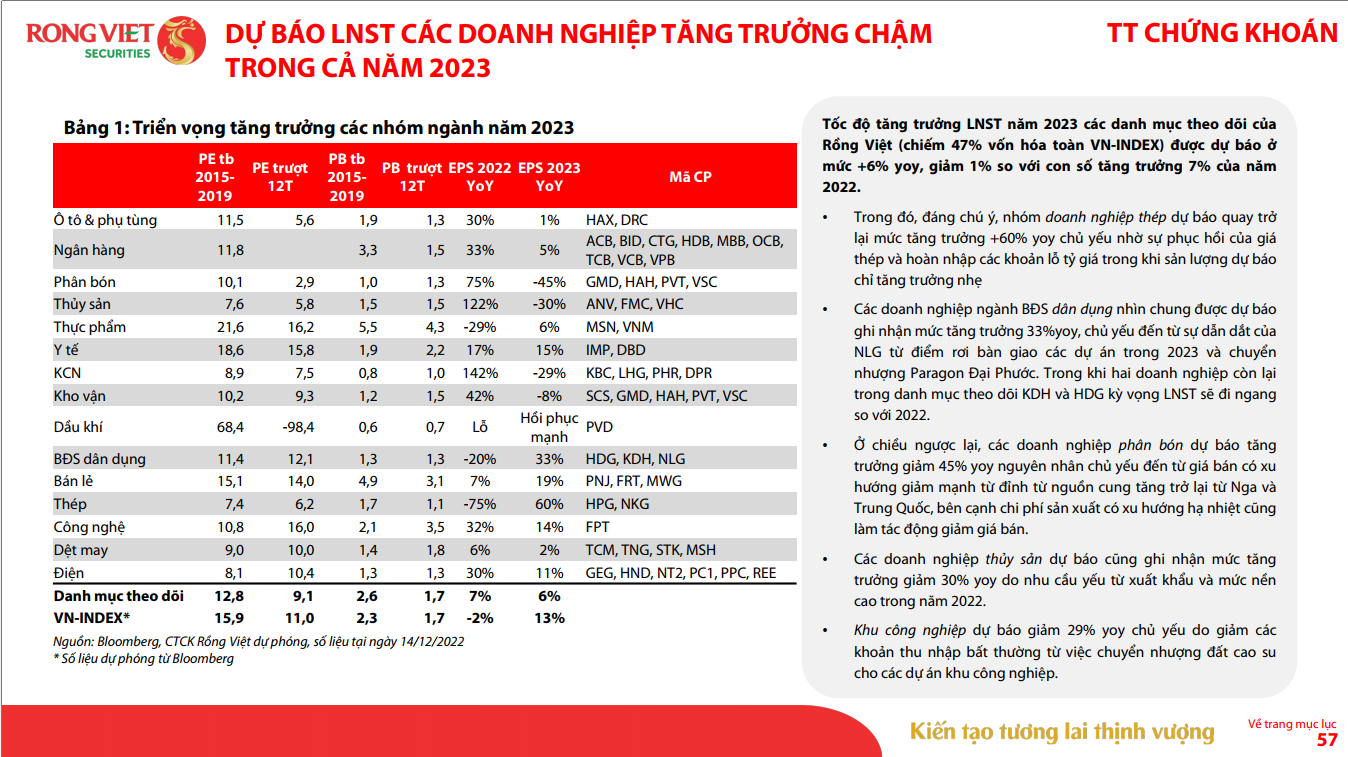

Stock Pick: Năm 2023, VDSC kỳ vọng tăng trưởng lợi nhuận sau thuế là 6%yoy, giảm 1% so với con số 7% của năm 2022. VDSC chọn các mã cổ phiếu theo từng chủ đề như: Dòng Tiền lớn, Trung QUốc mở cửa, đón đầu hồi phục.

Trái ngược với VNdirect, VDSC kỳ vọng ngành thép sẽ có tốc độ tăng trưởng lợi nhuận nhanh nhất +60%. Có vẽ cũng trái ngược với FPTS, VDSC cho rằng ngành bất động sản dân dụng cũng có mức tăng trưởng lợi nhuận khá tốt trong năm 2023, với +33% yoy. Công nghệ và bán lẻ vẫn duy trì mức tăng trưởng lợi nhuận từ 14%-19%. Dầu khí được kỳ vọng hồi phục.

6. MBS

MBS đưa ra kịch bản cơ sở VN-Index dao động từ 900-1180 điểm. Trong trường hợp khủng hoảng, VN-Index dao động từ 780-1080 điểm.

Pick stock: Danh mục cổ phiếu của MBS như sau

Ngoài ra có một số công ty chứng khoán nhỏ hoặc tổ chức độc lập khác như Shinhan Securities dự báo kịch bản cơ sở VN-Index nằm ở 900-1200 điểm. FIDT dư phóng kịch bản cơ sở VN-Index là 1,384 +/-10% vào cuối năm 2023.

Update lần 2: Trong kịch bản lạc quan, các CTCK dự phóng VN-Index có thể lên vùng 1250-1380. Tuy nhiên, có sư phân hoá mạnh trong các dự báo. Một vài CTCK vẫn lo ngại thị trường có thể thủng đáy cũ 880 điểm nếu FED tiếp tục diều hâu chính sách lãi suất.

update lần 3

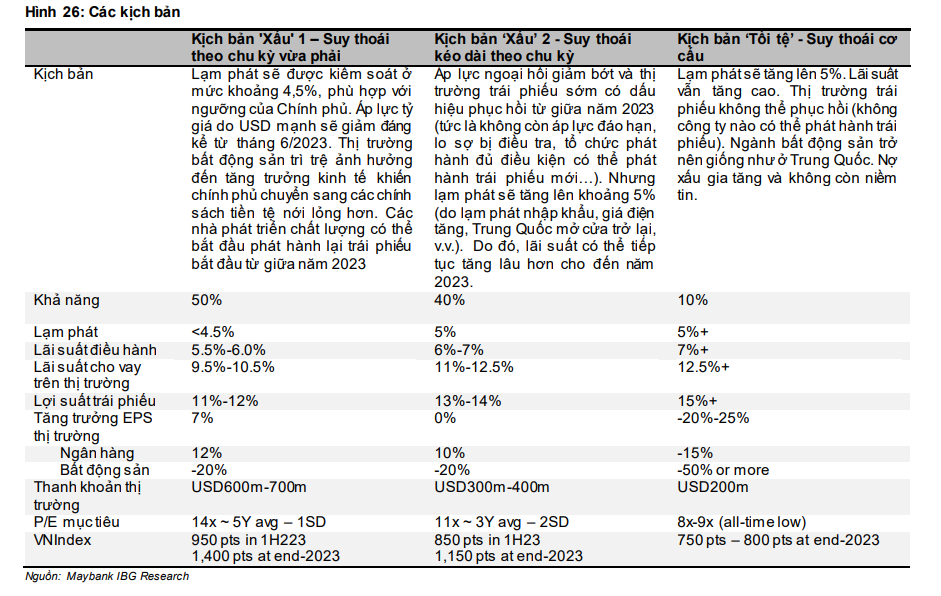

7. CTCK Kim Eng: TRỜI TỐI NHẤT TRƯỚC LÚC BÌNH MINH

CTCK Kim Eng đưa ra 3 kịch bản, trong đó kịch bản lạc quan nhất là VN-Index vẫn duy trì quanh ngưỡng 950 điểm trong nửa đầu năm 2023, và cuối năm 2023 mới đạt đến 1400 điểm. Theo kịch bản này, lạm phát được kiểm soát quanh ngưỡng 4.5% và các áp lực trên thị trường trái phiếu doanh nghiệp được giải toả, thậm chí quay trở lại từ giữa năm 2023. Ngân hàng nhà nước sẽ thực hiện nới lỏng từ nửa cuối năm để hỗ trợ phát triển kinh tế.

Trong các kịch bản khác, Kim Eng dự phóng du trì ở mức đáy 850 điểm cho nửa đầu năm 2023, và đạt đến 1150 vào nửa cuối năm. Thậm chí, trong trường hợp tiêu cực VN-Index chỉ nằm ở 750-800 điểm.

Tăng trưởng lợi nhuận các công ty niêm yết được kỳ vọng ở mức 7.1% trong kịch bản cơ sở. Các kịch bản bi quan có thể khiến tăng trưởng lợi nhuận không tăng trưởng, thậm chí -20%.

Bước sang năm 2023, Kimeng tin rằng áp lực tỷ giá đối với lãi suất sẽ giảm bớt và sẽ thoái lui vào giữa năm 2023 vì lãi suất FED dự đoán sẽ đạt đỉnh vào thời điểm đó. Dự báo từ nhiều nguồn khác nhau mà chúng tôi đã thu thập cho đến nay dự đoán rằng lạm phát của Việt Nam sẽ nằm trong tầm kiểm soát, dao động trong khoảng 3.8%-4.6%, nằm trong phạm vi kế hoạch của chính phủ (tức là 4.5%). Nhóm chuyên gia kinh tế của MSVN dự báo lạm phát của Việt Nam sẽ duy trì ở mức khoảng 4.3% vào năm 2023.

Phía KimEng ước tính tỷ lệ tham gia trái phiếu doanh nghiệp của người dân lên tới 64%, cao hơn nhiều so với nguồn thông tin mà Team NĐT CANSLIM thu thập là khoảng 33% mà thôi. Theo Kimeng, phải đến năm 2025 tình hình trái phiếu doanh nghiệp mới ổn định trở lại, tuy nhiên, có thể một số doanh nghiệp chất lượng sẽ quay trở lại thị trường từ giữa năm 2023.

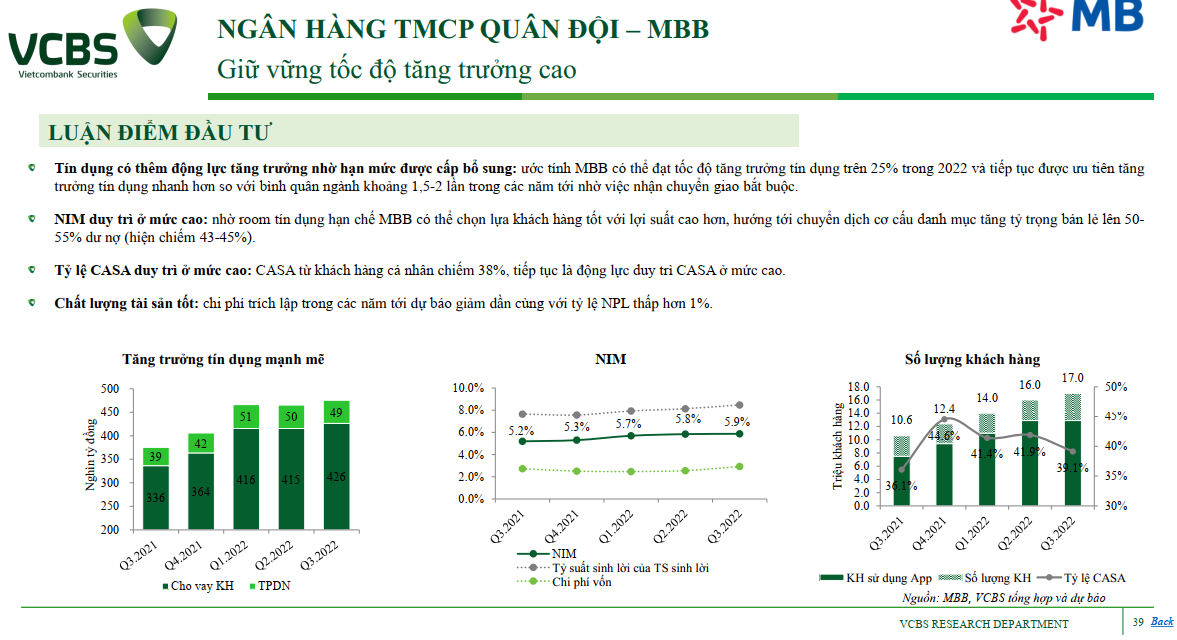

Pick stock: Kimeng thích các cổ phiếu ngân hàng định giá rẻ như TCB (+199%), MBB (+63%) hay VCB (+39%) và cổ phiếu dầu khí như PVD (+34%), ngoài ra có PVS hay GAS.

Pingback: TÂY NGHỈ LỄ, THANH KHOẢN YẾU KHI VNINDEX THỦNG MỐC 1,000 ĐIỂM. CTCK KỲ VỌNG GÌ CHO NĂM 2023? - Elibook.vn - Tri thức đầu tư

Pingback: THỊ TRƯỜNG PHÂN HOÁ CHỜ ĐỢI TIN TỨC VĨ MÔ MỚI TỪ MỸ VÀ MÙA LỢI NHUẬN QUÝ 4. - Elibook.vn - Tri thức đầu tư