Chưa có sản phẩm trong giỏ hàng.

TTCK Thế giới

Fitch dọa hạ xếp hạng tín nhiệm các ngân hàng, TTCK Mỹ tiếp tục giảm; S&P 500 lần đầu tiên thủng MA50 ngày kể từ tháng 3 năm 2023

Thị trường chứng khoán và một số ngành đã trải qua một ngày sụt giảm mạnh khác vào thứ Ba. Khối lượng giao dịch trái chiều nhau. Nhìn chung, hành động giá ngày hôm nay đã xác nhận cho quyết định của Nhật Báo IBD trong việc hạ triển vọng thị trường là hợp lý

Điều thú vị là phiên giao dịch thứ Ba không có tất cả các yếu tố của một đợt bán tháo hoảng loạn thực sự, điều cho thấy một đợt điều chỉnh thực sự đang đến – ít nhất là điều này vẫn chưa xảy ra.

Lý do khiến bên bán đạp Nasdaq composite, S&P 500 và Dow Jones Industrial Average giảm 1% đến 1.2% không khó để tìm ra.

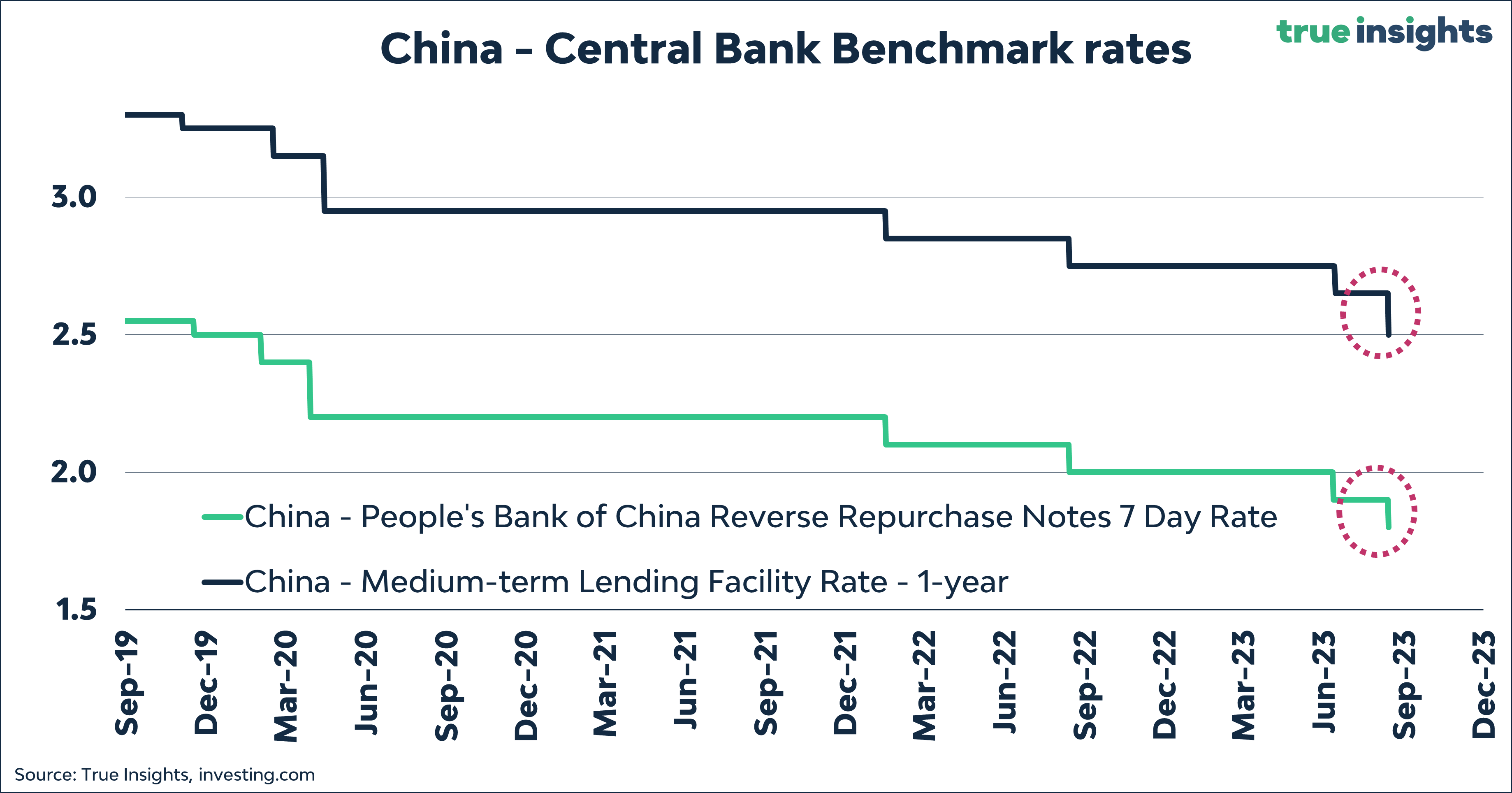

Chứng khoán Trung Quốc đã giảm sau khi Ngân hàng trung ương Trung Quốc công bố một đợt cắt giảm lãi suất mới với hy vọng hỗ trợ nền kinh tế. Sự phục hồi của sản xuất công nghiệp, xuất khẩu và chi tiêu của người tiêu dùng ở Trung Quốc cho đến nay đã khiến các nhà kinh tế thất vọng.

Diễn biến thị trường chứng khoán hôm nay: Fitch dọa hạ xếp hạng tín nhiệm đối với một số ngân hàng

Diễn biến thị trường chứng khoán hôm nay: Fitch dọa hạ xếp hạng tín nhiệm đối với một số ngân hàng

Trong khi đó, các ngân hàng ở Mỹ đỏ lửa khi có thông tin rằng, cơ quan xếp hạng trái phiếu Fitch, đang xem xét hạ xếp hạng tín nhiệm trái phiếu tới 70 ngân hàng trong phạm vi nghiên cứu của họ.

Cổ phiếu của BofA đã giảm 3.2% xuống 29.94, mức thấp nhất trong gần bốn tuần. Cổ phiếu cũng đã giảm xuống đường MA 50 ngày lần đầu tiên kể từ đầu tháng Bảy.

Nhà phân tích Chris Wolfe nói với CNBC rằng, nếu ngành ngân hàng bị hạ xếp hạng tín nhiệm, thì sẽ có hành động đánh giá xếp hạng tín nhiệm ở các ngân hàng lớn, bao gồm các ông lớn như Bank of America (BAC) và JP Morgan Chase (JPM)

Các chỉ số cổ phiếu vốn hóa nhỏ có một ngày khó khăn hơn trên Phố Wall. Russell 2000 giảm 1.3% xuống 1895. Nó không tìm thấy hỗ trợ ở đường MA 50 ngày vốn đang dốc lên tại 1911. Mức tăng của chỉ số này đã giảm xuống còn 7.6% trong năm nay.

Những chỉ số chứng khoán kém nhất

Trong khi đó, quỹ ETF SPDR S&P Mid Cap 400 (MDY) đã giảm gần 1.4%, là phiên thứ năm giảm trong sáu phiên. Quỹ ETFnày gần như trả lại tất cả lợi nhuận kể từ đầu quý ba.

Chú ý trên biểu đồ ngày, cổ phiếu MDY đã vượt qua điểm mua 476.20 mẫu hình Chiếc Cốc Tay Cầm vào ngày 30 tháng 6. Mức tăng 5% đã giảm xuống gần bằng không. Midcap 400 đang cho thấy là một chỉ báo tốt cho cổ phiếu tăng trưởng.

Thế còn ai khác hoạt động kém cỏi trong ngày thứ ba? Chỉ số DJTA giảm hơn 1.7%. Nó đã thủng EMA 21 ngày. Nghiên cứu của Nhật Báo IBD đã phát hiện ra rằng, trong một xu hướng tăng khỏe, cả cổ phiếu tăng trưởng và các chỉ số chính đều có xu hướng giữ cao hơn EMA 21 ngày, và tìm thấy hỗ trợ tại đường trung bình di động này trong các đợt điều chỉnh nhẹ.

Nhìn chung, thị trường chứng khoán đang cho thấy dấu hiệu của sự suy yếu và các nhà đầu tư nên thận trọng.

Khối lượng trái chiều

Khối lượng tăng hơn 5% trên sàn Nasdaq so với ngày thứ hai, lên mức 4.47 tỷ cổ phiếu. Trong khi đó, khối lượng trên sàn NYSE lại giảm nhẹ.

Việc Nasdaq giảm với khối lượng lớn hơn tạo ra ngày phân phối thứ 8 cho chỉ số này. Lần cuối cùng chúng tôi thấy có nhiều ngày phân phối, tứ sự bán ra của các nhà đầu tư tổ chức như vậy là vào cuối tháng 9 năm 2022, khi Nasdaq có tới 9 ngày phân phối.

Bên cạnh ngày stalling day ngày 19 tháng 7, theo đó Nasdaq tăng 4 điểm nhưng kết phiên nằm ở nửa dưới khung giá ngày hôm đó, ngày phân phối 20 tháng 7 giảm 2.1%, ngày phân phối 2 tháng 8 giảm 2.2%, ngày phân phối 9 tháng 8 giảm 1.2%, và ngày thứ ba hôm nay giảm 1.1%. Đây là những ngày phân phối mạnh.

Hãy cẩn trọng vào tháng 9 năm 2022, Nasdaq giảm hơn 5% vì các báo cáo lạm phát cao. Đó là những ngày từ 21-23 tháng 9 năm 2022, chỉ số Nasdaq giảm từ 1.4%-1.8%.

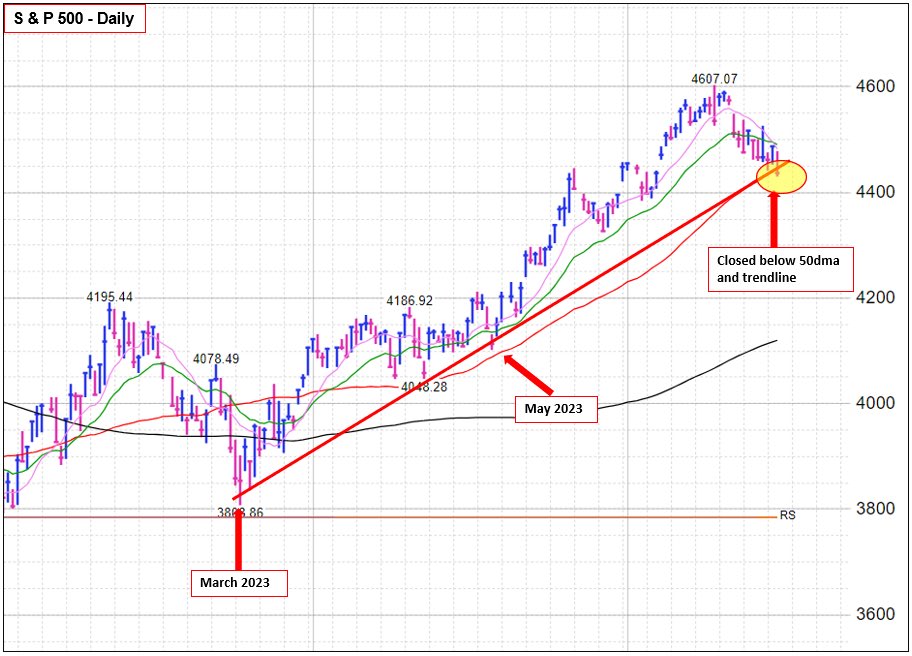

Quan sát chỉ số SP500 vào ngày thứ ba, lần đầu tiên thủng MA50 này kể từ ngày 28 tháng 3 năm 2023. Tại mức 4,437 điểm, chỉ số SP 500 nằm thấp hơn 0.2% so với MA50 ngày, hiện ở mức 4,446 điểm.

Về mặt kỹ thuật, việc chỉ số chứng khoán thủng MA50 ngày là điều kém hấp dẫn cho thấy khả năng tiếp tục đi xuống.

Nhật báo IBD vẫn giữ triển vọng thị trường ở mức đèn vàng, tức “Uptrend Under Pressure”, và giữ tỷ trọng cổ phiếu ở 60%-80%.

Các cổ phiếu bán lẻ hoạt động vượt trội

Doanh số bán lẻ tháng 7 của Mỹ tốt hơn mong đợi đã thúc đẩy cổ phiếu của một số nhà bán lẻ tăng giá. Một số cổ phiếu được chú thích trong Market Pulse . Các công ty xây dựng nhà cũng lấy lại sự giảm điểm vào thứ Ba. Xét theo nhóm, những cổ phiếu này tăng 0.6%, ngay cả khi lợi suất trái phiếu chính phủ kỳ hạn 10 năm của Hoa Kỳ tăng 3 điểm cơ bản lên 4.22%. Berkshire Hathaway (BRKB) của Warren Buffett tiết lộ rằng họ hiện sở hữu cổ phần của một số công ty xây dựng nhà.

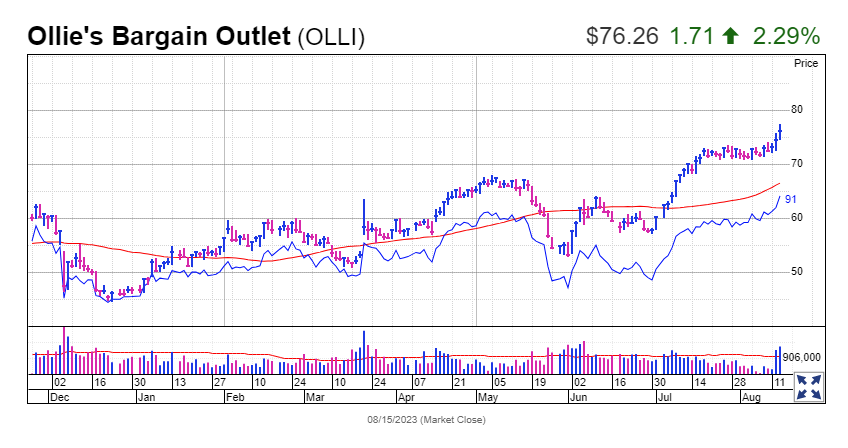

Ollie’s Bargain Outlet (OLLI), được giới thiệu trong chương trình IBD Live hôm thứ Ba, đã thể hiện sức mạnh vượt trội. Cổ phiếu tăng 2.3% với doanh thu gấp đôi bình thường. Cổ phiếu đã tăng 19% kể từ khi vượt qua điểm mua sớm từ breakout đường xu hướng. Cổ phiếu cũng đã thoát khỏi vùng mua hợp lý 5% từ điểm mua hợp lý là 68.16.

Chuỗi bán lẻ chiết khấu cao (deep-discount retail chain), mang đến trải nghiệm săn tìm kho báu cho người mua sắm, đã có sự thay đổi về lợi nhuận. Thu nhập giảm 58% trong quý kết thúc vào tháng 7 năm 2022, sau đó tăng 9%, 22% và 145% trong ba quý tiếp theo. Doanh thu cũng tăng tốc, từ mức tăng trưởng 9% trong quý 2 và quý 3 của năm tài chính gần nhất lên mức tăng 10% và 13% so với cùng kỳ năm trước.

Thị trường chứng khoán sẽ nhận được kết quả báo cáo lợi nhuận quý 2 từ một số nhà bán lẻ khác vào cuối tuần này, chẳng hạn như TJX Cos. (TJX) và Target (TGT) vào thứ Tư.

Bình luận của admin

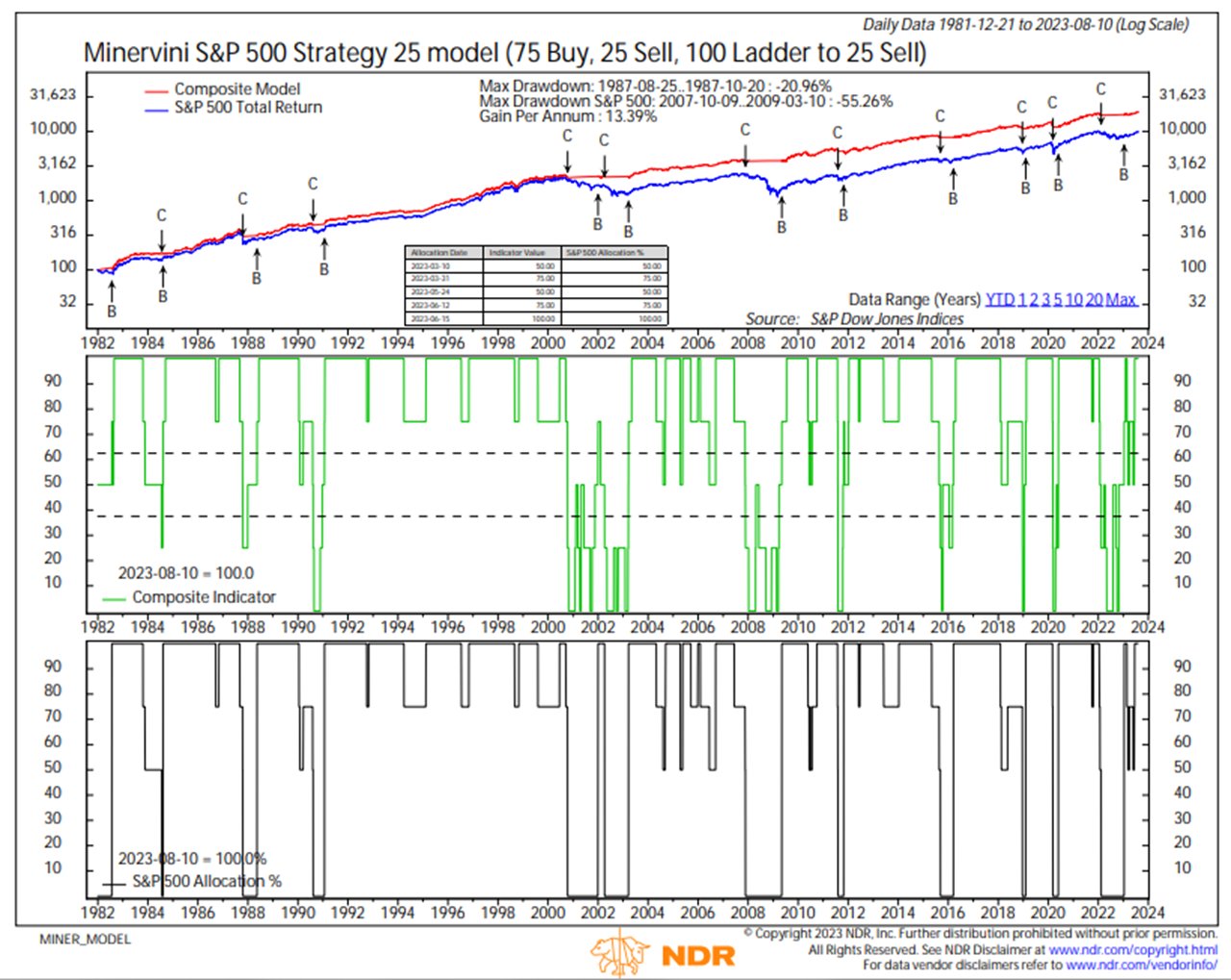

Trên twitter, phù thủy Mark Minervini nhận định vào này 15/8/2023 như sau:

Trích đoạn tóm tắt buổi sáng của tôi:

Thị trường vẫn chịu áp lực điều chỉnh với hành động phân phối chiếm ưu thế so với các phiên tăng giá với khối lượng thấp. Một đợt phục hồi do bị bán quá mức có thể xảy ra vì cả Nasdaq và S&P 500 đều dao động quanh đường MA50 ngày, tuy nhiên, có vẻ như chúng ta sẽ cần thêm thời gian (và có thể là pullback sâu hơn) vì có rất ít cổ phiếu đang ở trong điểm mua hợp lý, dựa trên tiêu chí của chúng tôi.

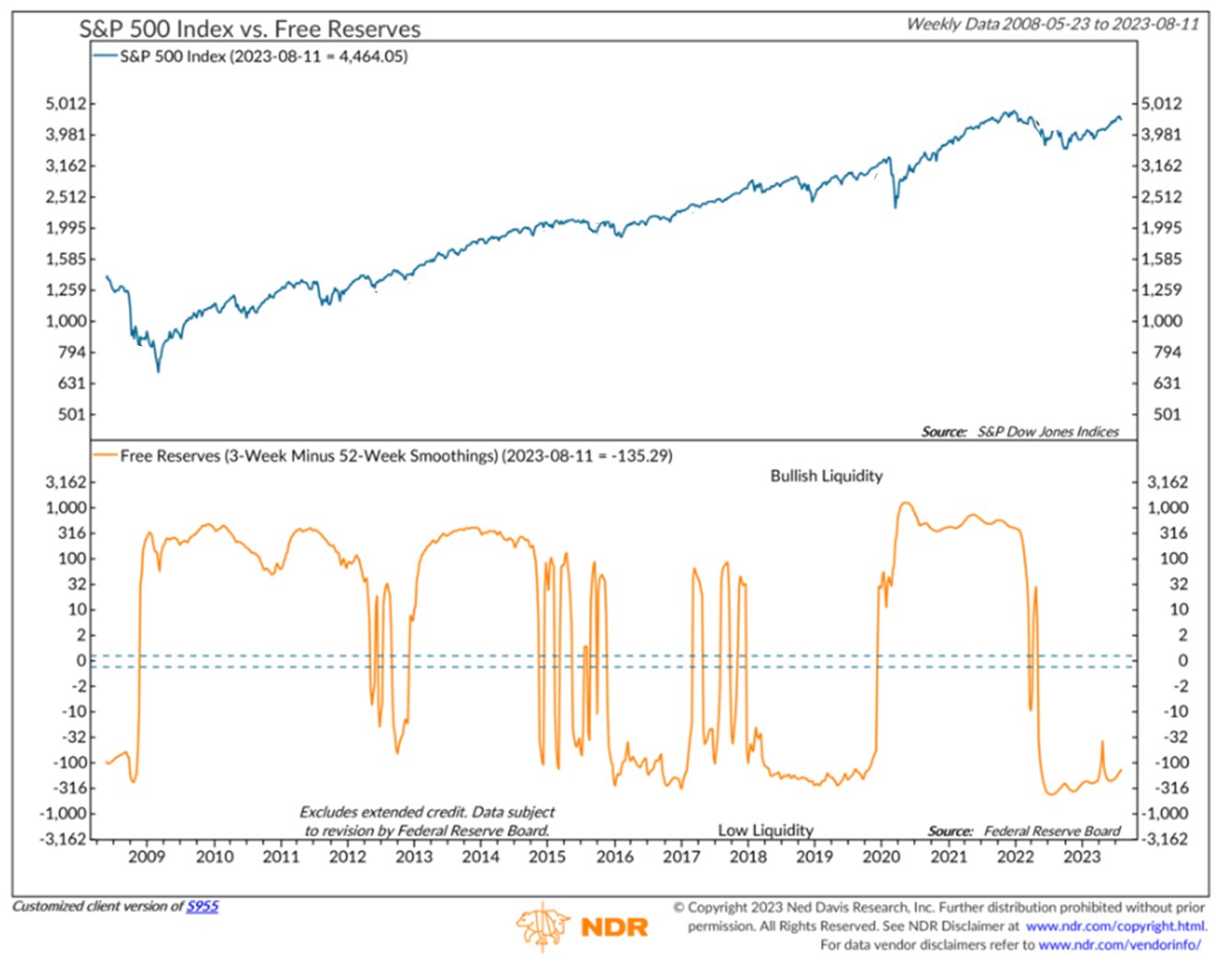

Lợi suất kỳ hạn 10 năm trái phiếu chính phủ Mỹ đã tăng lên mức cao nhất từ đầu năm đến nay là 4.19% trong khi lãi suất ngắn hạn tiếp tục duy trì và giữ cho đường cong lợi suất đảo ngược. Đây chỉ là một trong số những cơn gió ngược ngắn hạn mà thị trường đang phải đối mặt.Các thị trường rủi ro như cổ phiếu và trái phiếu doanh nghiệp yêu thích thanh khoản (dòng tiền) dồi dào, như chúng ta đã thấy trong thời kỳ đại dịch, nhưng đang yếu đi khi thanh khoản (dòng tiền) sụt giảm. Khi dự trữ tại FED trong 4 tuần đã tăng hơn 62 tỷ đô la, lợi nhuận chứng khoán đã bùng nổ với tốc độ 31% hàng năm. Ngược lại, khi dự trữ tại FED giảm hơn 38 tỷ đô la, chứng khoán đã gặp khó khăn.Kể từ khi Fed bắt đầu QT vào tháng 6 năm ngoái, các khoản chứng khoán nắm giữ của Fed đã giảm hơn 900 tỷ đô la xuống chỉ còn dưới 7.6 nghìn tỷ đô la. Quá trình giảm bảng cân đối kế toán này đã bị gián đoạn một cách thô bạo vào tháng 3, khi Fed buộc phải bổ sung khoảng 400 tỷ đô la thanh khoản. Sau sự gia tăng thanh khoản đó, Fed tiếp tục rút thanh khoản khỏi thị trường trái phiếu và thu hẹp dự trữ ngân hàng.Tín hiệu mua $SPY vào ngày 13 tháng 1 năm 2023 của chúng tôi vẫn còn nguyên vẹn, nhưng chỉ số chứng khoán ngắn hạn của chúng tôi đã giảm xuống mức thận trọng vào ngày 27/7/23 @ 3 giờ chiều/ET và vẫn chưa được cải thiện.

Đồ thị giá của SP500 đã thủng cả MA50 ngày và đường trendline, khả năng tiếp tục giảm

Việc PBoC giảm lãi suất không tạo ra tín hiệu tích cực khi số liệu sản xuất, tiêu dùng gần đây đều cho thấy sự suy yếu. Trung Quốc đang chìm sâu vào suy thoái