Chưa có sản phẩm trong giỏ hàng.

TTCK Thế giới

Chứng khoán Mỹ đã quay đầu giảm sau khi tăng điểm đầu phiên, do áp lực tiêu cực từ các cổ phiếu tài chính và bán lẻ. Tiêu điểm hội nghị Jackson Hole

Thị trường chứng khoán đã giảm sau khi tăng điểm đầu phiên hôm nay, đây là ngày thứ ba của đợt nỗ lực phục hồi đối với chỉ số Nasdaq composite và S&P 500.

Chỉ số công nghiệp Dow Jones giảm 0.5%. JPMorgan (JPM) là nguyên nhân gây tác động xấu đến chỉ số của 30 cổ phiếu blue-chip, khi giảm 2.1%. Cổ phiếu JPM đóng cửa dưới mức đáy thấp nhất của thứ Sáu và hiện đang nằm dưới đường trung bình MA 50 ngày.

S&P 500 cũng đóng cửa rời xa đỉnh cao nhất ngày sau khi cố gắng lấy lại mốc 4,400. Các cổ phiếu tài chính như Charles Schwab (SCHW), Regions Financial (RF), Zions Bancorp (ZION), KeyCorp (KEY) và Comerica (CMA) là một trong những cổ phiếu giảm giá nhất, với mức giảm hơn 4%.

Comerica và KeyCorp nằm trong nhóm năm ngân hàng bị S&P hạ xếp hạng tín nhiệm vào cuối thứ Hai. Việc hạ cấp này diễn ra sau khi Moody’s gần đây đã hạ cấp chính của mình đối với một loạt các nhà cho vay.

Chỉ số ETF ngành Tài chính Select Sector SPDR (XLF) là một trong những chỉ số ETF ngành S&P 500 có hiệu suất kém nhất, giảm 0.9%. ETF này nằm dưới tất cả các đường trung bình động quan trọng của nó.

Chỉ số Nasdaq đã cố gắng duy trì đà tăng sau khi bật tăng từ mức đáy thấp nhất trong ngày hôm thứ Hai. Chỉ số này đã vượt lên trên đường trung bình động 10 ngày vào đầu phiên giao dịch, nhưng sau đó đã giảm xuống và đóng cửa gần mức đáy thấp nhất ngày. Nasdaq vẫn đang trong xu hướng giảm và đang giao dịch dưới các đường trung bình động 10 ngày, 21 ngày và 50 ngày

Chỉ số Nasdaq đã cố gắng duy trì đà tăng sau khi bật tăng từ mức đáy thấp nhất trong ngày hôm thứ Hai. Chỉ số này đã vượt lên trên đường trung bình động 10 ngày vào đầu phiên giao dịch, nhưng sau đó đã giảm xuống và đóng cửa gần mức đáy thấp nhất ngày. Nasdaq vẫn đang trong xu hướng giảm và đang giao dịch dưới các đường trung bình động 10 ngày, 21 ngày và 50 ngày

Cổ phiếu giảm giá chiếm ưu thế hơn cổ phiếu tăng giá trên cả hai sàn giao dịch.

Lợi suất trái phiếu tăng và đồng USD mạnh lên đã gây áp lực lên thị trường chứng khoán. Lợi suất trái phiếu kỳ hạn 10 năm không biến động nhiều vào thứ Ba, chỉ giảm 1 điểm cơ bản xuống 4.33%. Tuy nhiên, mức này vẫn ở mức cao nhất kể từ năm 2007. Trong khi đó, quỹ Invesco DB U.S. Dollar Index Bullish Fund (UUP) đã tăng trong phiên thứ 10 trong 12 phiên giao dịch.

Lãi suất đã tăng lên, có thể là do lạm phát dai dẳng và khả năng Cục Dự trữ Liên bang có thể tiếp tục tăng lãi suất để làm chậm nền kinh tế. Hiện tại, các nhà giao dịch kỳ vọng Fed sẽ không thay đổi lãi suất tại cuộc họp tháng 9. Tuy nhiên, khả năng tăng lãi suất 25 điểm cơ bản (0.25%) nữa tại cuộc họp tháng 11 đã tăng lên 39.9% từ 27.8% cách đây một tháng.

Cổ phiếu dẫn dắt Nvidia và Nasdaq

Nvidia (NVDA) đã đảo chiều giảm sau khi tăng 2.6% khi mở cửa. Mọi ánh mắt sẽ đổ dồn về Nvidia khi công ty sản xuất chip hàng đầu này công bố kết quả kinh doanh quý 2 vào thứ tư sau khi thị trường đóng cửa. Sau bốn quý liên tiếp lợi nhuận giảm, lợi nhuận điều chỉnh dự kiến sẽ tăng lên 3.04 USD/cổ phiếu, với doanh thu tăng 65% lên 11.04 tỷ USD. Không còn nghi ngờ gì nữa, đây là một báo cáo thu nhập có thể khiến Nasdaq biến động mạnh, theo một cách nào đó.

Nasdaq đã phục hồi từ đáy thấp nhất trong ngày hôm thứ Sáu và có mức tăng mạnh vào thứ Hai. Tuy nhiên, thị trường chứng khoán vẫn đang trong xu hướng giảm, khiến các giao dịch mua mới trở nên rủi ro. Hãy quét qua các màn hình tăng trưởng của Nhật Báo IBD như MarketSmith Growth 250 và IBD 50 và tìm các cổ phiếu đã thực hiện tốt việc né tránh đà bán tháo.

Lời khuyên của Nhật Báo IBD là nên có tỷ trọng cổ phiếu khoảng 20%-40%, mặc dù danh sách các cổ phiếu có thể mua đã thu hẹp đáng kể do nhiều cổ phiếu dẫn dắt trước đây đã nằm dưới đường MA 10 tuần.

Tuy nhiên, một số cổ phiếu – như công ty môi giới của Brazil XP (XP) và trang web đánh giá mua sắm Yelp (YELP) – đang tìm thấy hỗ trợ tại các đường MA 10 tuần lần đầu tiên sau khi có điểm breakout.

Trong lĩnh vực dầu khí, các cổ phiếu cần theo dõi bao gồm Oceaneering (OII), Tidewater (TDW) và Noble (NE). Chúng tiếp tục thể hiện sức mạnh và hỗ trợ sau những điểm breakout gần đây.

Và đừng quên về hai trong số bảy cổ phiếu tuyệt vời – cha mẹ của Google Alphabet (GOOGL) và Amazon.com (AMZN) – vẫn đang giữ vững hỗ trợ trên đường xu hướng 10 tuần của họ.

Cổ phiếu bán lẻ bị bán mạnh

Một đợt bán tháo cổ phiếu của Dick’s Sporting Goods (DKS) đã phủ bóng đen lên lĩnh vực bán lẻ, với tám nhóm con trong ngành này nằm trong số 10 cổ phiếu có hiệu suất kém nhất trong ngày.

Cổ phiếu DKS giảm 24% sau khi lợi nhuận điều chỉnh là 2.82 USD/cổ phiếu thấp hơn nhiều so với dự báo đồng thuận chung (consensus) là 3.81 USD/cổ phiếu. Dick’s cho rằng nguyên nhân là do gia tăng trộm cắp có tổ chức, nhưng công ty cũng cho biết họ phải giảm giá hàng hóa ngoài trời để giải phóng hàng tồn kho. Trong khi một số nhà bán lẻ đã đạt được tiến bộ đáng kể trong việc giảm mức tồn kho, thì hàng tồn kho của Dick’s chỉ giảm 5% trong quý.

Best Buy (BBY) giảm gần 6% trước báo cáo thu nhập của công ty vào tuần tới. Sự yếu kém của BBY đã tác động đến nhóm hàng điện tử tiêu dùng, giảm khoảng 5%.

Nhóm cửa hàng bách hóa giảm gần 4%, do bị ảnh hưởng bởi đợt bán tháo cổ phiếu của Macy’s (M).

Các nhà bán tháo cũng đã tác động đến Ulta Beauty (ULTA) trước báo cáo thu nhập của công ty vào thứ Năm sau khi thị trường đóng cửa.

Hội Nghị Jackson Hole năm nay có “bão tố” như năm 2022

Chủ tịch Fed – Jay Powell sẽ có bài phát biểu quan trọng tại Hội nghị Jackson Hole vào ngày 25 tháng 8. Đây là một thời điểm quan trọng đối với nền kinh tế và chính sách tiền tệ, và theo quan điểm của nhà kinh tế học Mohamed El-Erian (phe diều hâu) đăng tải trên tạp chí Financial Times, Powell có thể chọn một trong ba cách tiếp cận:

- Đưa ra thông điệp rõ ràng về các chính sách tiền tệ sắp tới. Đây là cách tiếp cận mà Powell đã sử dụng trong bài phát biểu năm ngoái, khi ông cảnh báo rằng việc thắt chặt chính sách tiền tệ sẽ gây đau đớn cho nền kinh tế, nhưng cần thiết để giảm lạm phát.

- Đào sâu vào các vấn đề chính sách tiền tệ dài hạn. Fed đang xem xét cách điều chỉnh khuôn khổ chính sách tiền tệ của mình để phù hợp với những thay đổi trong nền kinh tế và thị trường tài chính. Powell có thể sử dụng bài phát biểu của mình để thảo luận về những vấn đề này. Ví dụ, FED có thay đổi mục tiêu lạm phát dài hạn 2% lên 3% hay không?

- Giới hạn bản thân vào một câu hỏi kinh tế cụ thể và không có hàm ý chính sách tiền tệ ngay lập tức. Đây có thể là cách tiếp cận an toàn nhất cho Powell, đặc biệt là sau khi ông đã gặp phải một số thách thức trong việc truyền đạt thông tin về chính sách tiền tệ.

Powell có rất nhiều chủ đề để lựa chọn cho bài phát biểu của mình. Ông có thể thảo luận về lạm phát, tăng trưởng kinh tế, chính sách tiền tệ hoặc bất kỳ vấn đề kinh tế nào khác mà ông cho là quan trọng. Cuối cùng, cách tiếp cận nào mà ông chọn sẽ phụ thuộc vào một số yếu tố, bao gồm tình hình kinh tế hiện tại, những rủi ro mà ông thấy và cách ông muốn truyền đạt thông tin đến công chúng.

Nếu tôi được tư vấn cho Powell, tôi sẽ đề nghị ông sử dụng cách tiếp cận thứ ba– El-Erian nói. Đây là cách tiếp cận an toàn nhất và cho phép Powell tập trung vào một vấn đề cụ thể mà ông có thể hiểu rõ. Nó cũng sẽ cho phép ông tránh đưa ra bất kỳ tuyên bố nào có thể gây hiểu lầm hoặc gây ra phản ứng thị trường tiêu cực.

Bình Luận của Admin

Có vẻ như Powell sẽ chọn phương án an toàn tại hội nghị Jackson Hole năm nay, sau bão tố từ hội nghị này vào tháng 8 năm ngoái đối với thị trường tài chính toàn cầu. Admin kỳ vọng đây là kịch bản dễ xảy ra nhất.

Về thị trường chứng khoán, trên Twitter, phù thủy Mark Ritchie II bình luận như sau:

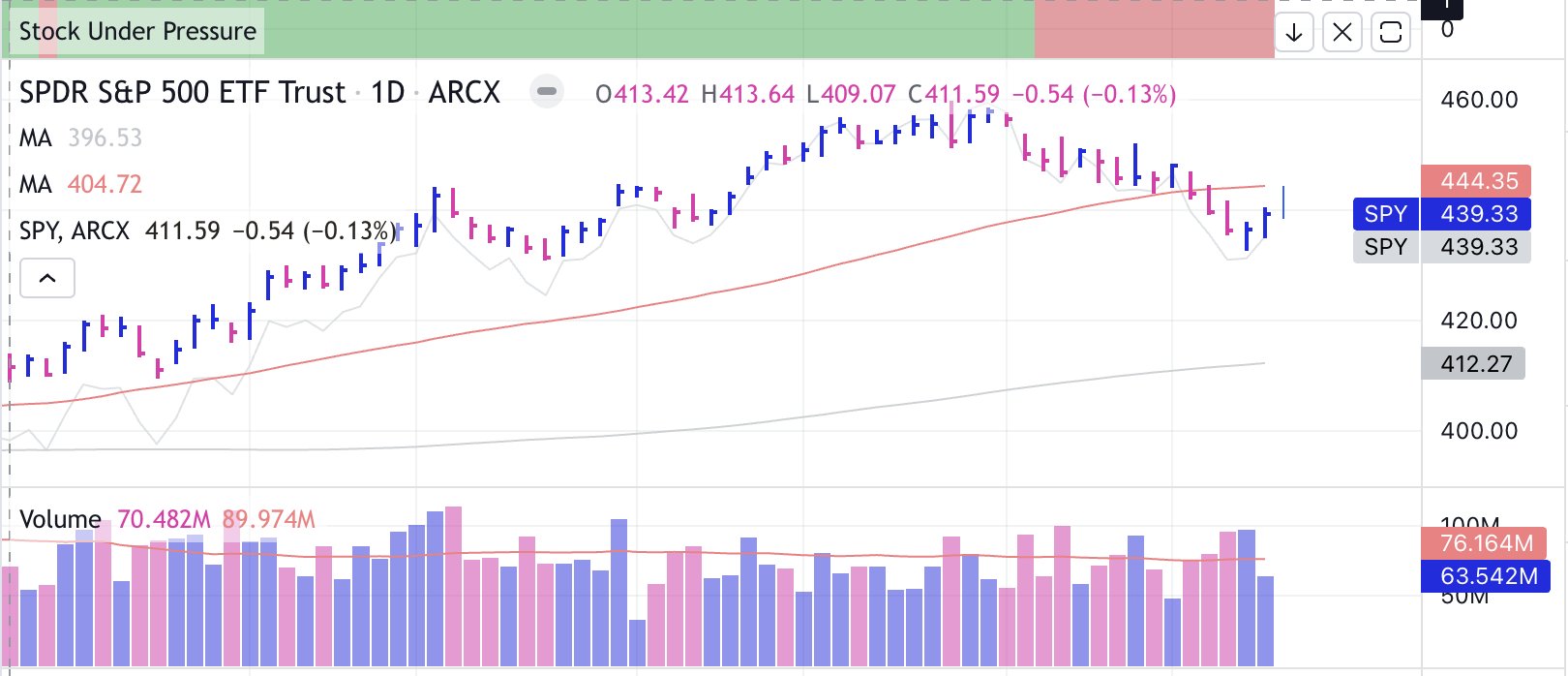

Dựa trên việc thị trường chứng khoán đóng cửa mạnh mẽ vào cuối ngày hôm qua, tôi cho rằng thị trường có khả năng cao quay trở lại đường trung bình động 50 ngày. Tuần này có thể là một tuần biến động do có báo cáo thu nhập của $NVDA và cuộc họp của Jackson Hole, nhưng tiến hành tích lũy cho phe bò sẽ được hoan nghênh vào thời điểm này.

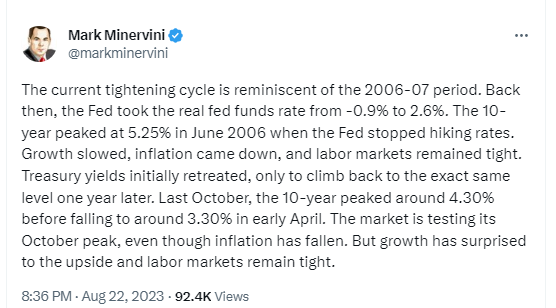

Trong khi đó, phù thủy Mark Minervini lo ngại về việc lợi suất trái phiếu chính phủ tăng làm tổn thương thị trường chứng khoán. Có vẻ như Mark đang nghĩ tới kịch bản lãi suất sẽ còn tăng kéo dài như hồi 2006-2007

Chu kỳ thắt chặt hiện tại gợi nhớ đến giai đoạn 2006-07. Khi đó, Fed đã nâng lãi suất thực của Fed từ -0.9% lên 2.6%. Lợi suất trái phiếu kho bạc kỳ hạn 10 năm đạt đỉnh 5.25% vào tháng 6 năm 2006 khi Fed ngừng tăng lãi suất. Tăng trưởng chậm lại, lạm phát giảm và thị trường lao động vẫn thắt chặt. Lợi suất trái phiếu kho bạc ban đầu giảm, chỉ để tăng trở lại mức chính xác như nhau một năm sau đó. Vào tháng 10 năm ngoái (2022), lợi suất trái phiếu kho bạc kỳ hạn 10 năm đạt đỉnh khoảng 4.30% trước khi giảm xuống khoảng 3,.0% vào đầu tháng 4. Thị trường đang kiểm tra mức đỉnh của tháng 10, ngay cả khi lạm phát đã giảm. Nhưng tăng trưởng kinh tế đã gây bất ngờ theo chiều hướng tích cực và thị trường lao động vẫn thắt chặt.

Những Bậc Thầy Đầu Tư Theo Đà Tăng Trưởng (Mark Minervini, David Ryan, Dan Zanger, Ritchie II)