Chưa có sản phẩm trong giỏ hàng.

Nhà Đầu Tư Thành Công

ConocoPhillips chứng minh lý do tại sao “gap down” không phải lúc nào cũng xấu. Trường hợp NTL năm 2020

Trong một thị trường gấu như năm 2022, ai có thể dễ dàng bỏ qua diễn biến thị trường? Nhưng thị trường chứng khoán luôn là một con vật đối lập. Đó là lý do tại sao ngay cả trong những đợt giảm giá mạnh – bao gồm cả những gap down (khoảng trống giảm giá) – bạn vẫn có thể hiểu được các nhà đầu tư tổ chức đang làm gì với những siêu cổ phiếu trong tương lai.

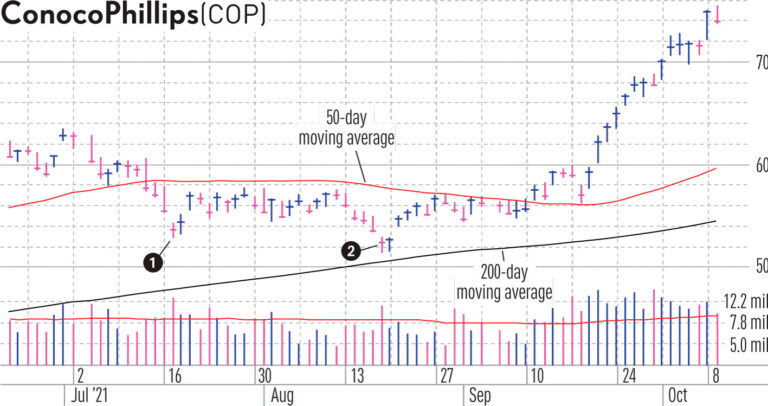

Hãy phân tích “hành động tiêu cực” của cổ phiếu dẫn dắt ConocoPhillips (COP) khi nó bị giáng một đòn mạnh trong đợt giảm giá 7 tuần vào mùa hè năm 2021. Biểu đồ ngày cho thấy lý do tại sao các khoảng trống giảm giá không phải lúc nào cũng xấu.

Gap Down (Khoảng Trống Giảm Giá): một vài kiến thức cơ bản

Đầu tiên, khoảng trống giảm giá là gì? Nó xuất hiện khi một cổ phiếu giảm giá mạnh đến mức giá cao nhất trong một ngày nằm dưới giá thấp nhất trong phiên trước đó. COP đã làm chính xác điều đó vào ngày 19 tháng 7 năm 2021, giảm 3.2% với khối lượng giao dịch cao (điểm đánh dấu số 1). Mức đỉnh cao nhất của ngày đó là 54.30 thấp hơn nhiều so với mức đáy thấp nhất của phiên trước là 55.31. Như vậy khoảng trống giảm 1.01 điểm.

Hành động giảm giá của ConocoPhillips

Đúng là hành động giảm giá, nhưng nó cũng là hành động bình thường, vì nhà thám hiểm dầu và khí đốt mới bắt đầu tạo ra phần bên trái của một nền giá mới. Một khoảng trống giảm giá khác đã diễn ra vào ngày 16 tháng 8 với mức giảm 2.1% và ba phiên sau đó là một phiên giảm 2% vào ngày 19 tháng 8 (điểm đánh dấu số 2).

Tuy nhiên, có điều gì đó thú vị đã xảy ra vào các phiên ngày 19 tháng 7 và ngày 19 tháng 8 giảm giá.

- Cổ phiếu đóng cửa ở nửa trên của biên độ giá của ngày giao dịch. Dịch vụ phân tích mẫu hình trên MarketSmith lưu ý rằng giá đóng cửa của cổ phiếu nằm ở vị trí 59% và 66% chiều cao biên độ giá. Nếu giá đóng cửa năm cao hơn 50% biên độ giao dịch cho thấy hành động tăng giá. Tại sao? Một số nhà quản lý quỹ đã xem khoảng trống giảm giá là cơ hội để mua cổ phiếu với giá thấp hơn.Hành động mua của họ đã ngăn chặn việc giảm giá trở nên tồi tệ hơn.

- Cũng lưu ý cách ConocoPhillips không chịu giảm xuống dưới đường trung bình động MA200 ngày dài hạn của nó, một mức kỹ thuật quan trọng. Các định chế tài chính lớn ưa thích tìm kiếm cơ hội nắm giữ cổ phiếu khi nó đang giao dịch ở hoặc gần mức MA 200 ngày, hoặc khoảng 10 tháng giao dịch.

ConocoPhillips đã chạm đáy sau khi giảm nhẹ 19% từ đỉnh cao nhất đến đáy thấp nhất của nền giá. Cổ phiếu đã hoàn thành Chiếc Cốc Không Tay Cầm trong 11 tuần. Vào ngày 23 tháng 9, giá cổ phiếu vượt qua điểm mua 63.57 và không bao giờ quay trở lại

Cổ phiếu đã ghi nhận bảy phiên tăng liên tiếp, mỗi phiên với khối lượng giao dịch cao hơn mức trung bình trong giai đoạn bứt phá. Các quỹ đầu tư về cơ bản đang lao vào tích lũy cổ phiếu này. Đến ngày 25 tháng 10, COP đã tăng 22%. Đó là một sự thay đổi đáng kể về hành động giá sau khoảng trống giảm giá cuối cùng. Dĩ nhiên các quỹ có thể bán vào đợt tăng giá sau đó để thu được một khoản lợi nhuận ngon lành trong thời gian ngắn

Một nền giá khác đã hình thành, và công ty năng lượng có trụ sở tại Houston đã có điểm breakout trở lại ở mức 77.98. Từ đó, cổ phiếu đã tăng giá tới 59% cho đến khi cổ phiếu bắt đầu một nền giá mới vào tháng 6 năm 2022.

Trường hợp NTL năm 2020

Vào tháng 7.2020, cổ phiếu NTl có Gap Down mạnh đi kèm với thanh khoản lớn. Tuy nhiên, sau đó cổ phiếu này lại tạo đáy nền giá Chiếc Cốc Tay Cầm, và mở ra đợt tăng giá . Đây là nền giá đầu tiên sau con gấu covid 2020 và thị trường tăng giá mạnh trong 2 năm sau đó. Dĩ nhiên, NTL cũng tăng giá hơn +163%