Chưa có sản phẩm trong giỏ hàng.

BLOG CỦA ELI

Giải thích chi tiết về ATR- chỉ báo hữu ích trong quản trị vốn cho nhà giao dịch

Giải thích về Chỉ báo ATR

“Để cảm xúc chi phối kế hoạch hoặc hệ thống của bạn là nguyên nhân lớn nhất dẫn đến thất bại.” J. Welles Wilder

Sau khi đọc bài viết này về chỉ báo ATR, một nhà giao dịch sẽ biết được rằng: Khi nào xu hướng đảo chiều, Cách tính toán ATR và sử dụng nó để tính toán số lượng cổ phiếu cần mua (tính toán quy mô vị thế giao dịch)

Chỉ báo ATR (Average True Range) là một chỉ báo kỹ thuật đơn giản nhưng rất hiệu quả, được phát triển bởi kỹ sư cơ khí người Mỹ J.Welles Wilder. Ông đã giới thiệu chỉ báo này trong cuốn sách “New Concepts in Technical Trading Systems” xuất bản năm 1974. Wilder cũng phát triển các chỉ báo kỹ thuật cực kỳ phổ biến khác, như RSI, Parabolic SAR và ADX (Directional Movement Concept).

Ban đầu được phát triển cho cổ phiếu và hàng hóa, chỉ báo này cũng có thể dễ dàng được áp dụng cho Forex. Chỉ báo ATR cung cấp một chỉ báo về tính biến động của giá theo nghĩa tuyệt đối, vì Wilder không quan tâm đến hướng giá của chỉ báo này. Wilders khuyên nên sử dụng ATR 14 chu kỳ trên khung thời gian hàng ngày. (Bản thân admin cũng sử dụng ATR để xác định số lượng cổ phiếu cần mua khi đầu tư chứng khoán, khung thời gian sử dụng là 14 như Wilder đề xuất hoặc 20 như nhóm Turtle)

Nói một cách đơn giản, một cặp tiền tệ có biến động lớn hơn và cao hơn sẽ có giá trị ATR cao hơn. Mặt khác, một cặp tiền tệ đang giao dịch sideways sẽ có chỉ số ATR thấp hơn. Những giá trị này rất được quan tâm đối với các nhà giao dịch, vì họ có thể dễ dàng đánh giá mức độ biến động của giá và đưa ra quyết định tốt hơn về quy mô vị thế, mức độ của lệnh cắt lỗ và lệnh giới hạn.

Trong một số trường hợp, ATR có thể được sử dụng để xác nhận đảo chiều tăng hoặc giảm giá. Giá trị ATR tăng lên khi bắt đầu một đợt đảo chiều có thể được sử dụng như một tín hiệu xác nhận, vì nó cho thấy động lực tăng hoặc giảm của các vị thế long hoặc short đang gia tăng.

Tính toán chỉ báo ATR

Việc tính toán Average True Range (ATR) dựa trên trung bình động N ngày của giá trị true range cho một cặp tiền tệ (hoặc cổ phiếu) nhất định.

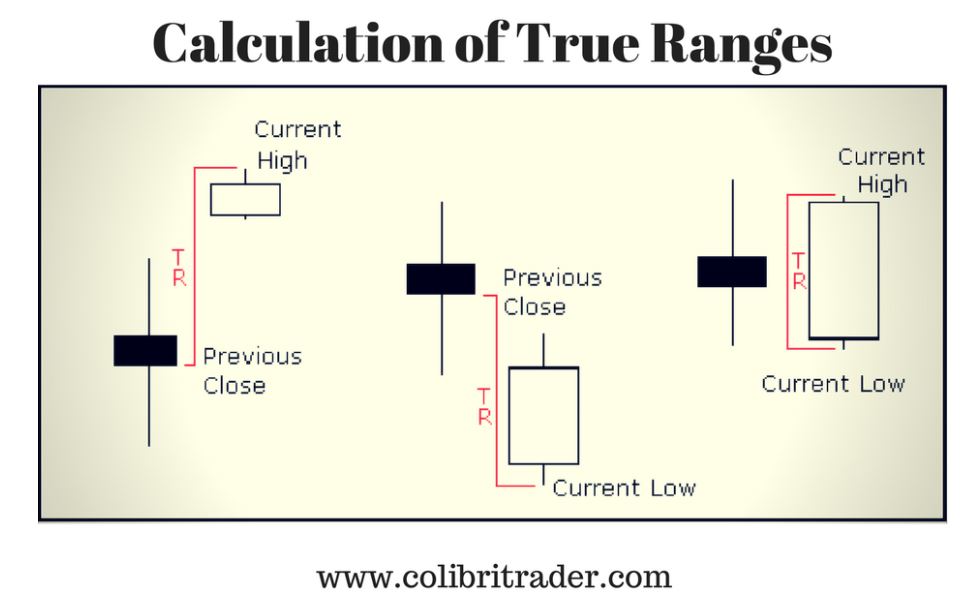

True Range là một khái niệm mà Wilder mô tả là giá trị cao nhất trong số các điều kiện sau:

- (a) ĐỈnh cao nhất (High) hiện tại trừ Đáy thấp nhất (Low) hiện tại

- (b) Giá trị tuyệt đối của High hiện tại trừ giá đóng cửa (Close) trước đó

- (c) Giá trị tuyệt đối của Low hiện tại trừ giá đóng cửa trước đó

Khái niệm này được giới thiệu vì Wilders quan tâm đến biến động giá của các mặt hàng trong khi phát triển chỉ báo ATR. Do khối lượng giao dịch của các mặt hàng thường rất thấp và do đó giá thường xảy ra chênh lệch, nên các tính toán về biến động đơn giản dựa trên High và Low hiện tại không mang lại kết quả chính xác. Thay vào đó, sử dụng True Range để tính toán biến động, tính đến các khoảng trống từ các phiên trước, cho kết quả tốt hơn nhiều.

Ví dụ: nếu High hiện tại cao hơn Giá đóng cửa trước đó và Low hiện tại bằng hoặc thấp hơn Giá đóng cửa trước đó, thì High hiện tại trừ Low hiện tại sẽ được sử dụng làm giá trị True Range, đó là phương pháp (a). Mặt khác, nếu phiên giao dịch hiện tại mở ra với một khoảng trống hoặc phiên hiện tại là một thanh bên trong (inside bar), thì phương pháp (b) hoặc (c) sẽ được sử dụng, tùy theo phương pháp nào lớn hơn.

Trong hình ở trên, mẫu hình giá đầu tiên hiển thị khoảng trống so với lần đóng trước đó và phương pháp (b) sẽ được sử dụng để tính toán True Range. Mẫu hình giá thứ hai cho thấy một khoảng trống đi xuống và do đó phương pháp (c) sẽ được sử dụng. Mô hình giá thứ ba cho thấy một nến nhấn chìm, với các mức cao và thấp bên ngoài thanh trước đó. Phương pháp (a) tính Phạm vi Đúng trong trường hợp này.

Như đã nói trước đó, khoảng thời gian khuyến nghị cho chỉ báo ATR là 14 ngày. Điều này có nghĩa là giá trị của ATR sẽ đơn giản là đường trung bình động của 14 ngày trước đó.

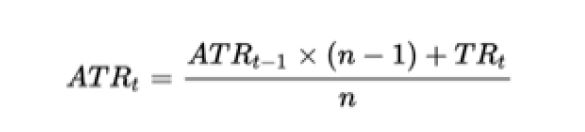

Dựa trên phát biểu này, ATR thực tế được tính bằng công thức sau:

Tính toán giá trị ATR hiện tại

Giá trị ATR hiện tại bằng với giá trị ATR trước nhân với chu kỳ – 1, cộng với giá trị True Range hiện tại. Kết quả sau đó được chia cho chu kỳ hiện tại.

Vì chúng ta cần một giá trị bắt đầu cho ATR, nên ATR cho 14 chu kỳ đầu tiên (giả sử chu kỳ ATR của chúng ta là 14 ngày), đơn giản là trung bình của tổng các True Range trong 14 chu kỳ đầu tiên. Công thức ATR thực tế được hiển thị ở trên được sử dụng từ đầu chu kỳ 15.

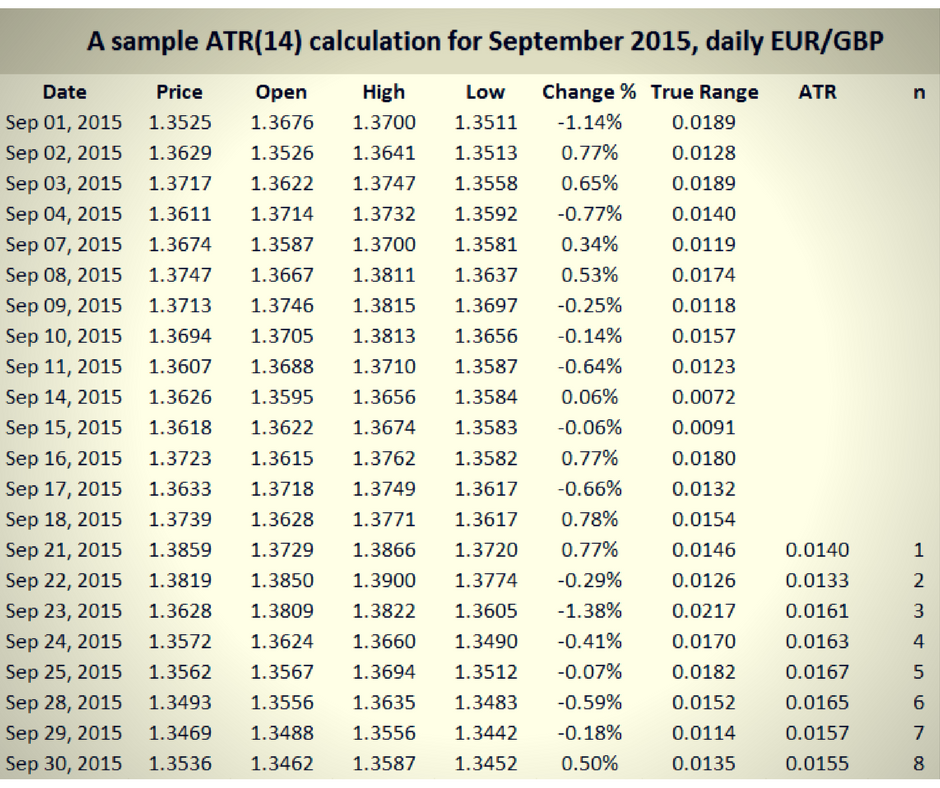

Hãy lấy một ví dụ về cặp tiền tệ EUR/GBP:

Như có thể thấy trên biểu đồ ở trên, các True Range cho 14 chu kỳ đầu tiên được tính toán bằng một trong ba phương pháp đã đề cập ở trên (a, b hoặc c) và công thức ATR thực tế được sử dụng từ đầu chu kỳ thứ 15. Mặc dù đây chỉ là một mẫu tương đối nhỏ, nhưng mục đích là để minh họa cho việc tính toán ATR.

ATR được sử dụng rộng rãi để xác định quy mô vị thế. Một cặp tiền tệ (hoặc công cụ tài chính khác) có tính biến động cao hơn và ATR cao hơn sẽ yêu cầu mức dừng lỗ lớn hơn so với cặp tiền tệ có ATR thấp hơn. Mức dừng lỗ thông thường được xác định bởi chiến lược này là mức ATR hiện tại. Đặt mức dừng lỗ quá lớn cho một cặp tiền tệ có ATR thấp sẽ tạo ra rủi ro không cần thiết cho nhà giao dịch. Ngược lại đối với các cặp tiền tệ có mức ATR cao. Trong trường hợp này, mức dừng lỗ và chốt lời được sử dụng cũng nên rộng hơn, vì vị thế có nguy cơ bị đóng quá sớm do giá biến động.

Nói chung, ATR càng lớn cho một cặp tiền tệ thì mức dừng lỗ càng phải rộng.

Vì ATR sử dụng True Range cho phép tính của nó, dựa trên sự thay đổi giá tuyệt đối, ATR phản ánh mức độ biến động của giá không phải theo tỷ lệ phần trăm mà theo mức giá tuyệt đối. Điều này có nghĩa là, một cặp tiền tệ thường có tỷ giá hối đoái cao (chẳng hạn như GBP/JPY) cũng sẽ có ATR cao hơn so với một cặp tiền tệ giao dịch ở tỷ giá hối đoái thấp hơn. Điều này khiến việc so sánh ATR giữa các cặp tiền tệ khác nhau gần như không thể.

#1 Ví dụ về DAX

Giả sử bạn sẽ thực hiện một giao dịch dài tại một điểm nhất định. Bạn sử dụng chỉ báo ATR khi xác định vị trí đặt lệnh dừng lỗ. Tùy thuộc vào cặp tiền tệ (hoặc công cụ khác) bạn đang giao dịch, lệnh dừng lỗ của bạn là bội số của ATR. Hãy cùng xem một ví dụ cụ thể. Ví dụ này được lấy từ một vị thế mua đối với chỉ số chứng khoánDAX. Giả sử bạn tham gia vị thế mua tại vùng được khoanh tròn. Bạn sẽ đặt stop-loss của mình ở đâu? Các nhà giao dịch khác nhau sử dụng các cài đặt khác nhau, nhưng một cách tiếp cận phổ biến là sử dụng bội số 1.5 lần của giá trị chỉ báo ATR hiện tại. Trong ví dụ dưới đây, giá trị ATR hiện tại là 240. Một nhà giao dịch sử dụng bội số 1.5 lần sẽ đặt lệnh dừng lỗ tại 1,5 x 240 = 360 pip.

Ví dụ cách đặt Stoploss và xác định mô vị thế giao dịch cho cổ phiếu STB

Bạn dễ dàng tìm thấy chỉ báo ATR trong Fireant

Nếu bạn sử dụng hệ thống giao dịch theo CANSLIM, điểm mua breakout nền giá Chiếc Cốc xuất hiện 19/5/2023, khi vượt qua điểm mua 27,400. Khối lượng giao dịch lớn mang tới điểm breakout hoàn hảo. Giá đóng cửa vào ngày này là 27,850, hoàn toàn nằm trong vùng mua hợp lý 5% từ điểm mua.

Giả sử bạn mua tại mức giá đóng cửa, nguyên tắc CANLIM đưa ra hướng dẫn cắt lỗ tự động -8% so với giá mua.

Tuy nhiên, nhà giao dịch cần kiểm tra độ biến động của thị trường bằng chỉ báo ATR. Hoặc có thể 14 chu kỳ hoặc 20 chu kỳ. Tại ngày 19/5/2023, ATR là 0.58. Nghĩa rằng, trong vòng 14 giao dịch gần nhất, bình quân giá cổ phiếu STB tăng hoặc giảm 580 đồng (lưu ý, đơn vị giá hiện thị là nghìn đồng, nên 0.58 x 1,000= 580 đồng).

Chúng tôi thích sử dụng nguyên tắc của nhóm Turtle là 2 ATR khi đặt lệnh dừng lỗ. Tức bạn nên đặt lệnh dừng lỗ 580 x 2 = 1,160 đồng (đặt tại giá 26,690) so với giá mua 27,850. Như vậy, mức dừng lỗ 1,160 đồng tương ứng -5.8% so với giá mua.

Nếu sử dụng 3 ATR thì mức dừng lỗ nên 580 x 3 = 1,740, tương ứng đặt cắt lỗ tại giá 26,110

Đây là mức dừng lỗ vừa đủ tuân thủ nguyên tắc cắt lỗ tự động -8% theo CANSLIM, đồng thời đủ độ rộng để hấp thụ biến động thị trường. Trong cách giao dịch của Turtle, lệnh dừng lỗ có thể sử dụng 2 ATR, 3 ATR hoặc 4 ATR so với giá mua. Admin thường khởi đầu từ ATR.

Trong trường hợp của STB, có thể đặt ở 2ATR nhưng nếu cẩn thân hơn có thể 3 ATR cũng chấp nhận. Độ biến động thị trường thấp giúp bạn giảm bớt rủi ro khi giao dịch.

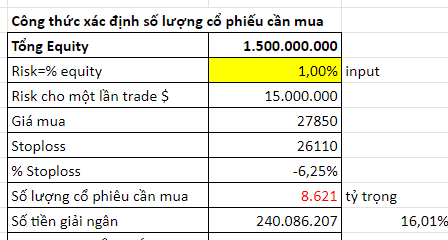

Nhà giao dịch sau khi thông tin về lệnh dừng lỗ, có thể sử dụng nó để tính toán quy mô vị thế giao dịch theo hướng dẫn từ video. Chi tiết về cách xác định số lượng cổ phiếu cần mua tham khảo thêm cuốn sách về Quản Trị Vốn Trong Đầu Tư Chứng Khoán.

Trong trường hợp STB, với giá mua 27,850 và cắt lỗ 3 ATR, tương ứng 26,110. Với quy mô vốn đầu tư 1.5 tỷ đồng, chấp nhận rủi ro cho mỗi lần giao dịch là 1% vốn thì nhà giao dịch mua 8,600 cổ phiếu.

Số tiền giải ngân khoảng 240 triệu. Lúc này STB chiếm tỷ trọng 16% danh mục.