Chưa có sản phẩm trong giỏ hàng.

TTCK Thế giới

Dow Jones giảm hơn 300 điểm khi Powell hàm ý việc cắt giảm lãi suất sẽ không đến sớm; Những cổ phiếu này kích hoạt quy tắc vàng

Thị trường chứng khoán Mỹ lao dốc sau phát biểu của Chủ tịch Fed

Thị trường chứng khoán Mỹ đã trải qua phiên giao dịch giảm mạnh nhất trong nhiều tháng qua sau khi Cục Dự trữ Liên bang Mỹ (Fed) giữ nguyên lãi suất như dự kiến.

Điểm nhấn đáng chú ý nhất của phiên bán tháo là bình luận của Chủ tịch Fed Jerome Powell trong cuộc họp báo, cho rằng không chắc ngân hàng trung ương Mỹ sẽ bắt đầu giảm lãi suất vào tháng 3. Tuy nhiên, thị trường trái phiếu cũng không thực sự tin rằng lãi suất quỹ liên bang sẽ được hạ xuống từ mức hiện tại 5.25% – 5.5% tại cuộc họp tiếp theo của Fed hai tháng nữa.

Trong cuộc họp báo, chỉ số Nasdaq Composite đã có lúc phục hồi mạnh mẽ, thu hẹp mức giảm xuống còn -0.7%. Nhưng sau câu trả lời thẳng thắn của ông Powell về việc liệu Fed có cắt giảm lãi suất quỹ liên bang lần đầu tiên trong nhiều năm hay không, thì phe bán đã giành quyền kiểm soát.

Fed đã giữ nguyên lãi suất trong bốn cuộc họp liên tiếp kể từ tháng 9. Vào đầu chu kỳ thắt chặt tiền tệ vào tháng 3 năm 2022, lãi suất quỹ liên bang chỉ ở mức 0% – 0,.5%.

Chỉ số Nasdaq Composite đóng cửa ở mức thấp nhất trong phiên, giảm 2.2%. Mức giảm mạnh này đã thu hẹp đà tăng của Nasdaq trong tháng 1 xuống còn 1%. Chỉ số này cũng giảm hơn 6% so với mức đỉnh cao nhất mọi thời đại là 16,212 điểm.

Trong phiên giao dịch ngày thứ tư, chỉ số S&P 500 giảm 1.6%; chỉ số Russell 2000 giảm gần 2.5%. Cổ phiếu ngân hàng, máy tính và bán lẻ dẫn đầu đà giảm. Cổ phiếu của các ngân hàng Đông Bắc và Trung Tây cũng như các ngân hàng đầu tư giảm hơn 4% theo trọng số giá.

Thị trường chứng khoán Mỹ tháng 1: S&P 500 dẫn đầu, Russell 2000 tụt hậu

Chỉ số S&P 500 ghi nhận tháng 1 tích cực hơn so với Nasdaq, tăng 1.6%. Chỉ số này cũng đóng cửa trong nửa trên của biên độ giao dịch tháng, một tín hiệu khá ổn. MarketSmith chỉ ra rằng S&P 500 đóng cửa ở vị trí 66% của biên độ giao dịch – một số liệu cho thấy diễn biến tích cực hơn so với chỉ đóng cửa ở vùng dưới của biên độ giao dịch.

Nói chung, việc cổ phiếu chủ chốt và các chỉ số chính đóng cửa trong nửa trên của biên độ giao dịch theo ngày, tuần và tháng thường cho tín hiệu tích cực hơn so với đóng cửa ở nửa dưới.

Trái ngược với S&P 500, chỉ số Russell 2000 lại không kết thúc tháng 1 theo hướng tích cực. Sau đợt tăng ấn tượng 8.8% vào tháng 11 và gần 12.1% vào tháng 12, chỉ số này giảm 3.9% trong tháng 1. Nó cũng chỉ đóng cửa ở vị trí 37% của biên độ giao dịch (so với 50% là mức trung bình của biên độ giao dịch).

Trái ngược với S&P 500, chỉ số Russell 2000 lại không kết thúc tháng 1 theo hướng tích cực. Sau đợt tăng ấn tượng 8.8% vào tháng 11 và gần 12.1% vào tháng 12, chỉ số này giảm 3.9% trong tháng 1. Nó cũng chỉ đóng cửa ở vị trí 37% của biên độ giao dịch (so với 50% là mức trung bình của biên độ giao dịch).

Mark Minervini, người từng hai lần giành chức vô địch U.S. Investing Championships, lưu ý trong chương trình IBD Live thứ Tư rằng việc lãi suất giảm trong tương lai sẽ có lợi cho các công ty vốn hóa vừa và nhỏ. Ông cho rằng thị trường có thể có đợt phục hồi mạnh mẽ vào cuối năm.

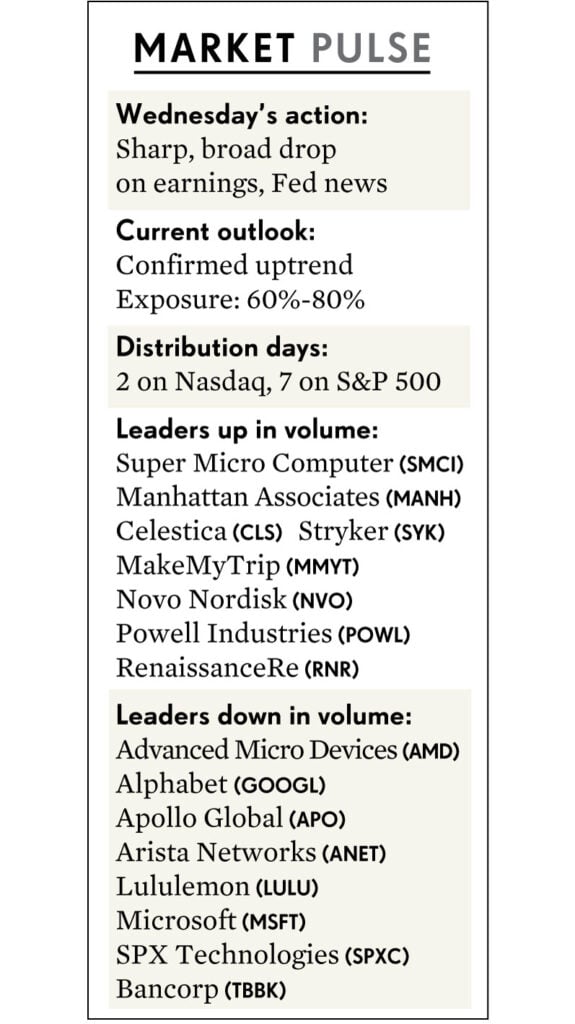

Lại thêm ngày phân phối

Khối lượng giao dịch tăng vọt trên cả Nasdaq và NYSE so với thứ Ba. Điều này cho thấy các nhà đầu tư tổ chức đã bán mạnh cổ phiếu, dẫn đến một đợt phân phối cổ phiếu mới của các nhà đầu tư lớn trên Phố Wall.

Điều này có nghĩa là S&P 500 hiện có 7 ngày bán mạnh của các chuyên gia trong khoảng thời gian 25 phiên giao dịch liên tiếp. Tuy nhiên, cần lưu ý rằng hai trong số những ngày đó là “stalling” (kiểu phân phối chững lại, không phải kiểu phân phối truyền thống). Một số ngày phân phối của S&P 500 sẽ bị loại khỏi danh sách vào tuần tới do hết thời hạn.

Nasdaq chỉ thêm một ngày phân phối thứ hai. Nhưng giống như những ngày xảy ra vào ngày 20 tháng 12 (giảm 1.5%) và ngày 2 tháng 1 (giảm 1.6%), phiên bán tháo của thứ Tư chắc chắn đã cho thấy một số động thái mạnh mẽ. Tuy nhiên, cả hai ngày phân phối ngày 20 tháng 12 và ngày 2 tháng 1 đều đã bị loại khỏi danh sách do giá của Nasdaq tăng.

Chỉ số Dow Jones Industrial Average vượt trội trong ngày, nhưng vẫn giảm 0.8%. Gã khổng lồ hàng không vũ trụ Boeing (BA) đã phục hồi với mức tăng 5.3%, làm thu hẹp đà giảm của Dow. Trước phiên giao dịch thứ tư, cổ phiếu BA chỉ có Xếp hạng Sức Mạnh Tương Đối (RS)là 46, không hề gần một điểm mua theo phong cách của IBD.

Chỉ số công nghiệp Dow Jones phục hồi trong tháng thứ ba liên tiếp. Nhưng mức tăng 1.2% của tháng 1 thấp hơn nhiều so với mức tăng 8.8% và 4.8% trong hai tháng trước đó.

Biến động trên thị trường chứng khoán hôm nay và cả tháng đã tăng cao.

Chỉ số Biến động CBOE (VIX) tăng 15% trong tháng. Tuy nhiên, ở mức 14.35 điểm, nó vẫn thấp hơn nhiều so với mức đỉnh của đại dịch Covid là 85.47 điểm được ghi nhận vào tháng 3 năm 2020. Bạn có thể theo dõi diễn biến hàng ngày của VIX và các chỉ số tâm lý thị trường khác trên trang web của IBD.

Nhiều tin tức về thu nhập sắp tới cũng có thể đẩy biến động lên cao hơn.

Khi nào nên bán cổ phiếu?

Trong phiên giao dịch thứ Tư, một số đột biến giá đã cho thấy kết quả đáng thất vọng. Điều này có thể giúp lý giải cho việc duy trì tỷ trọng cổ phiếu trong danh mục đầu tư ở mức 60% – 80% hiện tại.

Ví dụ, AppLovin (APP) vào thứ Tư đã giảm 3.2% sau khi đảo chiều giảm mạnh trong ngày trước đó. Thành viên của nhóm phần mềm doanh nghiệp chuyên biệt của IBD cũng giảm hơn 7% sau khi breakout thoát khỏi mô hình Chiếc Cốc Tay Cầm với điểm mua $44.57. Động thái giảm giá đó đã kích hoạt nguyên tắc vàng của đầu tư: hạn chế thua lỗ.

Lululemon (LULU) và SharkNinja (SN) trong khi đó cũng cần được bán ra để bảo vệ khoản đầu tư. Cả hai cổ phiếu này đều giảm xuống dưới đường trung bình động MA 50 ngày với khối lượng giao dịch tăng vọt. Các cổ phiếu tăng trưởng chất lượng cao trong xu hướng tăng mạnh thường bật lên từ đường MA 50 ngày, không giảm mạnh xuyên qua đó.

Bên cạnh thị trường chứng khoán hôm nay, các nhà đầu tư trái phiếu đã đổ xô trở lại trái phiếu kho bạc Mỹ dài hạn. Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm giảm 9 điểm cơ bản xuống 3.,96%, mức thấp nhất trong hai tuần. Đây có lẽ là phản ứng trước báo cáo của ADP cho thấy mức tăng lương tháng 1 trong khu vực tư nhân thấp hơn nhiều so với dự kiến. Cần theo dõi báo cáo việc làm phi nông nghiệp vào thứ Sáu trước khi thị trường mở cửa.

Có nên mua Vinfast?

Ngành công nghiệp ô tô toàn cầu đang hướng tới xe điện (EV), mặc dù tốc độ đang chậm lại một chút, với năm 2026 được dự đoán là điểm tipping point cho việc áp dụng hàng loạt. Điều đó mang đến cho các nhà đầu tư một cơ hội đáng kinh ngạc để tham gia vào tầng lớp thấp và đón nhận một làn sóng thay đổi lớn.

Nếu bạn quan tâm đến rủi ro cao và tiềm năng lợi nhuận cao, cái tên VinFast Auto (NASDAQ: VFS) có thể sẽ thu hút bạn. Dưới đây là ba điều bạn cần biết về VinFast trước khi cân nhắc đầu tư.

Tìm hiểu về VinFast

- Công ty được thành lập năm 2017 như một phần của Vingroup JSC tại Việt Nam.

- Sản xuất và bán một số xe điện, SUV và xe buýt trên khắp Việt Nam, Bắc Mỹ và sắp tới là Châu Âu.

3 điều cần lưu ý đối với nhà đầu tư:

1. Hoạt động có đáp ứng được yêu cầu không?

- Các nhà đầu tư ban đầu có thể nghi ngờ về hoạt động chưa được kiểm chứng của VinFast.

- VinFast khẳng định cơ sở sản xuất “hiện đại” của họ ở Hải Phòng có hơn 1,400 robot và dây chuyền sản xuất tự động cao đạt mức tự động hóa 90% và 95% cho xưởng dập và sơn. Nhà máy có thể sản xuất tới 300,000 xe điện mỗi năm và được thiết kế linh hoạt để sản xuất toàn bộ dòng xe của mình.

- Bên cạnh cơ sở sản xuất hiện đại, công ty cũng mua lại VinES, giúp công ty tự chủ về công nghệ pin. Nhờ thương vụ mua lại, VinFast kỳ vọng tiết kiệm được 5% đến 7% chi phí pin.

- Thương hiệu của VinFast có thể chưa được chứng minh ở thị trường Mỹ, nhưng họ có cơ sở sản xuất xuất sắc giúp họ thống trị thị trường nội địa Việt Nam.

2. Tăng trưởng doanh số:

- Vào tháng 10, công ty báo cáo đã giao 10,000 xe điện trong quý 3, tăng 5% so với quý trước. Họ cũng cho biết đã giao 28,000 xe điện nhỏ trong quý, tăng 177% so với quý trước. Tại thời điểm báo cáo đó, công ty có 126 showroom xe điện và 247 showroom và xưởng dịch vụ xe điện nhỏ.

3. Mức độ rủi ro cao:

- Mặc dù có tiềm năng tăng trưởng cao, VinFast vẫn là một công ty mới với lịch sử hoạt động ngắn và chưa được kiểm chứng nhiều.

- Thị trường xe điện có tính cạnh tranh cao với các tên tuổi lớn đã thành danh như Tesla và Volkswagen.

- Thành công của VinFast phụ thuộc nhiều vào khả năng thâm nhập hiệu quả vào các thị trường quốc tế, đặc biệt là Mỹ.

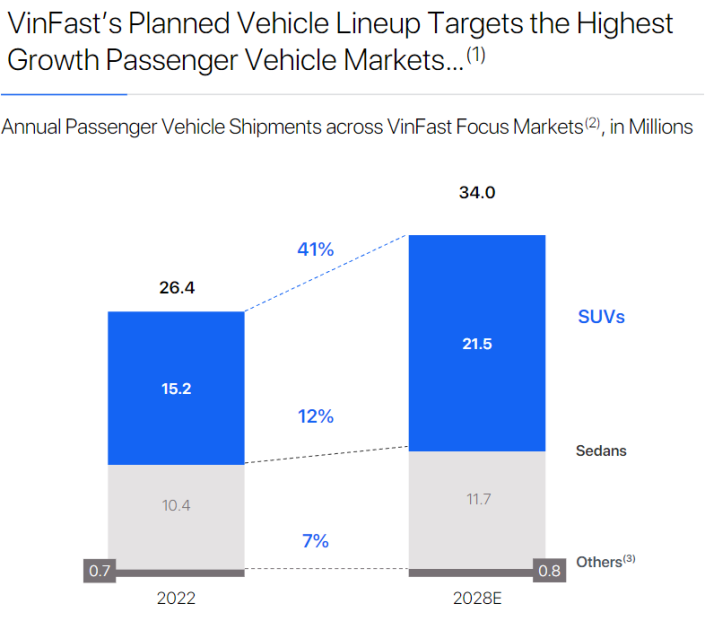

VinFast đang tham gia vào những phân khúc đúng đắn?

Câu hỏi đặt ra là liệu VinFast có đang tham gia vào những phân khúc đúng đắn hay không?

Phân tích các phân khúc mục tiêu của VinFast:

- SUV: Đây là phân khúc chủ đạo của VinFast, với kỳ vọng doanh số vượt xa sedan điện tại các thị trường trọng điểm. SUV là phân khúc đang được ưa chuộng và hứa hẹn mang lại lợi nhuận cao, phù hợp với chiến lược của VinFast.

- Xe bán tải: VinFast vừa ra mắt mẫu xe bán tải điện VF Wild, nhắm đến phân khúc rất tiềm năng và sinh lời tại thị trường Mỹ. Xe bán tải và SUV vốn là những mỏ vàng lợi nhuận trong ngành công nghiệp ô tô Mỹ, do đó việc tham gia phân khúc này là hợp lý.

- Mini SUV VF 3: Mặc dù thị trường xe điện Mỹ đang chậm lại, phân khúc xe điện giá rẻ, dễ tiếp cận vẫn cho thấy nhu cầu cao. Nhiều nhà phân tích cho rằng giá 35,000 USD là ngưỡng để thu hút người tiêu dùng phổ thông.

- Giá khởi điểm của VF 3 được đồn đoán khoảng 20,000 USD, nếu đúng sẽ trở thành một trong những lựa chọn xe điện hợp lý và giá cả phải chăng nhất hiện nay. Nếu được người tiêu dùng đón nhận, đây sẽ là mẫu xe đưa VinFast đến gần hơn với khách hàng Mỹ.

Mặc dù đang tập trung vào các phân khúc sinh lời cao, VinFast vẫn phải đối mặt với những thách thức:

- Thương hiệu mới: Là một thương hiệu mới, VinFast chưa được nhiều người biết đến tại Mỹ, đây là một khó khăn không nhỏ.

Câu hỏi tiếp theo: Tình hình tài chính của VinFast như thế nào?

- Giống như hầu hết các nhà sản xuất xe điện trẻ, VinFast đang trong giai đoạn đầu mở rộng quy mô sản xuất, dẫn đến thua lỗ. Quý gần nhất, VinFast lỗ ròng 623 triệu USD, tăng gần 20% so với quý trước.

- Tuy nhiên, VinFast là một phần của tập đoàn Vingroup lớn hơn, đã rót 9.3 tỷ USD vào công ty cho đến quý 3 năm 2023, đảm bảo sự ổn định tài chính.

- Nhưng để mở rộng sang thị trường Mỹ và châu Âu, VinFast sẽ cần thêm vốn đáng kể. Công ty sẽ cần vay nợ và huy động vốn chủ sở hữu thêm, điều này có thể dẫn đến lãi suất cao và/hoặc việc cổ đông bị pha loãng.

Những điểm mạnh của VinFast:

- Nhà máy hiện đại với tự động hóa cao

- Công nghệ sản xuất pin nội bộ

- Chiến lược tấn công các thị trường xe điện có giá trị cao

- Xác định được các phân khúc tăng trưởng mạnh như SUV và xe bán tải, đồng thời cung cấp xe giá rẻ

Tuy nhiên, VinFast vẫn cần chứng minh khả năng của mình và cần thêm nhiều vốn để thành công trong tương lai.