Chưa có sản phẩm trong giỏ hàng.

Nhà Đầu Tư Thành Công

Tại sao không phải cứ thủng MA50 ngày là tín hiệu bán?

Khi Apple (AAPL) giảm xuống dưới đường trung bình động MA 50 ngày vào tháng 10 năm 2016, liệu đó có phải là tín hiệu bán?

Vào thời điểm đó, tình hình của công ty điện tử cá nhân Apple chắc chắn đã trở nên tồi tệ hơn. Giá cổ phiếu giảm mạnh tới 22% so với mức đỉnh trước đó. Những gì có vẻ như là một mô hình “tay cầm” trong phân tích kỹ thuật (handle) thì hóa ra chỉ là một nhịp giảm tiếp theo trong quá trình điều chỉnh giá.

Mặc dù có đợt bán tháo đột ngột, nhưng hầu hết các bài viết trên Investors.com không coi đó là tín hiệu bán. Tại sao?

Việc phá thủng đường trung bình động quan trọng này chắc chắn là đáng kể. Nó cho các nhà đầu tư biết rằng các nhà đầu tư tổ chức không mua cổ phiếu khi giá giảm xuống các mức mà thông thường họ thấy hấp dẫn. Trên thực tế, những cổ phiếu tăng giá có xu hướng duy trì trên đường trung bình động 50 ngày (hoặc đường trung bình động 10 tuần trên biểu đồ tuần) trong suốt quá trình tăng giá của chúng, ít nhất là tìm thấy hỗ trợ một vài lần.

Tuy nhiên, bạn không thể coi đó là tín hiệu bán mỗi khi một cổ phiếu giảm xuống dưới đường 50 ngày hoặc 10 tuần. Khối lượng giao dịch, mức độ nghiêm trọng của việc giảm giá và mối quan hệ của cổ phiếu với đường trung bình động trong quá trình tăng giá là những yếu tố được sử dụng để quyết định xem liệu có tín hiệu bán hay không.

Bộ Sách: “LÀM GIÀU TỪ CHỨNG KHOÁN (phiên bản mới) + “Hướng Dẫn Thực Hành CANSLIM”

Bí Quyết Tín Hiệu Bán của O’Neil’s

Trong cuốn sách kinh điển về đầu tư “How to Make Money in Stocks- Làm Giàu Từ Chứng Khoán” của William O’Neil, người sáng lập Investor’s Business Daily (IBD), chỉ có một quy tắc bán liên quan đến đường trung bình động 50 ngày được đề cập: Bán khi cổ phiếu bắt đầu “sinh sống” dưới đường 50 ngày hoặc 10 tuần. Theo O’Neil, “sinh sống” nghĩa là giao dịch dưới đường trung bình động ít nhất 8 tuần liên tiếp.

Bản thân đường 50 ngày có thể bắt đầu phẳng ra trong khi giá cổ phiếu neo lại bên dưới nó. Điều này cho thấy cổ phiếu đang mất đà tăng.

“Chart School” của IBD, trước đây là một hội thảo trực tiếp, hiện là một khóa học tại nhà, đã mở rộng thêm các quy tắc bán liên quan đến việc phá vỡ các ngưỡng hỗ trợ. Dưới đây là ba điểm chính:

- Thủng mức hỗ trợ với khối lượng giao dịch lớn là một dấu hiệu xấu (và có thể là tình huống cần bán), đặc biệt nếu đây là lần phá vỡ đầu tiên sau một đợt tăng giá dài.

- Giảm xuống dưới đường trung bình động 50 ngày sau khi cổ phiếu đã nhiều lần tìm thấy hỗ trợ tại mức trung bình này cũng là một dấu hiệu xấu.

- Thông thường, cổ phiếu sẽ giảm nhẹ xuống dưới đường trung bình động trong khoảng 1-3 ngày, sau đó hồi phục. Đây là một “cú lừa” mà các nhà đầu tư cần phải chú ý.

Tín Hiệu Bán Của Palo Alto Vào Năm 2015

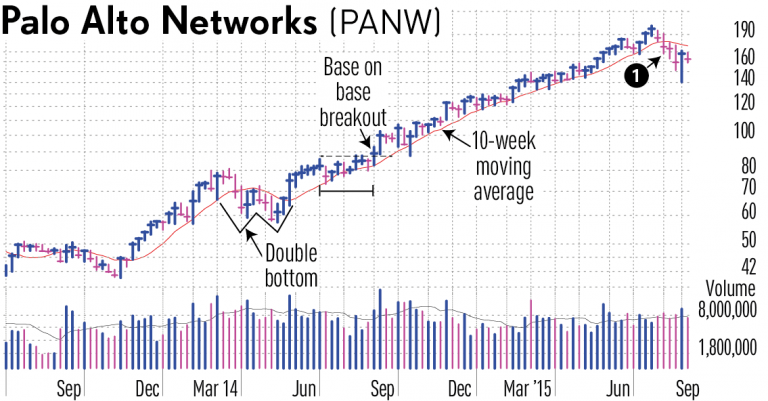

Năm 2015, Palo Alto Networks (PANW) đạt đỉnh sau một đợt tăng mạnh từ mô hình “điểm breakout Nền Giá Chồng Trên Nền Giá” (base-on-base breakout) vào tháng 9 năm 2014. Công ty an ninh mạng này đã tăng vọt hơn 130% lên mức đỉnh vào tháng 7 năm 2015. Tín hiệu bán xuất hiện vài tuần sau đó, khi biểu đồ của cổ phiếu khớp với mô hình bán cổ điển.

Cụ thể, Palo Alto đã thủng đường trung bình động 10 tuần với khối lượng giao dịch lớn (1) trong tuần kết thúc ngày 7 tháng 8, sau khi đường trung bình động này đã bảo vệ đà tăng của cổ phiếu hơn nửa tá lần. Cổ phiếu này đã không thể phục hồi đáng kể và chưa bao giờ lấy lại được phong độ chiến thắng mà nó đã có cho đến thời điểm đó.

Ngược lại, Apple đã phục hồi trở lại trên đường trung bình động 50 ngày và tiếp tục xây dựng một nền giá mới.