Chưa có sản phẩm trong giỏ hàng.

TTCK Thế giới

Nasdaq lại lập đỉnh mới. Phiên điều trần của chủ tịch Powell và báo cáo NFP là tâm điểm tuần tới. Vì sao cơn sốt AI đang làm trì hoãn việc cắt giảm lãi suất?

Thị trường chứng khoán Mỹ tăng mạnh vào thứ Sáu, với nhiều cổ phiếu ghi nhận mức tăng theo tuần. Giờ đây, các nhà đầu tư đang hướng sự chú ý tới phiên điều trần của Chủ tịch Cục Dự trữ Liên Bang Jerome Powell và báo cáo việc làm mới nhất.

Chỉ số Nasdaq Composite đạt đỉnh cao nhất trong ngày và khi đóng cửa, kết thúc phiên giao dịch tăng 1.1% lên gần 16,275 điểm. Việc vượt qua mức đỉnh tháng 11 năm 2021 là 16,212 điểm là một dấu hiệu tích cực. Chỉ số này đã tăng trong 16 trong số 18 tuần qua và đang vượt qua tất cả các đường trung bình di động của nó. Chỉ số thiên về công nghệ hiện tăng hơn 8% trong năm nay.

Đó cũng là một ngày đáng chú ý đối với chỉ số S&P 500. Chỉ số chuẩn này tăng 0.8% và đóng cửa trên mốc 5,100 điểm lần đầu tiên. Nó cao hơn 5% so với đường trung bình di động MA 50 ngày và gần 14% so với đường trung bình di động MA 200 ngày. Chỉ số chuẩn này ghi nhận mức tăng gần 8% trong năm 2024.

Số lượng cổ phiếu tăng giá vượt số lượng cổ phiếu giảm giá trên cả Sàn giao dịch chứng khoán New York và Sàn giao dịch Nasdaq, với tỷ lệ chưa đến 2 ăn 1. Khối lượng giao dịch thấp hơn trên cả hai sàn giao dịch chứng khoán.

Chỉ số Dow Jones Industrial Average kết thúc tuần giảm 0.1% mặc dù có mức tăng 0.2% trong ngày. Cổ phiếu Salesforce (CRM) tăng mạnh nhất. Cổ phiếu Boeing (BA) giảm giá do có thông tin về các cuộc đàm phán thâu tóm nhà cung cấp Spirit AeroSystems (SPR). Cổ phiếu vốn hóa nhỏ (small cap) cũng khiến thị trường đi lên, với chỉ số Russell 2000 tăng 1.1%. Cổ phiếu tăng trưởng (growth stock) còn có biểu hiện tốt hơn, với quỹ giao dịch ETF Innovator IBD 50 (FFTY) tăng 1.8%.

Chỉ số Dow Jones Industrial Average kết thúc tuần giảm 0.1% mặc dù có mức tăng 0.2% trong ngày. Cổ phiếu Salesforce (CRM) tăng mạnh nhất. Cổ phiếu Boeing (BA) giảm giá do có thông tin về các cuộc đàm phán thâu tóm nhà cung cấp Spirit AeroSystems (SPR). Cổ phiếu vốn hóa nhỏ (small cap) cũng khiến thị trường đi lên, với chỉ số Russell 2000 tăng 1.1%. Cổ phiếu tăng trưởng (growth stock) còn có biểu hiện tốt hơn, với quỹ giao dịch ETF Innovator IBD 50 (FFTY) tăng 1.8%.

Tâm điểm tuần tới: Phiên điều trần của Powell và dữ liệu việc làm NFP (Nonfarm Payroll)

Chỉ số sản xuất của Viện Quản lý Cung ứng (ISM) giảm xuống 47.8 trong tháng 2, thấp hơn dự kiến của các nhà kinh tế. Con số này cũng giảm 1.3 điểm so với mức 49.1 của tháng 1. Trong khi đó, Chỉ số niềm tin tiêu dùng của Đại học Michigan đạt 76.9 trong tháng 2. Con số này thấp hơn dự kiến và thấp hơn mức 79 của tháng 1. Chủ tịch Cục Dự trữ Liên bang Jerome Powell có thể tác động đến thị trường chứng khoán với phần phát biểu sẽ trình bày trước Quốc hội vào tuần tới.

Ông Powell dự kiến sẽ xuất hiện trước Ủy ban Dịch vụ Tài chính Hạ viện vào thứ Tư trước khi phát biểu trước Ủy Ban Ngân Hàng Thượng Viện vào thứ Năm. Sự xuất hiện của ông có thể cung cấp thêm manh mối về hướng đi sắp tới của lãi suất.

Thị trường lao động mạnh mẽ là một đặc điểm nổi bật gần đây của nền kinh tế. Một loạt dữ liệu mới sẽ được công bố về vấn đề này, với số liệu việc làm mở mới và báo cáo việc làm ADP mới nhất vào thứ Tư. Nhưng thứ Sáu sẽ là ngày Bộ Lao động công bố dữ liệu bảng lương phi nông nghiệp quan trọng của Mỹ cho tháng 2. Các nhà kinh tế dự đoán sẽ có thêm 210,000 việc làm mới được tạo ra.

Ngoài ra, sẽ có một số báo cáo thu nhập đáng chú ý trong tuần tới, bao gồm các công ty trong danh sách theo dõi của Leaderboard: GitLab (GTLB), CrowdStrike (CRWD) và MongoDB (MDB).

Các lĩnh vực này của thị trường chứng khoán tỏa sáng khi các nhà đầu tư “ăn” cổ phiếu chip.

Hầu hết các ngành trong S&P 500 đều đóng cửa cao hơn vào thứ Sáu. Công nghệ và năng lượng là những lĩnh vực hoạt động tốt nhất. Chỉ có tài chính và tiện ích, lĩnh vực phòng thủ sau, là giảm giá.

Như thường lệ, hiệu suất tương đối của các nhóm ngành công nghiệp trong Investor’s Business Daily đã mang lại cái nhìn sâu sắc hơn về những gì đã xảy ra trên thị trường chứng khoán ngày hôm nay. Các nhà cung cấp lưu trữ dữ liệu, cổ phiếu phần cứng máy tính và nhiều nhóm ngành công nghiệp chip là những công ty hoạt động mạnh nhất. Nvidia (NVDA) kết thúc ngày với vốn hóa thị trường hơn 2 nghìn tỷ USD.

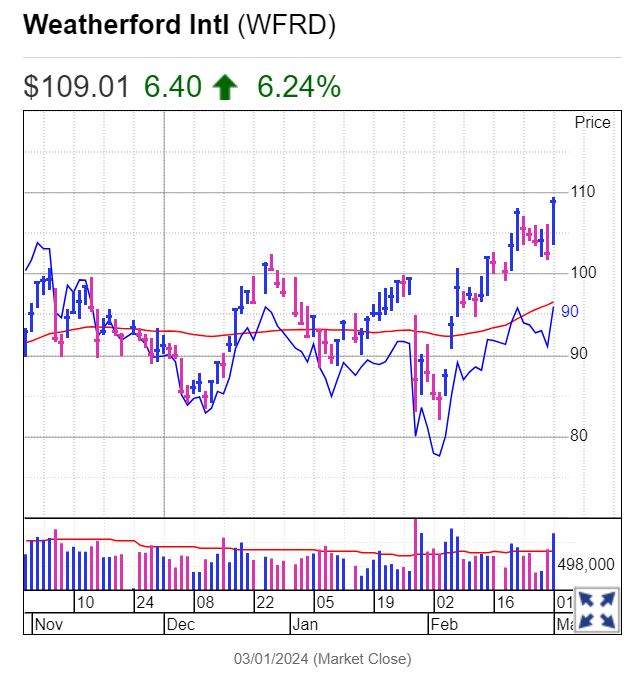

Nhóm dịch vụ mỏ dầu khí cũng là một trong những nhóm hoạt động hàng đầu, với Weatherford International gia nhập danh sách Chỉ số Nhà lãnh đạo IBD uy tín. Nó đã tách ra khỏi mức giá vào cửa 102,65 một cách tích cực.

Ngược lại, cổ phiếu đồ chơi, nhà bán lẻ văn phòng phẩm, công ty phần mềm bảo mật và các hãng dược phẩm dài hạn nằm trong số những kẻ tụt hậu lớn nhất trên thị trường chứng khoán.

Cục Dự trữ Liên bang lo ngại gì về sự phục hồi của cổ phiếu AI?

Chủ tịch Cục Dự trữ Liên bang Jerome Powell, trong cuộc họp báo mới nhất của mình, đã đưa ra ít nhất 5 lý do tại sao các nhà hoạch định chính sách chọn trì hoãn việc cắt giảm lãi suất của Fed trong cuộc họp ngày 31 tháng 1. Tuy nhiên, ông đã bỏ qua lời giải thích có thể đơn giản nhất: sự bứt phá ngoạn mục do AI dẫn đầu của S&P 500 – và nguy cơ làm rắc rối thêm tình hình.

Một chuyên gia kỳ cựu của Phố Wall không nghi ngờ gì rằng đợt phục hồi do các cổ phiếu trí tuệ nhân tạo (AI) dẫn đầu, chẳng hạn như Nvidia (NVDA), đã đi quá xa và kéo dài đủ lâu để giờ đây nó trở thành một yếu tố quan trọng cho chính sách của Fed. Và lập luận của ông được thể hiện bằng sự thận trọng đột ngột của Fed đối với các điều kiện tài chính quá dễ dàng.

“Fed có thể không trực tiếp báo hiệu lo ngại về thị trường chứng khoán nóng“, nhà chiến lược Ed Yardeni nói với Investor’s Business Daily, “nhưng tôi nghĩ đó là vấn đề hàng đầu“.

Biên bản cuộc họp tháng 1 của Fed chỉ đơn thuần ghi nhận mức đỉnh cao mới cho S&P 500 do các cổ phiếu công nghệ vốn hóa lớn dẫn đầu, chúng đã lên tới mức định giá cao.

Tuy nhiên, Powell “phải lo ngại về Lạc Quan Tếu (irrational exuberance) và thúc đẩy nó” bằng việc cắt giảm lãi suất, Yardeni nói, sử dụng thuật ngữ của cựu Chủ tịch Fed Alan Greenspan từ năm 1996, giai đoạn đầu của bong bóng dot-com.

Cục Dự trữ Liên bang dưới thời Greenspan đã phạm sai lầm vào năm 1998 khi phản ứng thái quá với hậu quả của các cuộc khủng hoảng tiền tệ ở nước ngoài bằng một loạt các lần cắt giảm lãi suất, điều này góp phần thổi phồng bong bóng S&P 500. Điều đó dẫn đến một cuộc đổ vỡ chóng mặt.

Giờ đây, Cục Dự trữ Liên bang dưới thời Powell, đã thiết lập giai đoạn cho việc cắt giảm lãi suất, dường như lo ngại rằng nó có thể thúc đẩy S&P 500 tăng vọt tương tự như cuối những năm 1990. Điều đó có thể biến một “cú hạ cánh mềm” được mong đợi thành một chu kỳ bùng nổ và suy thoái.

Sự lo lắng đó nảy sinh chỉ trong vài tuần. Tại cuộc họp ngày 13 tháng 12, Fed hài lòng với việc giá cổ phiếu tăng vọt. Đến cuộc họp ngày 31 tháng 1, các nhà hoạch định chính sách coi chúng là mối đe dọa lạm phát đủ lớn đến mức họ quyết định kiềm chế S&P 500 và nền kinh tế.

Điều đó không có nghĩa là Fed sẽ ngăn S&P 500 tăng – hoặc thậm chí là muốn như vậy. Nhưng những khoản lợi nhuận tiếp theo có thể phải trả giá – lợi suất trái phiếu kho bạc cao hơn và việc cắt giảm lãi suất bị trì hoãn. Điều đó sẽ khiến giá cổ phiếu khó leo dốc hơn và làm tăng rủi ro thoái lui.

Việc Cắt Giảm Lãi Suất của Fed Bị Hoãn Lại

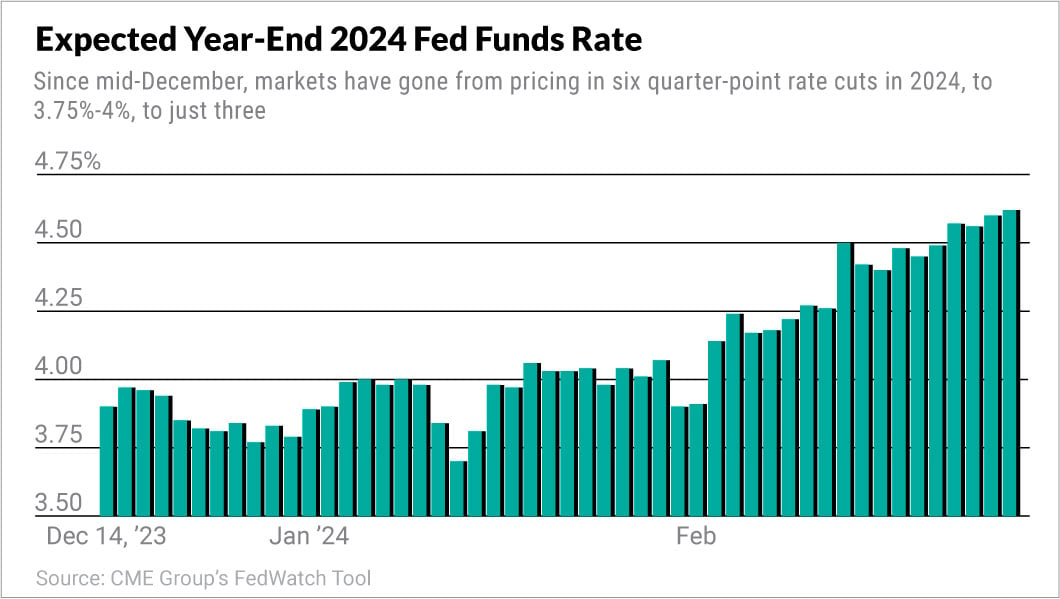

Sau khi Fed dự kiến thực hiện ba lần cắt giảm lãi suất 0.25% trong năm 2024 theo dự báo quý của tháng 12, Phố Wall Street bước vào cuộc họp tháng 1 với kỳ vọng cắt giảm lãi suất vào tháng 3 là điều có thể xảy ra và cắt giảm vào tháng 5 là điều chắc chắn. Tại sao không?

Lưu ý rằng tính đến ngày 31 tháng 1, báo cáo CPI và PPI nóng cho tháng 1 vẫn còn vài tuần nữa mới được công bố. 7 tháng dữ liệu lạm phát cho thấy chỉ số giá PCE lõi của Fed, thước đo chính của họ, đã giảm xuống dưới 2% theo tỷ lệ hàng năm. Vì vậy, khi Fed tuyên bố vào ngày 31 tháng 1 rằng họ sẽ hoãn việc cắt giảm lãi suất cho đến khi các nhà hoạch định chính sách có “niềm tin lớn hơn rằng lạm phát đang di chuyển bền vững về mức 2%“, ban đầu thị trường coi đó là một sự chậm trễ nhỏ – chứ không phải là sự thay đổi tiềm tàng trong lộ trình hướng tới mức lãi suất thấp hơn nhiều.

Tuy nhiên, sự thay đổi chính thức trong định hướng của Fed từ thắt chặt sang nới lỏng đã phủ bóng lên thông điệp khác dường như mang tính chất ít diều hâu hơn.

Dấu hiệu đầu tiên là Fed đã loại bỏ đánh giá trong tuyên bố chính sách của mình rằng “điều kiện tài chính và tín dụng chặt chẽ hơn” có thể hạn chế việc tuyển dụng và lạm phát.

Việc không đề cập đến điều kiện tín dụng chặt chẽ cho thấy Fed không còn coi khả năng các ngân hàng dễ bị tổn thương là mối lo ngại chính trong việc thiết lập lãi suất chính sách, mặc dù vẫn lo ngại về các khoản vay bất động sản thương mại.

Điều đó có thể báo hiệu rằng Fed dưới thời Powell đã học hỏi từ những sai lầm của Fed dưới thời Greenspan và sẽ không nới lỏng chính sách một cách không cần thiết để chống lại sự rối loạn tài chính nếu điều đó có nghĩa là buông lỏng cảnh giác trước bong bóng tài sản tiềm ẩn.

Cắt giảm lãi suất của Cục Dự trữ Liên bang trong năm 2024: Khi nào sẽ xảy ra?

Chủ tịch Cục Dự trữ Liên bang Jerome Powell cho biết, nới lỏng chính sách quá sớm “có thể dẫn đến việc đảo ngược những tiến bộ mà chúng tôi đã đạt được về lạm phát và cuối cùng đòi hỏi chính sách thắt chặt hơn.“

Ông nhấn mạnh rằng quyết định bắt đầu chu kỳ cắt giảm lãi suất là một quyết định “có hậu quả nặng nề” mà Fed muốn thực hiện đúng.

Powell không giải thích tại sao lần cắt giảm đầu tiên lại quan trọng đến vậy. Nhưng nó sẽ gửi đi một tín hiệu rõ ràng về lạm phát và khuếch đại kỳ vọng rằng một loạt các lần cắt giảm sẽ theo sau.

Điều này cũng có thể nằm trong tâm trí của Powell: Trong 11 chu kỳ cắt giảm lãi suất kể từ năm 1982, S&P 500 trung bình tăng gần hai con số trong 6 tháng sau lần cắt giảm đầu tiên. Điều đó bao gồm mức tăng 25% trong nửa năm sau lần cắt giảm lãi suất đầu tiên vào năm 1998.

Lời giải thích sâu sắc nhất của Powell đến trong câu trả lời cho câu hỏi tại sao lại quá sớm để bắt đầu cắt giảm khi cho rằng mức lãi suất mục tiêu 5.25% – 5.5% của Fed có vẻ cực kỳ thắt chặt, cao hơn khoảng 3 điểm phần trăm so với mức lạm phát dự kiến cho năm tới.

“Chúng tôi không biết chắc chắn lãi suất trung lập nằm ở đâu vào bất kỳ thời điểm nào,” Powell thừa nhận.

Thông điệp ngầm là chính sách của Fed có thể không quá chặt chẽ như vẻ bề ngoài. Điều đó có thể đúng nếu những thay đổi trong nền kinh tế đã làm tăng lãi suất trung lập – mức lãi suất không thúc đẩy cũng không hạn chế tăng trưởng kinh tế.

Điều Kiện Tài Chính Và Việc Cắt Giảm Lãi Suất của Cục Dự Trữ Liên Bang

Hơn nữa, Powell nói thêm rằng các nhà hoạch định chính sách “không chỉ nhìn vào lãi suất quỹ liên bang. Chúng tôi nhìn vào – một cách rộng rãi – các điều kiện tài chính.“

Chính sách của Fed hoạt động bằng cách ảnh hưởng đến các điều kiện tài chính trong toàn bộ nền kinh tế, từ giá cổ phiếu đến tỷ giá hối đoái của đồng đô la đến lãi suất vay và nhu cầu tín dụng. Bất kể lãi suất cao đến mức nào, Fed vẫn còn nhiều việc phải làm nếu những điều kiện đó quá mạnh mẽ.

Biên bản cuộc họp tháng 1 của Fed, được công bố vào ngày 21 tháng 2, nhấn mạnh mối lo ngại đó: “Một số tham gia cho rằng rủi ro là điều kiện tài chính đang hoặc có thể trở nên ít hạn chế hơn mức thích hợp, điều này có thể thúc đẩy nhu cầu tổng hợp quá mức và khiến tiến độ lạm phát bị đình trệ.”

Cổ phiếu S&P 500 và Kiểm soát của Cục Dự Trữ Liên bang

Câu trả lời hai phần của Powell giúp giải thích những gì đang diễn ra khi S&P 500 leo lên những đỉnh cao mới và lợi suất trái phiếu Kho bạc Mỹ phản ứng.

Trước tiên, hãy xem cách thị trường tài chính phản ứng với báo cáo việc làm tháng 2 cho thấy có 353,000 việc làm mới vào tháng 1, cao gấp đôi dự báo.

Mặc dù có những lý do để nghi ngờ dữ liệu việc làm này, nhưng lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10 năm đã tăng vọt 17 điểm cơ bản lên 4.03%. Lợi suất kỳ hạn 2 năm, vốn gắn chặt hơn nhiều với triển vọng lãi suất của Fed, cũng tăng tương tự. Vì vậy, khoảng cách giữa lợi suất kỳ hạn 10 năm và 2 năm về cơ bản là không thay đổi.

Về cơ bản, thị trường đã định giá vào mức lãi suất trung lập cao hơn trên tất cả các thời hạn của trái phiếu Kho bạc Mỹ. Điều đó báo hiệu rằng cần có lãi suất cao hơn – và mức cắt giảm lãi suất của Fed thấp hơn – để ngăn nền kinh tế khỏi nóng lên quá mức.

Bây giờ hãy xem điều gì đã xảy ra vào ngày 22 tháng 2 sau khi báo cáo thu nhập quý 4 bùng nổ của công ty dẫn đầu chip AI Nvidia. Khi S&P 500 tăng vọt 2.1% lên mức cao mới, lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 2 năm đã tăng 6 điểm cơ bản lên 4.71%. Nhưng lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10 năm không nhúc nhích.

Thông điệp của thị trường là các điều kiện tài chính quá dễ dàng sẽ đòi hỏi Fed phải thu hẹp hơn nữa kế hoạch cắt giảm lãi suất. Lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10 năm không cần phải tăng vì lãi suất ngắn hạn hạn chế hơn sẽ kìm hãm tăng trưởng.

Nhìn lại, kể từ ngày 30 tháng 1, một ngày trước khi Fed cập nhật chính sách mới nhất, lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10 năm đã tăng 19 điểm cơ bản lên 4.25%. Lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 2 năm tăng khoảng 35 điểm cơ bản lên 4.64%.

Câu trả lời của thị trường cho câu hỏi “Tại sao không cắt giảm ngay bây giờ?” dường như bao gồm cả việc lãi suất trung lập cao hơn và điều kiện tài chính quá dễ dàng – nhưng phần lớn là do yếu tố thứ hai.

Bùng nổ cổ phiếu AI có làm thay đổi chính sách cắt giảm lãi suất của Cục Dự trữ Liên bang?

Tất cả những điều này đặt ra một câu hỏi: Liệu Fed có thực sự ám ảnh bởi giá cổ phiếu?

Nói chung là không. “Chúng tôi có nhiệm vụ việc làm tối đa và nhiệm vụ ổn định giá, và đó là hai điều chúng tôi hướng đến,” Powell đã nói. Mức độ của S&P 500, giống như tốc độ tăng trưởng của GDP, chỉ quan trọng ở mức ảnh hưởng đến cách Fed thực hiện công việc được giao.

Có một điều không thể tranh cãi: lập trường của Fed đối với các điều kiện tài chính đã thay đổi đáng kể giữa các cuộc họp tháng 12 và tháng 1. Nhưng điều gì đã xảy ra để thúc đẩy sự thay đổi đó?

Cùng với giá cổ phiếu, lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10 năm, lãi suất thế chấp và tỷ giá hối đoái là những yếu tố chính trong chỉ số điều kiện tài chính của Fed. Mặc dù lợi suất kỳ hạn 10 năm giảm mạnh giữa các cuộc họp tháng 11 và tháng 12 của Fed, nhưng mức tổng thể chỉ giảm nhẹ từ ngày 13 tháng 12 đến ngày 30 tháng 1. Tương tự, lãi suất thế chấp và đồng đô la vẫn dao động trong một phạm vi.

Biên bản cuộc họp của Fed cho biết “chi phí vay vẫn ở mức cao” đối với các hộ gia đình và doanh nghiệp.

Sự thay đổi lớn duy nhất là S&P 500 đã đạt mức cao kỷ lục đầu tiên trong hơn hai năm vào ngày 19 tháng 1, sau đó tiếp tục tăng cao hơn.

Deutsche Bank cho biết trong “House View” ngày 20 tháng 2: “7 cổ phiếu công nghệ hàng đầu Magnificent Seven đã giúp nới lỏng đáng kể các điều kiện tài chính.“

Biên bản cuộc họp của Fed không đề cập đến bất kỳ lo ngại cụ thể nào về giá cổ phiếu. Họ lưu ý rằng “cổ phiếu dường như được định giá cho khả năng phục hồi kinh tế liên tục,” với mức định giá “giảm bớt” bên ngoài Nvidia và 7 cổ phiếu Magnificent Seven khác. Tuy nhiên, S&P 500 hiện đã tăng hơn 40% so với mức đáy thấp của thị trường vào cuối năm 2022.

Yardeni nói: “Fed nhận thức được hiệu ứng giàu có và tác động của nó đối với nền kinh tế. “Đây càng là lý do để không hạ lãi suất nếu thị trường chứng khoán (tăng) tiếp tục nới lỏng các điều kiện tài chính.”

Yardeni nói thêm rằng Powell là một người ham học lịch sử và chắc chắn đã nghiên cứu kinh nghiệm bong bóng dot-com của Fed thời Greenspan.

Thách thức của Greenspan

Có thể chúng ta phải đợi 5 năm, khi biên bản cuộc họp được công bố, để biết cổ phiếu AI ảnh hưởng đến việc thay đổi thông điệp của Fed vào tháng 1 đến mức nào. Nhưng biên bản cuộc họp của Fed từ năm 1998 và 1999 cho thấy Fed dưới thời Greenspan bị ám ảnh bởi giá cổ phiếu.

Điều đáng chú ý nhất là Fed liên tục mong đợi cổ phiếu dot-com sẽ giảm. Powell rõ ràng không định lặp lại sai lầm đó.

Ngay cả sau khi thị trường phần lớn phục hồi sau cú lao dốc tháng 9 năm 1998, Fed vẫn tiếp tục cắt giảm lãi suất lần thứ ba vào tháng 11. Điều đó một phần là do các quan chức dự đoán thị trường chứng khoán sẽ điều chỉnh giảm và hiệu ứng giàu có ít tác động hơn đến tiêu dùng.

Khi Fed cuối cùng bắt đầu đảo ngược các lần cắt giảm của năm trước vào tháng 6 năm 1999, các nhà hoạch định chính sách đã loại trừ việc tăng lãi suất nửa điểm. Một thống đốc của Fed cảnh báo rằng thị trường chứng khoán “rất mong manh” và “dễ bị sốc”.

Theo một cách nào đó, thách thức của Powell trong việc giảm lạm phát xuống 2% trong bối cảnh thị trường chứng khoán tăng vọt đơn giản hơn so với những gì Greenspan phải đối mặt. Ngay cả khi nền kinh tế Mỹ bùng nổ và cổ phiếu dot-com tăng vọt, lạm phát đã giảm xuống khoảng 1% vào năm 1997 và duy trì ở mức đó cho đến năm 1999. Điều này một phần là do đồng đô la mạnh, nhưng chủ yếu là do sự gia tăng mạnh mẽ về năng suất của Hoa Kỳ.

Greenspan phát biểu tại cuộc họp của Fed tháng 6 năm 1999: “Có vẻ như đang xảy ra một điều gì đó mà chưa ai trong chúng ta từng chứng kiến trước đây – có lẽ là sự thay đổi mang tính cấu trúc 100 năm trong cách sản xuất hàng hóa và dịch vụ.”

Các nhà hoạch định chính sách không tập trung vào việc liệu họ có nên chọc vào bong bóng dot-com mới nổi hay không. Câu hỏi lớn là liệu họ có nên để nền kinh tế Mỹ tận hưởng những thành quả của sự bùng nổ năng suất bằng cách hạn chế tăng lãi suất hay không.

Phố Wall Phân Khích “Thập kỷ Thịnh Vượng Của Những Năm 20” Và S&P 500

Phố Wall ngày càng tin tưởng vào kịch bản “Thập kỷ Thịnh Vượng của những năm 20”, với trí tuệ nhân tạo tổng hợp thúc đẩy một làn sóng tăng năng suất mới hứa hẹn tăng trưởng nhanh, lạm phát thấp và một kỷ nguyên sung túc cho các nhà đầu tư.

Sau một thời gian dài năng suất trì trệ, Mỹ đã có một sự hồi sinh vào năm 2023. Powell cho rằng điều này không phải do công nghệ cải tiến mang tính biến đổi mà do những yếu tố bình thường hơn, chẳng hạn như chuỗi cung ứng được cải thiện và tỷ lệ luân chuyển lực lượng lao động giảm.

Mặc dù tốc độ đổi mới công nghệ chóng mặt, nhưng hiệu quả tổng thể về năng suất liên quan đến AI và con đường đi đến thành công của nền kinh tế sẽ cần thời gian. Trước đó, hành trình có thể trở nên gập ghềnh khi Fed thực hiện những nỗ lực cuối cùng để chống lại lạm phát.

Siết chặt lãi suất lén lút?

Niềm tin vào khả năng hạ cánh mềm của Powell tăng vọt vào tháng 12, khi ông cam đoan rằng Fed “rất tập trung vào việc không mắc sai lầm” này là giữ lãi suất ở mức cao trong quá lâu.

Tuy nhiên, theo biên bản cuộc họp tháng 1, hầu hết các thành viên tham dự đều nhấn mạnh đến rủi ro cắt giảm lãi suất quá sớm. Chỉ một vài nhà hoạch định chính sách nhấn mạnh đến những hậu quả kinh tế tiềm ẩn của việc duy trì chính sách quá chặt chẽ.

Tuy nhiên, các nhà quan sát thị trường kỳ vọng Fed sẽ nới lỏng các hạn chế khi lạm phát tiếp tục giảm và tăng trưởng chậm lại.

Jason Draho, Giám đốc phân bổ tài sản tại UBS Global Wealth Management khu vực Châu Mỹ, viết trong bài đăng ngày 20 tháng 2 rằng Fed “hiện là bạn nhiều hơn thù của thị trường“. Bất chấp thông điệp mâu thuẫn của Fed gần đây và việc cắt giảm kỳ vọng cắt giảm lãi suất, diễn biến thị trường gần đây, cùng với xu hướng nới lỏng được áp dụng vào tháng 1, xác nhận rằng “put” của Fed đã quay trở lại, Draho viết.

Quyền mua (put option) cung cấp cho nhà đầu tư khả năng bảo vệ trước những biến động giảm nếu cổ phiếu giảm xuống dưới một mức nhất định. Thuật ngữ “Fed put” có nghĩa là nếu nền kinh tế bắt đầu suy yếu, các nhà hoạch định chính sách sẽ không ngần ngại cung cấp hỗ trợ. Và điều đó có thể có nghĩa là nới lỏng thêm cho S&P 500, nếu không muốn nói là hoàn toàn không can thiệp.

Chúng ta sẽ biết được Fed thân thiện với thị trường như thế nào vào ngày 20 tháng 3. Mặc dù việc cắt giảm lãi suất về cơ bản đã không còn được tính đến, Fed sẽ đưa ra các dự báo mới cho thấy mức độ cắt giảm lãi suất có thể xảy ra trong năm nay và năm sau.

Fed có thể loại bỏ một trong ba lần cắt giảm lãi suất 0.25% mà họ đã dự kiến trong năm 2024 vào tháng 12. Nếu vậy, chúng ta sẽ biết rằng việc trì hoãn cắt giảm lãi suất vào tháng 1 thực sự là một động thái siết chặt lãi suất lén lút.