Chưa có sản phẩm trong giỏ hàng.

TTCK Thế giới

Các chỉ số vốn hóa lớn hồi phục nhưng các cổ phiếu vốn hóa nhỏ lại giảm. Tiềm năng breakout của lĩnh vực dầu khí?

Thị trường chứng khoán dường như đã điều chỉnh theo một vài thay đổi lớn trong suy nghĩ của các nhà đầu tư trong những tuần gần đây. Một thay đổi: Mức lạm phát không giảm nhanh chóng như nhiều người nghĩ. Thứ hai, Cục Dự trữ Liên bang, tổ chức cuộc họp mới về lãi suất trong hai ngày tới, đã đúng khi thận trọng trong việc mở lại vòi bơm tiền. Tuy nhiên, bất chấp sự phục hồi chung của ngày thứ Hai, sự không đồng đều của mức tăng trong ngày có lẽ đã thuyết phục các nhà đầu tư cá nhân duy trì tính chọn lọc rất cao khi nắm các vị thế mới.

“Sự phục hồi chung” đề cập đến việc các vấn đề vốn hóa lớn lấy lại vị thế vững chắc vào thứ hai. Nhưng các công ty vốn hóa nhỏ lại chịu nhiều tổn thất hơn sau khi mất đi đáng kể nền giá trong tuần trước.

Diễn biến thị trường chứng khoán hôm nay

Chỉ số Nasdaq Composite tăng 0.8%, vượt mức tăng 0.6% của S&P 500. Tuy nhiên, Russell 2000 lại giảm 0.7%. Điều này diễn ra sau cú giảm 2.1% của chỉ số đại diện cho các công ty vốn hóa nhỏ trong tuần trước.

Trong khi đó, lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm tăng 3 điểm cơ bản lên 4.34%, mức đóng cửa cao nhất kể từ ngày 30 tháng 11. Nhìn chung, các lĩnh vực của thị trường chứng khoán nhạy cảm đặc biệt với lãi suất vay cao hơn đều giảm vào thứ hai. SPDR Sector Select Utilities (XLU) giảm gần 0.4%. Quỹ ETF này, mặc dù giảm nhẹ trong năm, đang phải vượt qua một bài kiểm tra hỗ trợ quan trọng tại đường trung bình động MA 200 ngày đang giảm dần nhẹ.

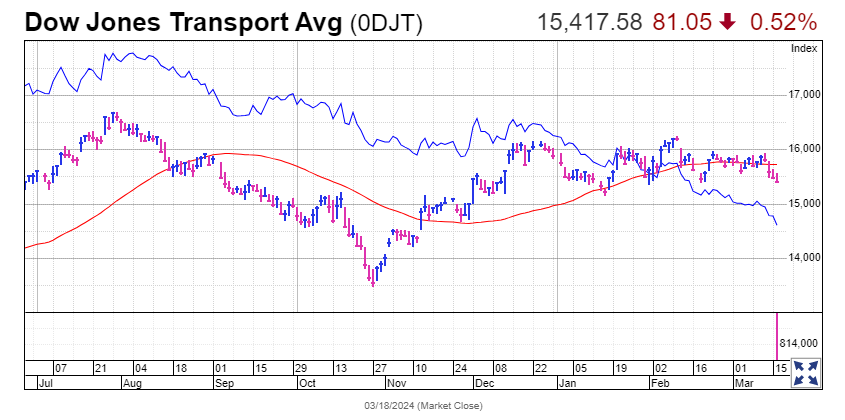

Chỉ số vận tải trung bình Dow Jones (DJTA) giảm 0.5% và giảm trong 4 phiên liên tiếp. Trên biểu đồ hàng ngày, đáng chú ý là chỉ số vận tải Dow Jones đã để mất đường trung bình động MA 50 ngày. Đây không phải là tín hiệu tích cực cho một thị trường tăng giá toàn diện và lành mạnh.

2023 Không Lặp Lại (Ít Nhất Là Hiện Tại)

Các công ty vốn hóa trung bình (Mid-cap) giảm nhẹ hơn nhiều so với các công ty vốn hóa nhỏ (Small-cap). SPDR S&P Mid Cap 400 (MDY) ETF chỉ giảm 0.2%.

Kiểm tra kỹ các chỉ số thị trường chứng khoán cho thấy hiệu suất tính đến thời điểm hiện tại giữa Nasdaq và S&P 500 cho đến nay trong năm 2024 là thực sự cân bằng.

S&P 500 hiện đang ở mức 5,149 điểm, với mức tăng gần 8% tính đến thời điểm hiện tại. Tính theo cả năm, đây là một mức tăng vững chắc. Thậm chí, nó còn vượt qua mức tăng 7.3% của Nasdaq.

S&P 500 hiện đang ở mức 5,149 điểm, với mức tăng gần 8% tính đến thời điểm hiện tại. Tính theo cả năm, đây là một mức tăng vững chắc. Thậm chí, nó còn vượt qua mức tăng 7.3% của Nasdaq.

Ngoài ra, không thể bỏ qua thực tế là S&P 500 vào thứ hai đã dễ dàng xóa sạch mức giảm nhẹ trong hai tuần trước đó.

Đây là một tín hiệu tích cực cho độc giả của IBD, những người đang lo lắng về số ngày phân phối (distribution days) cao bất thường trong 25 phiên giao dịch vừa qua cho cả chỉ số đại diện cho vốn hóa lớn của S&P và Nasdaq. Vui lòng tham khảo Market Pulse mỗi ngày để theo dõi số liệu cập nhật.

Như chuyên mục này đã đề cập, việc bán tháo ồ ạt với khối lượng lớn có thể làm hỏng xu hướng tăng của thị trường chứng khoán và buộc độc giả của Nhật Báo IBD phải chuyển sang tiền mặt. Nhưng cho đến thời điểm hiện tại, mức lỗ trung bình cho 6 ngày phân phối trên S&P vẫn ở mức tương đối chấp nhận được, dưới 0.7%.

Hoạt động bán ra của các nhà đầu tư chuyên nghiệp diễn ra mạnh hơn một chút trên Nasdaq. 6 đợt bán tháo gần đây với khối lượng giao dịch cao hơn trung bình chỉ dưới 0.9%.

Quyết định của Cục Dữ Trự Liên Bang sắp diễn ra

Theo số liệu ban đầu, khối lượng giao dịch giảm mạnh. Trên Nasdaq, khối lượng giao dịch giảm hơn 39% so với phiên giao dịch thứ Sáu, vốn được thúc đẩy bởi các quyền chọn đáo hạn hàng tháng và hàng tuần. Sàn giao dịch chứng khoán New York (NYSE) ghi nhận lượng cổ phiếu trao tay giảm 47% so với phiên trước đó.

Bạn có phát hiện ra một manh mối khác cho thấy các nhà đầu tư tổ chức – chẳng hạn như quỹ tương hỗ, quỹ hưu trí, công ty bảo hiểm, nhà tư vấn đầu tư lớn, v.v. – thích “ngồi yên” trước thềm cuộc họp kéo dài hai ngày của Cục Dự Trự Liên Bang (Fed) không? Bạn có thể đã nhận thấy điều đó trên các danh sách cổ phiếu khác nhau của IBD.

Trên danh sách IBD 50, như được thấy trong Leaderboard và trên phần Stock Lists của Investors.com, chỉ có 13 công ty có thanh khoản vượt mức trung bình của họ trong 50 ngày qua. Điều đó chỉ chiếm khoảng một phần tư Stock Lists.

Các điểm breakout tiềm năng?

Trên các thị trường khác, giá dầu thô tăng mạnh.

Dầu tương lai West Texas Intermediate (WTI) tăng 2% lên 82.21 USD một thùng. Đây là mức đóng cửa theo ngày cao nhất kể từ ngày 30 tháng 10.

Liệu đà tăng giá của vàng đen có thể thúc đẩy sự dịch chuyển thực sự sang các công ty thăm dò, lọc dầu hoặc kinh doanh nguồn năng lượng quan trọng này? Có lẽ còn quá sớm để nói. Tuy nhiên, một vài cái tên, bao gồm công ty dịch vụ dầu khí Weatherford International (WFRD), đã được thảo luận nhiều hơn trên IBD Live.

TechnipFMC (FTI), một công ty được niêm yết trên NYSE thuộc nhóm ngành máy móc dầu khí của IBD, gần đây đã chứng tỏ là một trong những cổ phiếu bứt phá nổi bật hơn.

Cổ phiếu tăng trưởng vốn hóa trung bình này đã breakout khỏi mô hình “Chiếc Cốc” kéo dài 4 tháng với điểm mua 22.78 USD vào ngày 1 tháng 3. Sự thoái lui ngay lập tức về đường trung bình động MA 10 ngày không thể ngăn cản đà tăng. Ở mức 24.58 USD, Technip hiện đã tăng gần 8% so với mức giá vào điểm mua quan trọng.

Cổ phiếu này đã được thêm vào SwingTrader vào ngày 7 tháng 3.

Cổ phiếu Vốn Hóa Nhỏ So Với Toàn Thị Trường

Điều trớ trêu là hai trong số những cổ phiếu được xếp vào nhóm tăng giá của Stocks On The Move lại đến từ phân khúc vốn hóa nhỏ. Turtle Beach (HEAR) và Vital Farms (VITL) đều tăng mạnh với khối lượng giao dịch lớn. Tương tự với QuickLogic (QUIK), một cổ phiếu dẫn dắt (leader) mới nổi và vốn hóa siêu nhỏ thuộc nhóm ngành sản xuất chip bán dẫn không có nhà máy (fabless) được xếp hạng cao. Nhóm ngành này đứng thứ 4 trong số 197 ngành về hiệu suất giá trong 6 tháng.

Tất nhiên, đây chỉ là một lưu ý nhỏ về các công ty vốn hóa nhỏ. Điều thực sự đáng chú ý về thị trường chứng khoán hiện tại là gì? Đó là sự thiếu hụt các điểm breakout thực sự mạnh mẽ của các cổ phiếu có tiềm năng dẫn đầu thị trường.

MarketSurge cung cấp một công cụ đo lường dễ sử dụng cho vấn đề này. Ngay trên trang chủ, sau khi phiên giao dịch thứ hai đóng cửa, bạn sẽ thấy rằng không có cổ phiếu nào đáp ứng đủ tiêu chí cho một sàng lọc tích hợp có tên “Breaking Out Today”.

Trên thực tế, trong hai tuần qua, có rất ít, nếu không muốn nói là không có, phiên giao dịch nào mà có ít nhất ba cổ phiếu trở lên lọt vào sàng lọc “Breaking Out Today”. Đây là một sự tương phản rõ rệt so với, chẳng hạn như, tuần của ngày 5 tháng 2. Trong tuần đó, 3 cổ phiếu đã đủ điều kiện vào các ngày 5 và 7 tháng 2. Vào các ngày 8 và 9 tháng 2, tổng cộng có 17 công ty lọt vào danh sách.

Tuy nhiên, những số liệu thống kê như vậy là hợp lý khi xem xét rằng thị trường chứng khoán đã đi vào đà tăng giá kể từ ngày 1 tháng 11, khi một ngày FTD (bùng nổ theo đà) mạnh mẽ đã thúc đẩy đà tăng của thị trường.