Chưa có sản phẩm trong giỏ hàng.

TTCK Thế giới

Cổ phiếu vốn hóa nhỏ dẫn đầu tăng giá mạnh. Liệu chứng khoán Mỹ có tăng giá trong năm bầu cử Tổng Thống?

Có đúng là thị trường chứng khoán ngày hôm nay đã thể hiện hai mặt đối lập của bản chất bí ẩn và đa chiều của nó?

Dù bạn là người mới tham gia thị trường chứng khoán hay là một nhà đầu tư kỳ cựu, có lẽ bạn sẽ thấy những ngày cuối cùng của mỗi quý rất thú vị.

Nếu thị trường tăng điểm, liệu đó có phải là hoạt động trang trí cửa sổ đầy năng lượng của các nhà quản lý danh mục đầu tư? Ngược lại, nếu thị trường giảm điểm, liệu những người chơi sành sỏi nhất trên Phố Wall đã rút một lượng lớn chip ra khỏi bàn chơi?

Tất nhiên, sẽ không ai biết được điều đó. Trong một phiên đấu mù, đó chính là điểm mấu chốt. Do đó, các nhà đầu tư cá nhân và cố vấn tài chính chỉ cần đơn giản là đọc các thông tin thị trường cung cấp mỗi ngày, sau đó đưa ra kết luận khách quan nhất có thể.

Xét theo diễn biến của ngày thứ tư, có vẻ như một số người trên Phố Wall muốn chốt lời. Tuy nhiên, những người khác lại tận dụng sự yếu kém nhẹ nhàng vào buổi sáng ở một số lĩnh vực của thị trường để mua cổ phiếu.

Xét theo diễn biến của ngày thứ tư, có vẻ như một số người trên Phố Wall muốn chốt lời. Tuy nhiên, những người khác lại tận dụng sự yếu kém nhẹ nhàng vào buổi sáng ở một số lĩnh vực của thị trường để mua cổ phiếu.

Thị trường chứng khoán hôm nay cho thấy sự phân hóa theo quy mô vốn hóa.

Cổ phiếu vốn hóa nhỏ (small caps) dẫn đầu thị trường với mức tăng 2.1% của chỉ số Russell 2000, gấp đôi mức tăng 0.9% của S&P 500 và gấp hơn bốn lần mức tăng 0.5% của Nasdaq Composite. Ngay cả Nasdaq 100, gồm 100 công ty phi tài chính lớn nhất trên sàn này, cũng chỉ tăng 0.3%. Tuy nhiên, chỉ số S&P 500 đã lập kỷ lục đóng cửa mới.

Cổ phiếu vốn hóa lớn (large caps) cũng ghi nhận mức tăng trưởng tích cực. Chỉ số Dow Jones Industrial Average tăng 1.2%, vượt trội so với S&P 500. Thậm chí, chỉ số trung bình vận tải Dow Jones (DJTA) cũng tăng 1.1% bất chấp lo ngại về thảm họa cầu Francis Scott Key Bridge ở Baltimore có thể gây ra rủi ro cho các tuyến vận chuyển biển và đường bộ.

Tỷ lệ tăng/giảm (A/D) tích cực trên các chỉ số cũng củng cố thêm diễn biến mạnh mẽ của thị trường. Trên Nasdaq, số mã tăng gần gấp 3 lần số mã giảm, trong khi trên NYSE, số mã tăng vượt trội số mã giảm gần 4 lần.

Đi sâu hơn, gần 3 tá trong số 197 nhóm ngành theo dõi của IBD đã tác động tích cực đến các chỉ số chính với mức tăng từ 2% trở lên. Điều thú vị là chỉ có một trong 32 nhóm ngành tăng trưởng hàng đầu thuộc lĩnh vực công nghệ: nhóm sản xuất chất bán dẫn. Các ngành hàng không, than, sản phẩm giải trí, ngân hàng Tây Nam, dược phẩm generic và kim loại quặng thậm chí còn có hiệu suất tốt hơn.

Thị trường đi ngang trong năm 2024

Khối lượng giao dịch giảm nhẹ trên cả hai sàn giao dịch chính trước thềm ngày giao dịch cuối cùng của quý 1 năm 2024.

Nasdaq, vốn là đầu tàu trong đợt phục hồi mạnh mẽ của thị trường chứng khoán năm 2023, giờ đây không còn giữ vị trí dẫn đầu rõ ràng giữa các chỉ số chứng khoán. Tuy nhiên, đối với các nhà đầu tư dài hạn, xu hướng tăng trưởng được xác nhận của thị trường, dù chậm lại, vẫn còn nguyên. Điều đó thật đáng chú ý, xét đến số lần chốt lời đáng kể của các nhà đầu tư tổ chức vẫn được ghi nhận trong bảng theo dõi 25 phiên của Nhật Báo IBD.

Như Market Pulse (Nhịp Đập Thị Trường) cho thấy, mặc dù có một phiên tăng điểm tích cực vào thứ tư, vẫn còn tới 8 ngày phân phối [ngày các nhà đầu tư tổ chức bán ra cổ phiếu với số lượng lớn]. Tuy nhiên, cần lưu ý rằng có bốn kịch bản khác nhau để xác định điều này ảnh hưởng như thế nào đến thị trường chứng khoán trong tương lai. Cụ thể:

- Khối lượng phân phối cao, cường độ bán ra mạnh trong mỗi đợt phân phối

- Khối lượng phân phối thấp, cường độ bán ra mạnh

- Khối lượng phân phối cao, cường độ trung bình đến nhẹ

- Khổ lượng phân phối thấp, cường độ trung bình đến nhẹ

Thị trường chứng khoán ngày nay phản ánh điều gì? Có lẽ là Kịch bản số 3. Điều này có nghĩa là cho đến khi chúng ta thấy mức giảm sâu hơn và những đám mây bão lớn hơn về mặt kỹ thuật khác, thì các nhà đầu tư cổ phiếu tăng trưởng có thể sẽ duy trì vị thế vững chắc trong những cổ phiếu tốt nhất của họ.

Điều này dĩ nhiên là bất thường, nhưng không phải là không có tiền lệ.

Trong giai đoạn đầu đến giữa những năm 2010, sau cuộc khủng hoảng tài chính 2008-2009, các chỉ số chính đã phục hồi chập chững. Nhiều xu hướng tăng được xác nhận đã bị ảnh hưởng bởi nhiều ngày phân phối. Những khoản lợi nhuận dễ dàng khó kiếm được. Tuy nhiên, Nasdaq và S&P 500 dần dần đạt được mức đỉnh cao hơn và mức đáy cao hơn. Biến động thị trường cuối cùng đã giảm đáng kể trong năm 2017.

Nếu Nasdaq đủ sức mạnh để đạt đến mức 16,700 điểm, người ta có thể mong đợi số ngày phân phối giảm nhanh chóng.

Tuy nhiên, các cổ phiếu dẫn dắt trên thị trường chứng khoán đang cần được nghỉ ngơi.

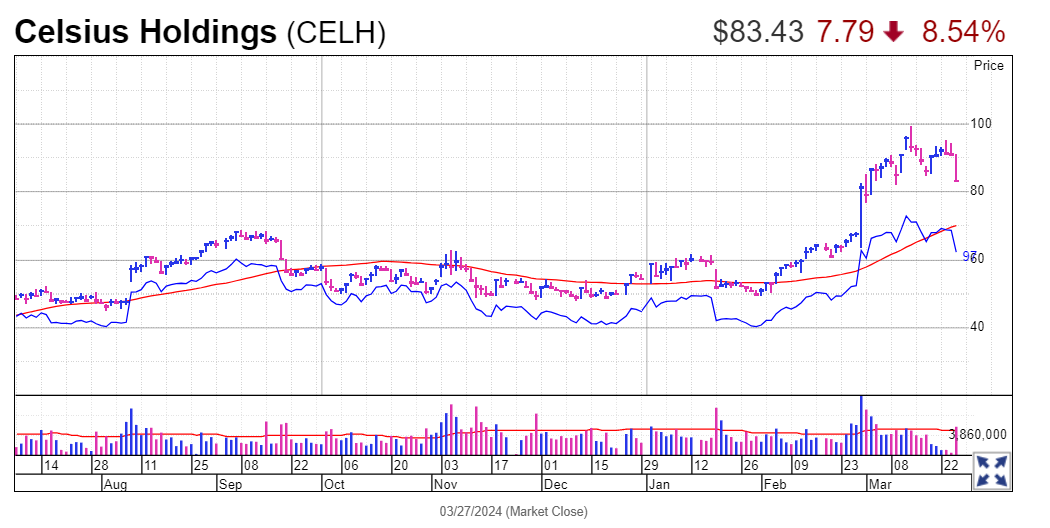

Quy tắc bán ngắn hạn dựa trên cổ phiếu Celsius (CELH)

Cổ phiếu Celsius (CELH), vốn đã tăng vọt 100 lần kể từ mức đáy của năm 2019, không tham gia vào nhịp hồi phục của thị trường vào thứ tư.

Thay vào đó, cổ phiếu tăng trưởng vốn hóa trung bình này đã giảm 8.5% xuống 83.43 USD. Khối lượng giao dịch chỉ tăng 24% so với mức trung bình 50 ngày của cổ phiếu. Nhưng Celsius cũng đã phá vỡ đường trung bình động EMA 21 ngày lần đầu tiên kể từ khi vượt qua điểm mua sớm ở mức 62.05 USD trong nền giá kéo dài 6 tháng.

Ngoài ra, cần lưu ý rằng cuộc khảo sát hàng tuần của Investors Intelligence đối với các chuyên gia thị trường vẫn đang nghiêng nhiều về phía lạc quan. Tuy nhiên, bản thân nó không phải là tín hiệu bán chính yếu.

Thị trường chứng khoán tăng điểm bất chấp kịch tính bầu cử Tổng thống: 4 yếu tố có thể duy trì đà tăng

Mặc dù căng thẳng thường leo thang trong những năm bầu cử Tổng thống, nhưng xu hướng tăng ấn tượng của thị trường chứng khoán kể từ đầu tháng 11 dường như củng cố lập luận: Lợi nhuận đầu tư có thể tăng trưởng bất kể ai thắng cử.

Lý do cho khả năng sinh lời tích cực trong năm 2024 phần lớn dựa trên một yếu tố chính: sự lạc quan về thu nhập tương lai. Nói cách khác, tăng trưởng lợi nhuận mạnh trong tương lai thiết lập mức định giá hợp lý cho cổ phiếu hiện tại.

Yếu tố thứ 2? Dự báo thị trường chứng khoán có xu hướng được hưởng lợi từ khả năng cao Cục Dự trữ Liên bang (Fed), sau khi báo hiệu vào tháng 11 rằng họ đã ngừng tăng lãi suất, sẽ bắt đầu giảm lãi suất trong năm nay.

Lãi suất thấp hơn giúp thúc đẩy đầu tư của các công ty và kích thích các thương vụ mua bán. Chúng giảm chi phí vay mượn và khuyến khích mua lại cổ phiếu và trả cổ tức, cuối cùng làm tăng lợi nhuận cho nhà đầu tư.

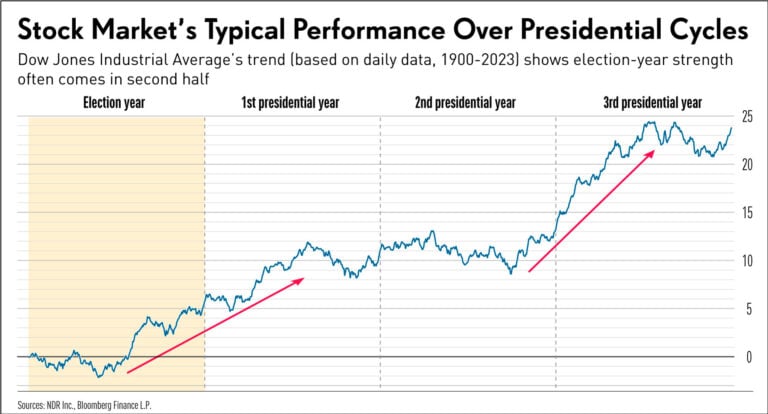

Xét theo cục diện hiện tại của cuộc đua Tổng thống, phe “bull” (tín hiệu thị trường tăng) trên thị trường chứng khoán có lịch sử ủng hộ họ – yếu tố tích cực thứ ba.

Thị trường chứng khoán và chu kỳ bầu cử Tổng thống tích cực

“Tôi không giao dịch theo chu kỳ, nhưng tôi luôn nhận thức về nó,” Mark Minervini, người hai lần vô địch Giải vô địch Đầu tư Hoa Kỳ, cho biết trong tập ngày 31 tháng 1 của IBD Live. “Dựa trên chu kỳ bầu cử Tổng thống, chúng ta (có thể) có một xu hướng tăng trưởng rất mạnh từ nửa cuối năm 2024 đến nửa đầu năm 2025.”

“Những gì chúng ta thực sự có là khả năng lãi suất giảm. Thị trường đã hơi quá tích cực trong dự đoán việc cắt giảm lãi suất vào tháng 3,” Minervini nói thêm. Tuy nhiên, “bạn không nên nhìn vào những biến động nhỏ (của giá), bạn hãy nhìn vào xu hướng. Và khi bạn nhìn vào lần cắt giảm lãi suất đầu tiên mà không có suy thoái xảy ra, đó là lúc sức mạnh thực sự (của việc mua vào của các tổ chức) xuất hiện.”

Ned Davis Research, nghiên cứu lịch sử cả thế kỷ, đã phát hiện ra rằng thị trường chứng khoán được hưởng lợi khi Cục Dự trữ Liên bang (Fed) thực hiện lần cắt giảm lãi suất đầu tiên. Từ năm 1921 đến năm 2019, mức tăng trung bình 6 tháng của các chỉ số liên quan là 9.9%. Trong khoảng thời gian 12 tháng, mức tăng trung bình tăng lên 14.4%. Mức lợi nhuận trung bình, 10.2% sau 6 tháng và 15.2% sau 12 tháng, cũng rất khả quan.

Năm 2024, cổ phiếu tăng trưởng có khởi đầu sôi động. Chỉ số Innovator IBD 50 (FFTY) đã thoái lui trong tuần đầu tháng 3, nhưng đã tăng tới 16%. Con số này gần gấp đôi mức tăng 8,2% của SPDR S&P 500 Trust (SPY). Quỹ giao dịch chứng khoán iShares Russell 2000 (IWM) đã tăng 3.5%.

Thị trường chứng khoán bầu cử năm 2016

Tuy nhiên, không bao giờ nên loại trừ những đợt giảm giá mạnh và biến động giá mạnh trong những tháng tới.

Trở lại tháng 11 năm 2016, các nhà đầu tư đã chứng kiến sự biến động mạnh mẽ của thị trường chứng khoán. Hợp đồng tương lai chỉ số trung bình công nghiệp Dow Jones ban đầu giảm hơn 700 điểm vào những giờ cuối của đêm bầu cử khi tình trạng bất ổn trong cuộc bầu cử bùng phát. Sau đó, chỉ số blue chip tăng mạnh khi thông tin rõ ràng Donald Trump đã đánh bại Hillary Clinton trong cuộc đua vào Nhà Trắng.

Vậy, 8 năm sau, liệu chiến thắng của Trump vào tháng 11 này có giúp thúc đẩy thị trường chứng khoán đi lên hơn nữa không? Hay nhà đầu tư ủng hộ việc Tổng thống Joe Biden tái đắc cử?

Jim Caron, CIO về giải pháp danh mục đầu tư tại Morgan Stanley Investment Management (được quản lý tài sản trị giá 1.5 tỷ USD), nói với Nhật Báo IBD “Tôi thành thật mà nói. Không ai thực sự có câu trả lời hay cho vấn đề này“. “Chúng tôi không có mô hình dự báo chính trị nào được xây dựng trong chiến lược phân bổ của mình.”

Tình trạng hiện tại của cuộc đua

Ngày nay, có vẻ như chắc chắn rằng Trump đã hoàn tất việc đề cử của Đảng Cộng hòa. Nikki Haley hôm thứ tư thông báo rằng cô ấy sẽ tạm dừng chiến dịch tranh cử của mình sau khi thua tất cả, trừ một trong 15 cuộc bầu cử sơ bộ vào Siêu Thứ Ba. Năm nay Trump đấu với Biden trong trận tái đấu của cuộc tranh cử năm 2020.

Trump vẫn phải giải quyết không dưới 4 vụ án hình sự và dân sự, trong đó có khoản phạt 454 triệu USD từ bang New York vì tội gian lận kinh doanh. Những thách thức này có lẽ khiến người đọc nhớ đến Ngài Winston Churchill, người đã nói “Chính trị cũng thú vị như chiến tranh và khá nguy hiểm. Trong chiến tranh, bạn chỉ có thể bị giết một lần, nhưng trong chính trị thì có thể bị giết nhiều lần.”

Tổng thống Biden đang phải đối mặt với những thách thức và lo ngại về trạng thái tinh thần và tuổi tác của mình.

Một cuộc thăm dò ý kiến 980 cử tri đã đăng ký của New York Times và Siena College công bố ngày 3 tháng 3 cho thấy 73% “hoàn toàn đồng ý” hoặc “phần nào đồng ý” rằng vị tổng tư lệnh 81 tuổi “quá già để trở thành một tổng thống hiệu quả” .” Cuộc thăm dò cũng cho thấy 19% những người bỏ phiếu cho Biden vào năm 2020 nói rằng “tuổi tác là một vấn đề khiến ông ấy không còn khả năng đảm đương công việc”.

Một số thượng nghị sĩ Đảng Dân chủ đã vội vàng bảo vệ Biden, trong đó có Dick Durbin đáng gờm của bang Illinois. Biden có tỷ lệ tán thành thấp về cách xử lý nền kinh tế, cuộc khủng hoảng biên giới Hoa Kỳ và cuộc chiến giữa Israel với Hamas.

Tương tự, số lượng người tán thành kém đã bao vây Barack Obama vào đầu năm 2012. Tuy nhiên, Obama đã đánh bại Mitt Romney để giành được nhiệm kỳ thứ hai. Vào thời điểm đó, nền kinh tế chưa phát triển mạnh mẽ. Tuy nhiên, nó đã có sự phục hồi nhẹ sau cuộc Đại suy thoái 2008-2009.

Lịch sử thị trường chứng khoán về phía nhà đầu tư cho đến thời điểm hiện tại

Ít nhất một nhà quan sát thị trường lưu ý rằng nỗ lực tái tranh cử của Biden mang lại lợi ích cho các nhà giao dịch lạc quan. Bầu cử tổng thống thị trường chứng khoán

Jeffrey Hirsch, biên tập viên của Almanac của Stock Trader, và Christopher Mistal, giám đốc nghiên cứu của niên giám, đã viết trong ấn bản năm 2024 rằng thị trường chứng khoán có xu hướng hoạt động tốt khi một tổng thống đương nhiệm tái tranh cử. Kể từ năm 1949, mức tăng trung bình hàng năm của S&P 500 là 12.8% lớn hơn mức giảm trung bình 1.5% trong những năm bầu cử khi đây là lĩnh vực còn rộng mở. Tại sao? Tổng thống đương nhiệm tăng cường sự chắc chắn về chính sách kinh tế trong tương lai

Hirsch nói thêm: “Các tổng thống đương nhiệm đã tái đắc cử 15 lần và thua 6 trong 21 lần gần đây nhất kể từ năm 1900”. “Những năm những người đương nhiệm giành chiến thắng trong cuộc tái tranh cử mạnh mẽ hơn (trên thị trường chứng khoán) vào đầu năm. Những năm những người đương nhiệm thất bại có khởi đầu yếu kém, nhưng kết thúc mạnh mẽ khi các chính quyền không được lòng dân bị loại bỏ.”

Sự đảo chiều của thị trường chứng khoán vào năm 1980

Để minh họa cho kết quả sau này, hãy xem xét chiến thắng áp đảo của Ronald Reagan trước tổng thống một nhiệm kỳ Jimmy Carter vào tháng 11 năm 1980.

Chính quyền Carter (1977-1980) đã giảm bớt quy định trong một số lĩnh vực của nền kinh tế, chẳng hạn như vận tải hàng không. Điều này cuối cùng đã dẫn đến sự phát triển của du lịch, thúc đẩy nền kinh tế. Tuy nhiên, giá dầu cao và vụ giải cứu con tin bất thành tại đại sứ quán Mỹ ở Tehran đã bao trùm lấy Carter như một đám mây đen mịt mù. Bài phát biểu “suy thoái” của Carter vào tháng 8 năm 1979 đã trở thành một bài học.

Chỉ số S&P 500 đã xóa sạch các mức tăng đầu năm và giảm 9% vào đầu năm 1980. Nó chạm mức đáy 98.22 vào ngày 27 tháng 3. Sau đó, một đợt phục hồi mạnh mẽ bắt đầu vào giữa tháng 4. Chỉ số thị trường chứng khoán đạt đỉnh vào khoảng Lễ Tạ ơn cùng năm ở mức 141.96, tăng 44.5% so với mức thấp của ngày 27 tháng 3. Mặc dù có sự sụt giảm vào tháng 12, S&P 500 vẫn kết thúc năm 1980 với mức lợi nhuận 25.8%, không bao gồm cổ tức.

Chỉ số Dow Jones Industrial Average đóng cửa phiên giao dịch cuối năm ở mức 963.99, tăng 14.9%. Ba ngày giao dịch sau đó, vào ngày 6 tháng 1 năm 1981, Dow Jones đóng cửa ở mức 1,006.49, lần đầu tiên đóng cửa trên 1,000 điểm

Tăng trưởng trong bối cảnh lạm phát giảm

Tất nhiên, năm nay không giống như cuối những năm 1970.

Nền kinh tế đang tăng trưởng. Số liệu mới nhất về GDP quý 4 cho thấy mức tăng hằng năm là 3.2%. Điều này diễn ra sau mức tăng mạnh 4.9% trong quý 3 năm 2023.

Ước tính GDPNow của Ngân hàng Dự trữ Liên bang Atlanta gần đây ước tính tăng trưởng 2.1% trong năm 2024 về tổng sản phẩm quốc nội thực tế, giảm so với dự báo 3%. Giá cao của thực phẩm, thuê nhà, giáo dục và dịch vụ vẫn ảnh hưởng nặng nề đến người Mỹ. Nhưng lạm phát đã quay trở lại mức mục tiêu dài hạn của Cục Dự trữ Liên bang là 2%.

Vào ngày 29 tháng 2, chỉ số chi tiêu tiêu dùng cốt lõi (PCE) tăng 2.8% so với cùng kỳ năm ngoái vào tháng 1, giảm mạnh so với mức đáng sợ 5% – 6% trong năm 2022.

Trong khi đó, các năm bầu cử 1996 (tái đắc cử của Bill Clinton), 2004 (tái đắc cử của George W. Bush), 2012 (chiến thắng của Obama) và 2016 (Trump thua cử) cho thấy một mô hình lành mạnh cho các nhà đầu tư. Trong mỗi năm bầu cử đó, thị trường chứng khoán chạm đáy trong 6 tháng đầu năm hoặc vào cuối mùa hè. Sau đó, S&P 500 tăng mạnh mẽ cho đến cuộc bầu cử tổng thống vào tháng 11.

Tại sao điều chỉnh thị trường trong những năm bầu cử có thể là lành mạnh

Liệu năm 2024 có lặp lại mô hình này? Điều chỉnh giữa năm là bình thường, đặc biệt là khi thị trường chứng khoán đã tăng mạnh trong những năm trước đó.

Chỉ số Nasdaq tăng vọt vào tháng 1 năm 1995. Nó đã phá vỡ xu hướng giảm trong một năm ở mức 775 khi các nhà quản lý quỹ nhận được tín hiệu từ Alan Greenspan và Cục Dự trữ Liên bang rằng họ đã ngừng thắt chặt tiền tệ. Lãi suất đã được tăng 300 điểm cơ bản bắt đầu từ mùa xuân năm 1994.

Từ tháng 1 năm 1995 đến tháng 5 năm 1996, Nasdaq tăng hơn 65%, tăng trong 15 trên 17 tháng và đạt mức cao nhất mọi thời đại. Chính phủ đã đạt được thặng dư ngân sách đáng kinh ngạc. Clinton và Quốc hội hưởng lợi từ “cổ tức hòa bình Pax Americana” nhận được trong những năm sau khi Chiến tranh Lạnh kết thúc.

Vì vậy, việc điều chỉnh giảm 19% vào tháng 6 và tháng 7 năm 1996 của cổ phiếu dường như không nằm ngoài dự đoán.

Nhìn vào Nasdaq từ tháng 8 đến tháng 10 năm 2023, chỉ số này đã điều chỉnh giảm tới 13% xuống mức đáy 12,543 điểm. Sau đó, ngày FTD (bùng nổ theo đà) vào ngày 1 tháng 11 đã đến báo hiệu một đợt phục hồi có thể giao dịch đã bắt đầu. Lợi suất trái phiếu kho bạc 10 năm chuẩn đã giảm mạnh sau khi chạm mức đỉnh cao nhất 16 năm là 4.99% vào tháng 10 năm 2023. Đến cuối tháng 12, lợi suất trái phiếu 10 năm giảm xuống còn 3.78%.

Kể từ đó, các con số lạm phát của Hoa Kỳ đã tăng nhẹ so với dự kiến. Thị trường trái phiếu đã loại bỏ các dự đoán trước đây rằng Ngân hàng Trung ương Hoa Kỳ sẽ cắt giảm lãi suất năm hoặc sáu lần.

Việc theo dõi CME FedWatch của các nhà giao dịch tương lai quỹ Fed cho thấy gần 70% khả năng cắt giảm một phần tư điểm sẽ diễn ra tại cuộc họp của Fed vào ngày 12 tháng 6. Tuy nhiên, vào cuối năm, phần lớn các nhà giao dịch chỉ kỳ vọng ba đến bốn lần cắt giảm, mỗi lần 25 điểm cơ sở. Tổng cộng, điều đó sẽ đưa lãi suất quỹ fed từ phạm vi mục tiêu 5.25% – 5.5% lên mức cao nhất khoảng 4.5% – 4.75%.

Yardeni Research dự báo lợi nhuận của S&P 500 sẽ tăng 11% trong năm nay lên 250 đô la. Điều đó có nghĩa là chỉ số phổ biến này, hiện ở mức khoảng 5,130 điểm, được giao dịch ở mức gấp 20.5 lần thu nhập dự phóng 12 tháng tới. Cao? Đúng vậy, nhưng không quá cao. Yardeni dự kiến lợi nhuận của S&P 500 sẽ tăng thêm 10% trong năm 2025 lên 275 đô la.

Lợi nhuận tăng là một yếu tố then chốt trong dự báo thị trường chứng khoán của nhiều tổ chức. Tất nhiên, một cuộc khủng hoảng bất ngờ có thể phá vỡ những quan điểm này.

Tuy nhiên, động lực nào thúc đẩy lợi nhuận này tăng lên? Các nhà quản lý quỹ coi trí tuệ nhân tạo (AI) sinh ra là một yếu tố then chốt giúp các tập đoàn hoàn thành công việc hiệu quả hơn trong khi mở rộng doanh thu. Những khoản đầu tư này có thể thúc đẩy biên lợi nhuận.

Theo Ngân hàng Quốc gia First Omaha, 94% các tổ chức đang đầu tư vào trí tuệ nhân tạo.

Công nghệ thúc đẩy lợi nhuận thị trường chứng khoán

“Chúng tôi thấy tiềm năng chuyển đổi trong trí tuệ nhân tạo (AI),” Matt Spyers, Giám đốc công nghệ của ngân hàng Nebraska, đã viết. “Với những tiến bộ mới nhất trong lĩnh vực AI sinh ra, chúng tôi có những cơ hội trong phân tích dữ liệu, quản lý rủi ro, phát hiện gian lận, phát triển phần mềm và trải nghiệm kỹ thuật số. Những công nghệ này không chỉ đơn thuần là công cụ thúc đẩy năng suất mà còn là chất xúc tác để mở khóa các khả năng mới.”

Theo FactSet, dự báo đồng thuận của các nhà phân tích cũng kêu gọi mức tăng trưởng 11% của S&P 500 trong năm nay sau mức tăng khiêm tốn vào năm 2023, dẫn đầu bởi lĩnh vực công nghệ (tăng trưởng EPS 17.8%) và dịch vụ truyền thông (tăng trưởng EPS 17.2%).

Marvell Technology (MRVL), công ty đã tăng vọt 73% so với mức đáy 46.07 của tháng 10, được dự đoán sẽ tăng lợi nhuận ròng từ mức giảm 4% cùng kỳ trong quý tài chính thứ tư kết thúc vào tháng 1 lên mức tăng 56% và 79% trong quý 1 và quý 2. Tăng trưởng doanh thu nhẹ sẽ giúp ích cho sự tăng trưởng này.

Trong rổ cổ phiếu vốn hóa lớn IBD 20, vốn đã tăng vọt 19,5% theo tỷ trọng giá từ ngày 1 tháng 1 đến ngày 5 tháng 3, CrowdStrike (CRWD), Datadog (DDOG), gã khổng lồ về hệ thống quang học chip của Hà Lan ASML (ASML) và nhà cung cấp máy chủ trung tâm dữ liệu AI Super Micro Computer (SMCI) đã ghi nhận mức tăng trưởng lợi nhuận đáng kinh ngạc. Cả bốn công ty cùng nhau đạt được mức tăng EPS trung bình là 75% trong quý báo cáo gần nhất. Super Micro gia nhập chỉ số S&P 500 vào ngày 18 tháng 3.

Lý do nên đầu tư vàng trong năm 2024

Giá vàng tăng cao cho thấy lo ngại về lạm phát và tình trạng của nền kinh tế ngày càng lớn; sự leo thang giá vàng có thể ảnh hưởng đến dự báo thị trường chứng khoán trong phần còn lại của năm.

Nghiên cứu của Đại học Chicago cho thấy khi trái phiếu có tỷ suất thực tế điều chỉnh theo lạm phát âm, các nhà đầu tư sẽ đổ xô vào các tài sản trú ẩn an toàn. Hiện tại thì chưa phải như vậy. Nhưng nếu lạm phát tăng vọt trở lại và Cục Dự trữ Liên bang (Fed) không thể kiềm chế bằng chính sách tiền tệ, giá vàng có thể lại tăng vọt. Chỉ cần nhìn vào những gì đã xảy ra vào giữa những năm 1970 và gần đây hơn kể từ tháng 5 năm 2019.

Alex Ebkarian, giám đốc điều hành của Allegiance Gold, một nhà giao dịch và môi giới kim loại quý ở Calabasas, California, chỉ ra cuộc bầu cử tổng thống lịch sử “lá phiếu treo” năm 2000. Cuộc đua đó, giữa George W. Bush và Al Gore, là một ví dụ về cách vàng giúp bảo vệ danh mục đầu tư của các nhà đầu tư trong thời kỳ thị trường chứng khoán căng thẳng.

Mặc dù năm 2024 có thể không giống năm 2000, các nhà đầu tư có thể muốn chú ý đến năm 2025 và 2026, đây thường là những năm thị trường chứng khoán biểu hiện kém hơn trong chu kỳ bốn năm của tổng thống. “Vào năm 2000, khi có tâm lý lo lắng về kết quả bầu cử, vàng đóng vai trò như một hàng rào chống lại sự bất ổn”, Ebkarian nói với IBD.

Ông nói thêm: “Bắt đầu từ năm trước khi Bush nhậm chức và trong hai năm đầu tiên tại nhiệm, giá vàng đã tăng 11% do bong bóng dot-com vỡ, sự kiện khủng bố 11/9 và sự biến động của thị trường chứng khoán.“

Chỉ số Nasdaq đạt đỉnh vào tháng 3 năm 2000 ở mức 5,132 điểm, sau đó giảm gần 79%. Chỉ số này chạm đáy ở mức 1,108 điểm vào tháng 10 năm 2002.

Giá vàng tương lai vào thứ Sáu tăng cao hơn trong ngày thứ tám liên tiếp và vượt qua mốc 2,200 USD một ounce, lập mức đỉnh cao nhất mọi thời đại. Trong khoảng thời gian 20 năm, vàng vật chất đã mang lại tổng lợi nhuận 396%, đạt tỷ lệ tăng trưởng kép hàng năm là 8.3%.