Chưa có sản phẩm trong giỏ hàng.

TTCK Việt Nam

DẦU KHÍ XANH TRONG NGÀY THỊ TRƯỜNG ĐỎ NHẸ

Sự rung lắc diễn ra trong đầu tuần, chỉ số VN-Index giảm nhẹ -0.2% với thanh khoản cao hơn phiên hôm trước. Lực cầu vào khá tốt trong phiên chiều đã giúp chỉ số có cú rút chân. Elibook Team cho rằng, sự rung lắc có thể diễn ra trong các phiên đầu tuần nhưng thị trường sẽ trở lại tăng điểm vào giữa hoặc cuối tuần.

TIN TỨC TỪ FID (QUYẾT ĐỊNH ĐẦU TƯ CUỐI CÙNG), CỔ PHIẾU DẦU KHÍ TĂNG ĐIỂM

Tập đoàn Mitsui &Co (Nhật Bản) công bố vào ngày 29/3/2024 rằng dự án Lô B Ô Môn đã có Quyết Định Đầu Tư Cuối Cùng FID. Thông cáo được phát đi qua công ty con là MOECO (chủ mỏ). Nút thắt được giải quyết khi PVN (PetroVietnam) ký kết GPSA (Hợp Đồng Mua Bán Khí) vào ngày 28/3/2024. Đồng thời, PVN cũng ký GSA (hợp đồng bán khí) cho Nhà Máy Điện Ô Môn I.

Trước đó, Nhà Máy Nhiệt Điện Ô Môn III và IV đã được chuyển giao sang cho PVN làm chủ đầu tư từ cuối năm 2023 nên đã có đủ cam kết tiêu thụ khí từ cả 3 nhà máy điện.

Đọc thêm thông tin chi tiết: https://baodautu.vn/mitsui-cong-bo-quyet-dinh-dau-tu-cuoi-cung-voi-du-an-khai-thac-khi-lo-b-d211960.html

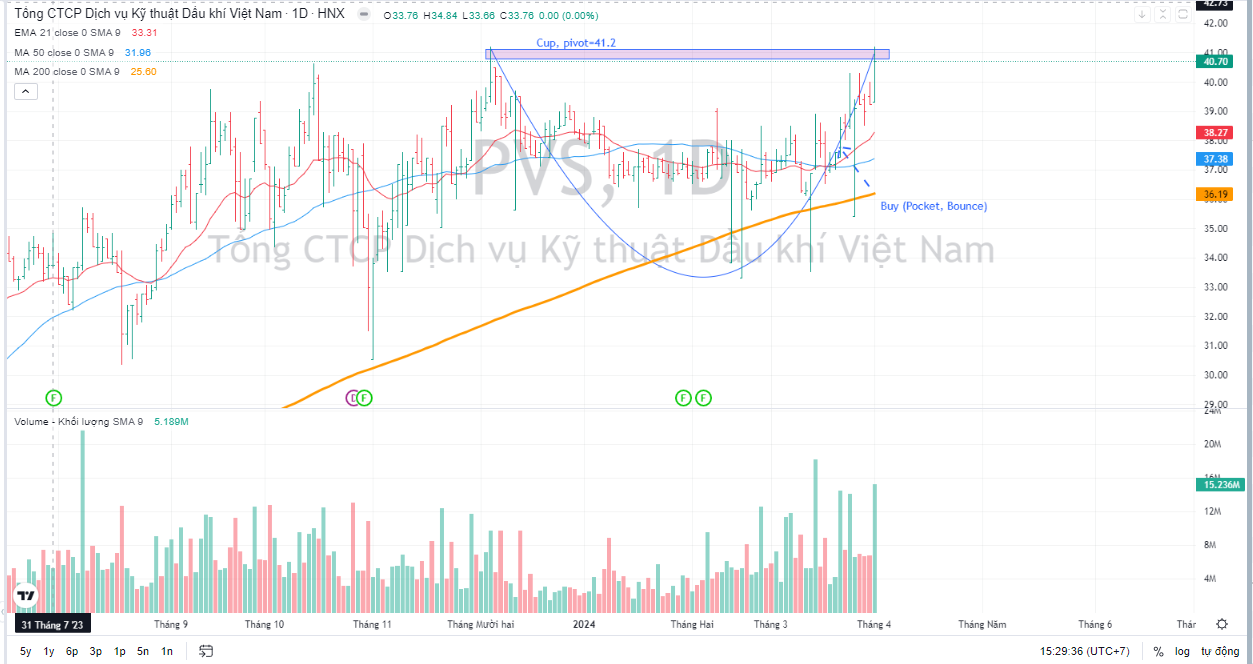

Thông tin này giúp cổ phiếu PVS tăng +3.8% và tiến sát điểm mua pivot của mẫu hình Chiếc Cốc là 41,200 đồng. Trước đó, Elibook Team đã khuyến nghị mua vào PVS vào ngày 21/3/2023 với điểm mua Pocket Pivot.

FID là chất xúc tác cho PVS để sớm triển khai dự án này và ghi nhận doanh thu/lợi nhuận. Hiện tại, PVS đã hoàn thành 15% tiến độ công việc theo LLOA (trao thầu hạn chế) cho các gói thầu. Nhưng việc sớm có FID sẽ giúp PVS sớm đẩy mạnh tiến độ và ghi nhận doanh thu.

Đọc thêm thông tin chi tiết: https://tapchicongthuong.vn/bai-viet/dich-vu-ky-thuat-dau-khi-pvs-da-hoan-thanh-15-cac-goi-thau-lo-b-o-mon-117821.htm

Các CTCK đang nâng dần triển vọng giá mục tiêu cho PVS nhờ kỳ vọng backlog tăng lên. Cụ thể, trong báo cáo cập nhật ngày 29/03/2024, CTCK VCSC (Vietcap) đã nâng giá mục tiêu thêm 12% lên 47,800 đồng/cổ phiếu, do kỳ vọng Backlog mảng M&C giai đoạn 2024-2028 tăng lên 6.4 tỷ đôla (cao hơn con số dự phóng trước đây là 5.9 tỷ đôla). Điều này là do VCSC kỳ vọng backlog mảng điện gió ngoài khơi sẽ tăng thêm 67% trong giai đoạn 2024-2030.

Mục tiêu giá 47,800 đồng của VCSCS đối với PVS, gần tương đồng với giá mục tiêu 47,100 đồng/cổ phiếu mà CTCK KBSV đưa ra hồi giữa tháng 3.

Theo KBSV, backlog mảng điện gió ngoài khơi tiềm năng 2024-2028 đạt khoảng 1 tỷ đôla, sau khi trong tháng 2/2024 họ đã ký được hợp đồng mới và được trao thầu khoảng 1.5 tỷ đôla cho các dự án điện gió ngoài khơi.

Theo phương pháp CANSLIM, việc các CTCK dần đánh giá tích cực triển vọng trung và dài hạn thông qua việc nâng mục tiêu giá là một chất xúc tác cho giá cổ phiếu.

Trong ngắn hạn, lợi nhuận ròng năm 2024 của PVS dự kiến tăng hơn 22%, lên mức 1,098 tỷ theo dự báo của KBSV. Điều này cũng gần với con số 1,132 tỷ do VCSC dự phóng.

Một cổ phiếu khác trong ngành dầu khí do Elibook Team là PVD cũng tăng giá nhẹ +1.55%. Mặc dù thời gian qua, PVD là leader mạnh nhất của dòng dầu khí do kỳ vọng tăng trưởng lợi nhuận năm 2024 là cao nhất ngành (+70% lên gần 1,000 tỷ đồng), thì thông tin FID là chất xúc tác trực tiếp cho PVS, vì đây là cổ phiếu đầu tiên hưởng lợi từ dự án Lô B- Ô Môn. Phải đến năm 2025, PVD mới bắt đầu khoan cho Lô B.

PVD đang neo gần đỉnh cao 2 năm và Elibook Team khuyến nghị tiếp tục nắm giữ.

Cổ phiếu vận tải dầu khí PVT, cũng nằm trong danh mục đầu tư của Elibook Team đã không giữ được sắc xanh và giảm nhẹ -0.52%. Hiện PVT đang kéo về EMA 21 ngày với thanh khoản thấp, sau khi breakout mẫu hình VCP (Độ Biến Động Thu Hẹp) vào ngày 14/3/2024, nên đây chỉ là sự nghỉ ngơi tạm thời. Chúng tôi duy trì đánh giá lạc quan cho PVT.

CỔ PHIẾU BẤT ĐỘNG SẢN ĐANG TRỞ LẠI VAI TRÒ DẪN DẮT. LIỆU THỊ TRƯỜNG CÓ BỊ LẠC QUAN TẾU BỞI CÁC GAME PHÁT HÀNH?

Dòng tiền đang trở lại nhóm bất động sản từ giữa tháng 3. Elibook Team cho rằng, dòng bất động sản có thể trở lại vai trò dẫn dắt sắp tới. Sự phục hồi của thị trường bất động sản là quan trọng cho các ngành khác, ví dụ như thép, xây dựng.

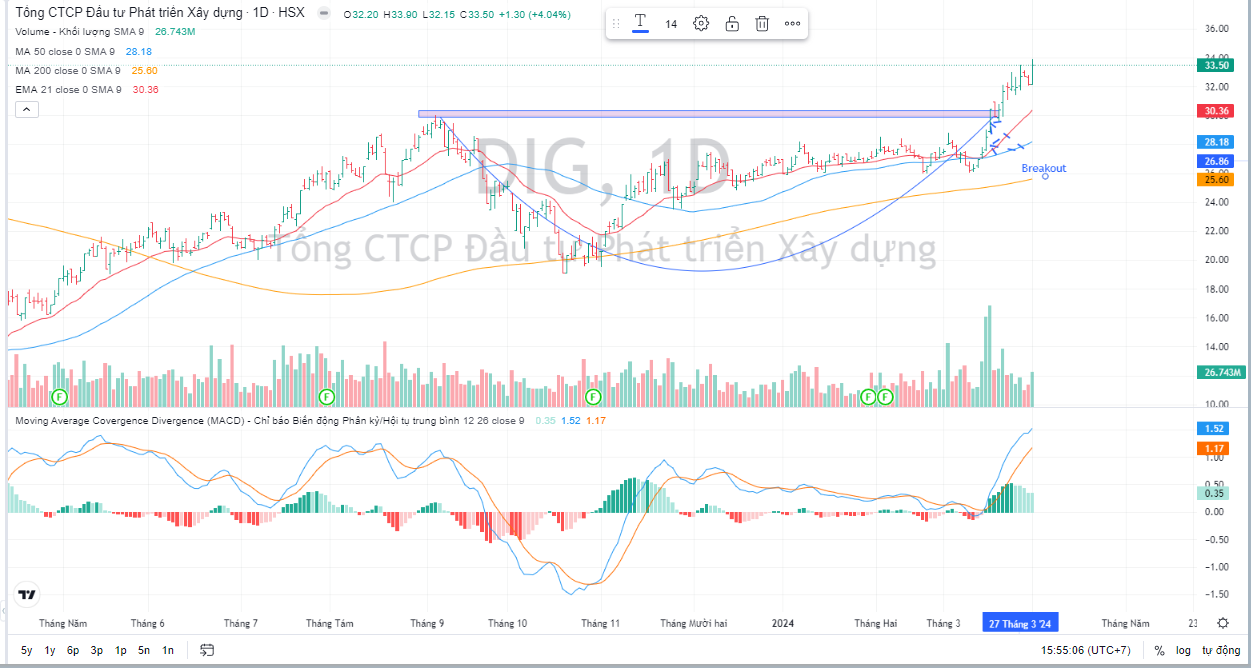

Dòng bất động sản chưa có lợi nhuận ở thời điểm hiện tại và chủ yếu là game tăng vốn. DIG cho biết kế hoạch huy động vốn 410 triệu cổ phiếu, để huy động số tiền khoảng hơn 3,450 tỷ đồng, nhằm thực hiện thanh toán lãi trái phiếu và bổ sung các dự án trọng điểm tại KDC Vị Thanh và dự án Cap Saint Jacques (Vũng Tàu).

Kế hoach chi tiết, DIG sẽ tăng vốn bằng trả cổ tức cổ phiếu (30.49 triệu cổ phiếu)+ ESOP (30 triệu cổ phiếu) + chào bán cổ đông hiện hữu 200 triệu cổ phiếu (giá chào bán 15,000 đồng/cổ phiếu) và phát hành riêng lẻ 150 triệu cổ phiếu (giá chào bán không thấp hơn 20,000 đồng/cổ phiếu).

DIG breakout nền giá Chiếc Cốc vào ngày 18/03/2024, cùng thời điểm với TCH, DPG trong danh sách “Breakout Today”. Hiện DIG đã rời xa vùng mua hợp lý 5% kể từ điểm mua 30,000 đồng, và đã tăng +14% kể từ điểm breakout, đồng thời tạo New High.

Elibook Team có đánh giá trung tính về game tăng vốn của các cổ phiếu đất nền như DIG, PDR, PDR… và lựa chọn các cổ phiếu có sản phẩm nhà ở như NLG, KDH và TCH. Tùy theo khẩu vị rủi ro để nhà giao dịch có giao dịch ở các cổ phiếu BĐS đất nền hay không.

Theo đánh giá của Vietcap (VCSC), mức định giá hợp lý của DIG chỉ khoảng hơn 20,000 đồng/cổ phiếu, tức thấp hơn thị giá hiện tại 33,500 đồng/cổ phiếu.

Điều này khiến chúng tôi liên tưởng đến cơn sốt cổ phiếu đất cuối năm 2021, khi DIG lên tới ba con số, nhưng VDSC (Rồng Việt) chỉ định giá cổ phiếu chỉ bằng một nửa, tầm khoảng hơn 40,000 đồng/cổ phiếu.

Chúng tôi đang đặt ra dấu hỏi về sự kỳ vọng phục hồi của ngành bất động sản nhà ở. Liệu các doanh nghiệp có kịp tái cấu trúc lại nguồn vốn, chuyển từ nợ trái phiếu sang cổ phiếu, hoặc giảm số dư nợ trái phiếu doanh nghiệp? Thị trường bất động sản có kịp ấm để hấp thụ nguồn cung từ các sản phẩm mở bán?

Hiện tại, chính phủ đang đẩy mạnh giải quyết vấn đề pháp lý. Luật Đất Đai Sửa Đổi 2024 được sớm trình để có hiệu lực từ 1/7/2024 thay vì đầu năm 2025.

Liệu sự phục hồi của giá cổ phiếu bất động sản có mang màu sắc “lạc quan tếu”? Áp lực đáo hạn trái phiếu doanh nghiệp năm nay là hơn 200,000 tỷ. Trong đó nhóm bất động sản chiếm đến 58%. Nên nhớ, các doan hnghiệp bất động sản vẫn đang chiếm số đông (70%) trong các trái phiếu chậm trả, hiện đang chiếm 19% tổng dư nợ trái phiếu.

Áp lực đáo hạn trái phiếu doanh nghiệp tăng mạnh trong quý 2/2024, lên tới 74,000 tỷ đồng, cao nhất trong năm 2024. Sau đó giảm xuống còn 52,000 tỷ trong quý 3 năm nay.

Đọc chi tiết: https://vneconomy.vn/ap-luc-dao-han-trai-phieu-doanh-nghiep-tang-manh-trong-quy-2-2024.htm

Tương lai là bất định và dựa trên quan điểm của phương pháp CANSLIM, chúng tôi chỉ đánh giá trung tính về sóng bất động sản dân cư. Chúng tôi thận trọng mua các doanh nghiệp có sẵn nguồn cung nhà ở, đã và đang mở bán thành công như NLG, KDH, và TCH. Cả ba cổ phiếu này đều tăng giá quanh +1% và cũng thiết lập đỉnh cao mới (New High).

Tương tự như DIG, cổ phiếu PDR cũng tăng +3.14% trong ngày hôm nay và thiết lập New High. PDR đã nộp hồ sơ lên Ủy Ban Chứng Khoán Nhà Nước về việc phát hành 134 triệu cổ phiếu với giá 10,000 đồng/cổ phiếu (thu về hơn 1,340 tỷ) để thực án các dự án KDC Bắc Hà Thanh (511 tỷ), Cadia Quy Nhơ (400 tỷ) tại Bình Định và dự án Thuận An 1 và 2 tại Bình Dương (330 tỷ). Ưu điẻm của PDR là tái cơ cấu thành công trái phiếu doanh nghiệp từ 2,500 tỷ về 0 vào cuối năm 2023.

MỐC NGẮM 1,300 ĐIỂM VÀ HÀNH ĐỘNG CỦA NHÀ GIAO DỊCH.

Mức giảm -0.2% với thanh khoản cao hơn phiên hôm trước khiế cho chỉ số VN-Index gặp phải ngày phân phối. Lưu ý, chỉ số VN-Index đã có 5 ngày phân phối buộc các nhà giao dịch phải thận trọng với các tín hiệu bán (cắt lỗ hoặc chốt lời).

Số cổ phiếu giảm trên sàn Hose gấp 2.2 lần số cổ phiếu tăng. Nhưng việc giá đóng cửa ở giữa nửa trên biên độ giá ngày cho thấy có lực đỡ trong phiên.

Chỉ số VN30 giảm -0.33% trong khi PVS tăng mạnh giúp HNX-Index tăng +0.13%. Xem tiếp trên kênh Youtube

…

Còn tiếp

Tham gia ELibook Trader để đọc chi tiết bản tin Nhịp đập thị trường, Zalo: 0977.697.420 (HỖ TRỢ MỞ TÀI KHOẢN CHỨNG KHOÁN VÀ KHÓA HỌC)