Chưa có sản phẩm trong giỏ hàng.

TTCK Thế giới

Thị trường chứng khoán Mỹ lại rung chuyển bởi lợi nhuận yếu kém của ASML; Tại sao độ rộng trên NYSE lại tốt hơn so với Nasdaq

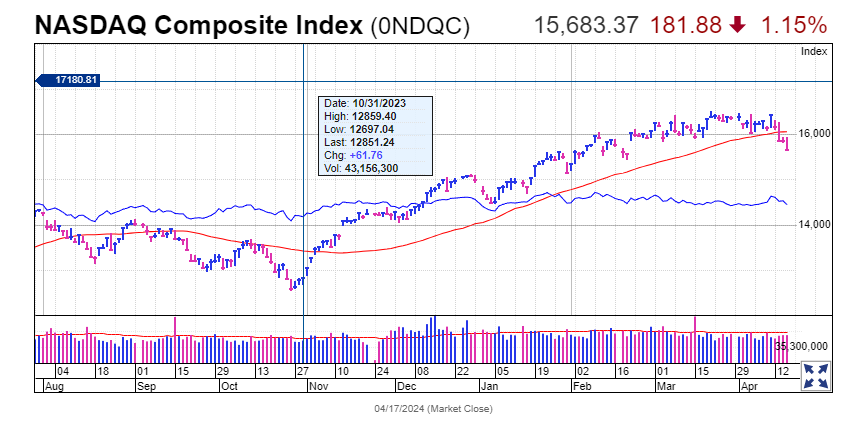

Thị trường chứng khoán hôm nay đã giáng một đòn cảnh báo mạnh mẽ khác cho các nhà đầu tư tăng trưởng. Sự sụt giảm do báo cáo lợi nhuận của ngày thứ Tư đã đặt triển vọng thị trường vào thế chuẩn bị cho một khả năng hạ triển vọng. Với việc tin tức về báo cáo lợi nhuận sắp diễn ra mạnh mẽ, rõ ràng là các tổ chức đã tìm cách giảm vị thế của họ trong nhiều lĩnh vực – từ bán dẫn đến phần mềm đến nhà ở. Không có gì lạ khi chỉ số Nasdaq Composite giảm gần 1.2%, gấp đôi mức giảm 0.6% của S&P 500.

Các cổ phiếu vốn hóa nhỏ giảm đáng kể, với Russell 2000 giảm 1% và S&P MidCap 400 giảm 0.8%.

Chỉ số Dow Jones Industrial Average (DJIA) tránh được đợt bán tháo lớn, giảm 0.1% khi có ít nhất sáu trong số 30 thành phần của nó tăng 1 điểm trở lên. UnitedHealth (UNH), thuộc danh sách Longterm LeaderBoard của IBD, đã tạo ra tác động lớn với mức tăng 10 điểm trong chỉ số được tính theo trọng số giá. Tuy nhiên, công ty bảo hiểm y tế đã bị kháng cự bởi đường trung bình di động MA 50 ngày.

Chỉ số Nasdaq thoát khỏi một ngày phân phối (distribution day).

Chỉ số Nasdaq thoát khỏi một ngày phân phối (distribution day).

Khối lượng giao dịch trên Nasdaq chỉ giảm 10 triệu cổ phiếu so với ngày hôm trước, xuống còn 4.99 tỷ cổ phiếu. Khối lượng giao dịch của NYSE giảm hơn 10%. Nhưng như hộp Nhịp Đập Thị Trường (Market Pulse) cho thấy rõ ràng, các ngày phân phối đã đạt đến mức cao. Trong khi đó, những độc giả thường xuyên của chuyên mục này đã biết trong nhiều tuần rằng, rủi ro của thị trường chứng khoán đã tăng mạnh. Do đó, tiền mặt gần đây đã trở thành một vị trí quan trọng hơn trong danh mục đầu tư.

Nhà đầu tư mua lại trái phiếu kho bạc Mỹ dài hạn, khiến lợi suất giảm 7 điểm cơ sở xuống 4.58%. Giá dầu tương lai giảm gần 3% xuống 82.86 USD/thùng.

Thị trường Chứng Khoán Hôm Nay: Thận Trọng Vẫn Cần Thiết

Hãy cùng xem lại những thay đổi quan trọng trong triển vọng hiện tại của IBD:

- 1/11/2023: Một ngày FTD (Bùng Nổ Theo Đà) tiếp theo trên Nasdaq (ngày 4) xác nhận xu hướng tăng mới.

- 3/1/2024: Số ngày phân phối trên Nasdaq lên tới 3; tỷ trọng cổ phiếu được giảm từ 80% – 100% xuống 60% – 80%.

- 8/1: Tỷ trọng cổ phiếu được nâng trở lại 80% – 100%.

- 25/1: Thị trường chứng khoán có tín hiệu chững lại. Giảm tỷ trọng xuống 60% – 80%.

- 2/2: Tỷ trọng cổ phiếu tăng trở lại 80% – 100%.

- 13/2: Ngày phân phối lớn trên cả Nasdaq và S&P 500; giảm tỷ trọng xuống 60% – 80%.

- 15/3: Một loạt ngày phân phối trên Nasdaq, 5 ngày trong 10 phiên, nhưng không thay đổi triển vọng.

- 4/4: Một ngày phân phối mạnh khác, nhưng số ngày trên Nasdaq vẫn giữ ở mức 8; triển vọng được hạ xuống thành xu hướng tăng có thể bị thay đổi (đèn vàng); tỷ trọng giảm xuống 40% – 60%.

- 11/4: Xu hướng tăng trở lại; nâng tỷ trọng lên 60% – 80%.

- 12/4: Xu hướng tăng có thể bị thay đổi (đèn vàng); tỷ trọng quay trở lại 40% – 60%.

- 15/4: Nasdaq giảm 1,8% trong ngày phân phối lớn; giảm tỷ trọng cổ phiếu xuống 20% – 40%.

Biến động của thị trường cho thấy ngày 4/4 là bước ngoặt khiến nhà đầu tư chốt lời trên đường giá tăng, bảo vệ lợi nhuận, cắt lỗ nhanh chóng và thận trọng hơn trong các quyết định mua mới.

Sau phiên giao dịch giảm điểm của thị trường chứng khoán hôm thứ tư, chỉ số Russell 2000 của các công ty vốn hóa nhỏ đã giảm 8.8% so với mức cao gần đây nhất là 2,135 điểm, trong khi S&P 500 giảm 4.6%. Chỉ số Nasdaq Composite, bị thủng đường trung bình động MA 50 ngày vào thứ hai, hiện đang thấp hơn 5.2% so với mức đỉnh cao nhất mọi thời đại là 16,538 điểm được thiết lập vào ngày 21 tháng 3.

ASML Bị Giáng Đòn Mạnh

Nhà cung cấp thiết bị chip lớn ASML (ASML) đã tạo lực đẩy cho đợt bán tháo mạnh mẽ. Cổ phiếu ASML giảm mạnh ngay khi mở cửa phiên và lao dốc hơn 7% xuống mức thấp nhất hai tháng qua. Công ty dẫn đầu Hà Lan về hệ thống quang học tiên tiến được sử dụng để khắc mạch điện tử đã báo cáo doanh thu và lợi nhuận quý 1 đều giảm. ASML tái khẳng định năm 2024 sẽ là năm doanh số tăng trưởng trì trệ.

Khối lượng giao dịch của ASML tăng vọt 255% so với thanh khoản bình quân 50 phiên, lên tới 3.,72 triệu cổ phiếu, mức cao nhất kể từ ngày 24 tháng 1, khi công ty công bố kết quả kinh doanh quý trước đó và giá cổ phiếu tăng gần 9%.

Tác động dây chuyền từ đợt bán tháo của ASML diễn ra ngay lập tức và dữ dội.

Nhìn nhanh vào quỹ ETF theo chỉ số iShares Semiconductor (SOXX) cho thấy sự điều chỉnh đang diễn ra ở một trong những lĩnh vực nóng nhất của thị trường chứng khoán kể từ ngàyFTD (Bùng Nổ Theo Đà) vào ngày 1/11. SOXX đã tăng tới 59% kể từ ngày đóng cửa phiên 1/11. Vì vậy, tự nhiên quỹ này có nhiều khoản lãi hơn để thoái vốn. Vào thứ Tư, SOXX giảm 3% với khối lượng giao dịch cao nhất trong nhiều tuần và đóng cửa thấp hơn gần 4% so với đường trung bình động MA50 ngày.

ASML không phải là cổ phiếu chip duy nhất kích hoạt quy tắc bán phá thủng đường trung bình động 50 ngày với thanh khoản cao.

Biến Động Theo Nhóm Ngành Trong Đợt Bán Tháo Thị Trường Chứng Khoán

Lam Research (LRCX) đã lần đầu tiên trong nhiều tháng cắt xuống dưới đường 50 ngày của mình và giảm 5.3% với khối lượng giao dịch lớn. Arm (ARM) giảm 12% với khối lượng giao dịch tăng tốc và có mức giảm một ngày lớn nhất kể từ ngày 13 tháng 2. Vị thế còn lại bằng một phần tư cổ phiếu Arm trong LeaderBoard đã được thoát ra vào thứ Tư.

Taiwan Semiconductor (TSM), một nhà cung cấp quan trọng khác trong các lĩnh vực trí tuệ nhân tạo và điện toán tăng tốc đang nổi lên, sẽ báo cáo kết quả quý 1 vào sáng sớm thứ Năm.

Không nghi ngờ gì, hứa hẹn về trí tuệ nhân tạo không chỉ thúc đẩy lợi nhuận của thị trường chứng khoán kể từ đầu năm 2023. Nhưng liệu các nhà đầu tư đã trở nên quá phấn khích? Xét theo đợt bán tháo của ASML, người ta có thể nói là có trong ngắn hạn. Tuy nhiên, một số nhà kỳ cựu thị trường khuyên nên theo dõi bức tranh dài hạn.

Giữ Vững Vào Chiến Lược Đầu Tư Dài Hạn

“Việc xác định thời điểm của một đợt tăng giá dựa trên đà tăng luôn là điều khó khăn,” Rick Pitcairn, chiến lược gia toàn cầu trưởng và chủ tịch của Pitcairn, công ty quản lý tài sản văn phòng đa gia đình trị giá 7 tỷ USD, nói với IBD. Pitcairn so sánh xu hướng tăng hiện tại kể từ đầu năm 2023 với bong bóng dot-com cuối những năm 1990. Nhưng ông ấy nói thêm, “Liệu chúng ta đang ở năm 1996 hay 1999? Đây là một câu hỏi thú vị.”

Theo quan điểm của Pitcairn, “chúng ta vẫn đang trong ‘giai đoạn hứa hẹn’ của Trí Tuệ Nhân Tạo (AI). Nó có thể là một thời điểm phi thường đối với nhân loại.” Việc sử dụng AI để nhanh chóng phát triển các loại thuốc cứu sinh hoặc kéo dài tuổi thọ chỉ là một lợi ích tiềm năng. Tuy nhiên, ông thừa nhận rằng thị trường chứng khoán sẽ tiếp tục “biến động theo cảm xúc của các nhà đầu tư.”

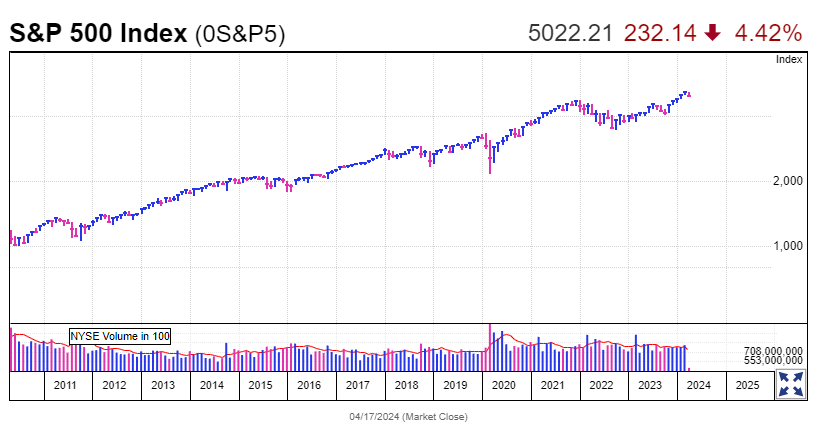

tcairn nói thêm, kể từ tháng 10, động thái của S&P 500 “tăng gần như theo chiều thẳng đứng. Điều đó không thể duy trì được.” Phil Pecsok, đối tác quản lý tại Anacapa Advisors (quản lý tài sản $50 triệu) có trụ sở tại Los Angeles và là cựu nhà tạo lập thị trường kỳ cựu của các cổ phiếu Nasdaq tại Crowell Weedon, cảnh báo chống lại việc cố gắng quản lý tích cực một danh mục đầu tư tập trung vào cổ phiếu với nền tảng trung lập. Lý do? Lợi nhuận thị trường chứng khoán trong các cổ phiếu tăng trưởng nhìn chung ưu tiên chiến lược đầu tư vào các công ty hàng đầu trong dài hạn.

“Bạn cần phải duy trì khoản đầu tư,” Pecsok nói. Ông lưu ý rằng lợi nhuận trung bình của các quỹ đầu tư theo chiến lược long-short là tổng cộng 12% trong 5 năm qua. Còn quỹ “trung lập thị trường” được quản lý tích cực thì sao? Nó cũng kiếm được 12%, một con số khá thấp. Ngược lại, kể từ cuối tháng 3 năm 2018, mặc dù S&P 500 đã trải qua ba lần điều chỉnh thị trường riêng biệt, giảm 20% trở lên, nhưng chỉ số chuẩn của các công ty vốn hóa lớn gần như đã tăng gấp đôi từ 2,640 lên 5,022, tăng 90% không bao gồm cổ tức. Pecsok nói thêm rằng quỹ Anacapa đã tăng 120% trong cùng khung thời gian.

Bên Trong Danh Sách IBD 50

Trong khi đó, ít nhất 10 thành viên của IBD 50 đã chống lại sự yếu kém của thị trường chứng khoán với mức tăng 1% trở lên. Chúng bao gồm các công ty trong các lĩnh vực như khai thác vàng và bạc (Agnico-Eagle Mines (AEM) và Wheaton Precious Metals (WPM), WPM tăng 2.8% và vượt qua điểm mua 50.95); ngân hàng và dịch vụ tài chính (Citigroup (C), Deutsche Bank (DB) và Interactive Brokers (IBKR)); khí tự nhiên (Dorian LPG (LPG)); và giày dép (On (ONON)). Liệu những lĩnh vực này của thị trường có thể giúp duy trì xu hướng tăng?

Hãy theo dõi chặt chẽ các công ty được niêm yết trên NYSE trong thời gian sắp tới. Khả năng phục hồi của sàn giao dịch này tốt hơn nhiều so với Nasdaq vào thứ Tư. Theo dữ liệu từ trang Chỉ số Thị trường Tổng hợp (xem liên kết ở cuối bài báo), số mã giảm điểm đã vượt qua số mã tăng điểm trên NYSE với tỷ lệ sít sao là 6-5. Trên Nasdaq, số mã giảm nhiều hơn số mã tăng với tỷ lệ 5-3.

Ngành Vận Tải Giảm Mạnh

Cổ phiếu vận tải hầu hết đều giảm, chủ yếu do tin tức về kết quả yếu hơn dự kiến của công ty vận tải đường bộ J.B. Hunt (JBHT). Công ty đã công bố kết quả đáng thất vọng trong mảng nội địa liên phương thức. Ít nhất bảy công ty cùng ngành khác giảm 2 điểm trở lên do ảnh hưởng.

Chỉ số trung bình vận tải Dow Jones ghi nhận phiên giảm thứ 5 trong sáu ngày. Sau cú giảm mạnh 1.7% vào thứ Tư, chỉ số vận tải Dow Jones hiện đã giảm gần 5.7% từ đầu năm đến nay.

Trong ngành, United Airlines (UAL) là một trong số ít hãng hàng không đi lên sau khi báo lỗ ròng quý 1 thấp hơn dự kiến là 15 cent một cổ phiếu. Doanh thu tăng 10% lên 12.5 tỷ USD.