Chưa có sản phẩm trong giỏ hàng.

Phân tích Doanh Nghiệp

CTCK HSC cho rằng việc tắc cảng container ở Singapore sẽ giúp GMD và HAH hưởng lợi. GMD có chạm tới 100,000 đồng?

Tổng quan về tình trạng tắc nghẽn cảng Singapore

Cảng Singapore là cảng biển lớn thứ hai thế giới về lượng hàng hóa vận chuyển (sau cảng Shanghai) nhưng lại là trung tâm trung chuyển hàng hóa lớn nhất. Theo dữ liệu từ công ty phân tích vận tải container Linerlytica, tình trạng tắc nghẽn nghiêm trọng tại cảng đang khiến thời gian chờ cập cảng của tàu kéo dài đến bảy ngày. Trong điều kiện bình thường, một tàu chỉ phải chờ khoảng nửa ngày để cập cảng. Tính đến ngày 6 tháng 6, có 40 tàu neo đậu tại vùng biển của Cảng Singapore và tỷ lệ xếp hàng chờ cập cảng là 80%.

Sự gia tăng đột biến của tình trạng tắc nghẽn chủ yếu là do khủng hoảng Biển Đỏ, dẫn đến việc các tàu phải chuyển hướng và lịch trình của các tàu quay trở lại châu Á trở nên không thể dự đoán được. Bên cạnh đó, việc Mỹ tăng thuế quan đối với 18 tỷ USD hàng hóa Trung Quốc, bao gồm xe điện, thép và pin, đã kích hoạt sự gia tăng vận chuyển hàng hải. Các nhà xuất khẩu Trung Quốc đang đẩy nhanh việc vận chuyển sản phẩm của họ trước thời hạn (ngày 1 tháng 8), làm trầm trọng thêm tình hình tại các cảng trung chuyển chính như Singapore.

Tình trạng tắc nghẽn cảng cũng lan sang các cảng khác. Gần một nửa số chuyến đi biển từ Châu Á sang Châu Âu hướng Tây không thể khởi hành đúng hạn. Thời gian chờ đợi cũng tăng lên trên tất cả các khu vực cảng chính của Trung Quốc và tình trạng tắc nghẽn cũng xảy ra tại cảng Port Klang và Tanjung Pelepas ở Malaysia.

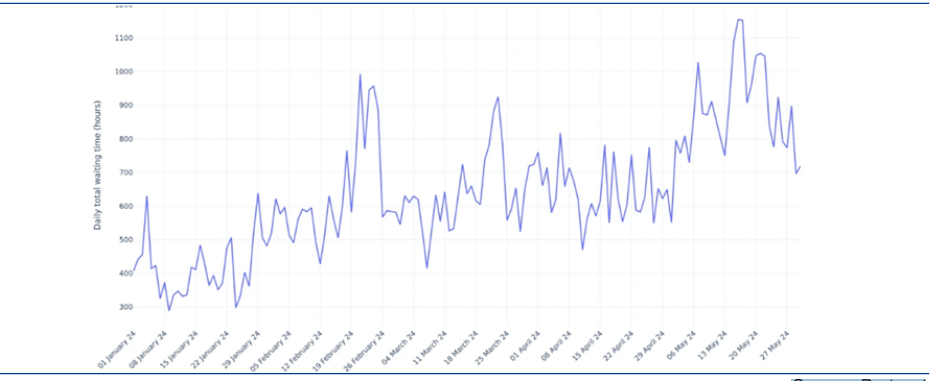

Hình 1: Số giờ chờ hàng ngày của tất cả các tàu container tại Cảng Singapore

Xu hướng tăng tổng số giờ chờ hàng ngày của tất cả các tàu container

Tỷ lệ cước phí vận tải container tăng vọt do thiếu tàu

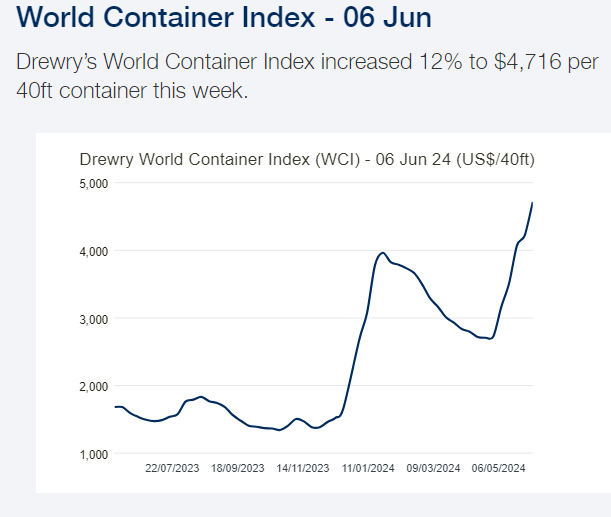

Do thời gian tàu lênh trên biển kéo dài hơn, điều này dẫn đến tình trạng thiếu tàu, sau đó là cước phí vận tải container tăng vọt gần đây. Chỉ số Container Toàn cầu (World Container Index) đã tăng hơn 30% trong tháng 5 và tiếp tục tăng trong những ngày gần đây (Biểu đồ 2).

Theo dữ liệu mới nhất của Drewry, chỉ số tổng hợp đạt mức 4,716 USD cho một container 40 feet tính đến ngày 6 tháng 6, tăng 12% so với tuần trước và tăng 181% so với cùng kỳ năm ngoái. So với giai đoạn trước đại dịch, con số này cao hơn 232% so với mức trung bình của năm 2019 (trước đại dịch) là 1,420 USD.

Tình trạng tắc nghẽn có khả năng sẽ xảy ra trong những tháng tới. Cảng vụ Hàng hải Singapore (PSA) đang cố gắng giải quyết tình hình bằng cách kích hoạt lại các cầu cảng cũ ở Keppel Terminal để tăng năng lực xếp dỡ lên 820,000 TEU/tuần từ mức 770,000 TEU/tuần trước đó. Theo đó, tình trạng tắc nghẽn có vẻ sẽ được giảm bớt một chút với tỷ lệ xếp hàng chờ cập cảng giảm xuống 80% tính đến ngày 6 tháng 6 so với 124% tính đến ngày 31 tháng 5.

Hơn nữa, PSA cũng có kế hoạch đưa vào hoạt động ba cầu cảng mới tại Cảng Singapore Tuas vào cuối năm nay, nâng tổng số cầu cảng lên 11 so với 8 cầu hiện có. Khi hoàn thành, việc này sẽ giúp giải quyết tình trạng tắc nghẽn hiện tại. Tuy nhiên, trong những tháng tới, tình trạng tắc nghẽn có khả năng vẫn tiếp diễn – đặc biệt là do nhu cầu vận chuyển tăng cao khi mùa cao điểm vận chuyển (tháng 8 đến tháng 11) đang đến gần.

Tác động tích cực đến các cảng biển/công ty vận chuyển container của Việt Nam

Tình trạng tắc nghẽn cảng Singapore sẽ mang lại lợi ích cho các cảng nước sâu tại Cái Mép Thị Vải (GIL) và Lach Huyen do các tàu được chuyển hướng để tránh ách tắc. Bên cạnh đó, các công ty vận chuyển container cũng sẽ được hưởng lợi từ việc tăng cước phí vận tải container.

Lợi ích đối với các cảng nước sâu (GMD):

Trong số các công ty niêm yết, GMD và SGP (chưa được xếp hạng) có khả năng sẽ được hưởng lợi nhờ các cảng đối tác của họ nằm ở khu vực nước sâu. Cụ thể, GMD sở hữu 65% cổ phần tại cảng GIL, và SGP sở hữu 15% và 38.93% vốn của CMIT và SSIT. Tất cả các cảng này đều nằm trong khu vực Cái Mép Thị Vải.

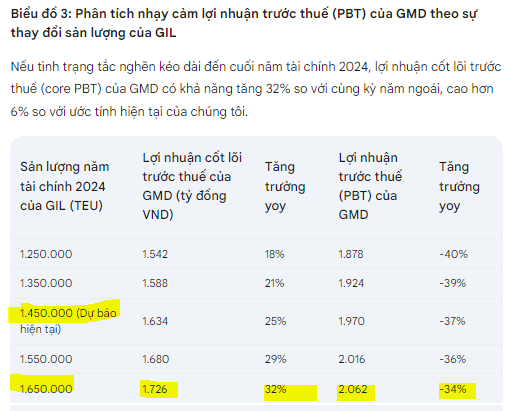

Tháng 5 vừa qua, sản lượng của GIL đạt 141,000 TEU, tăng 96% so với cùng kỳ năm ngoái nhờ các dịch vụ theo tuần mới được khai thác từ quý 4 năm 2023 và hưởng lợi từ tình trạng tắc nghẽn tại cảng Singapore. Bên cạnh đó, sản lượng tháng 5 tăng 11% so với mức trung bình sản lượng bốn tháng đầu năm tài chính 2024, cho thấy lợi ích từ tình trạng tắc nghẽn. Chúng tôi đã thực hiện phân tích nhạy cảm về lợi nhuận ròng cốt lõi (core PBT) của GMD trong năm tài chính 2024 dựa trên sản lượng của GIL như sau:

- Dự báo hiện tại của chúng tôi cho rằng sản lượng của GIL là 1.45 triệu TEU (tăng 42% so với cùng kỳ năm ngoái) và lợi nhuận cốt lõi trước thuế (core PBT) của GMD sẽ tăng 25% so với cùng kỳ năm ngoái lên 1,600 tỷ đồng.

- Nếu tình trạng tắc nghẽn kéo dài đến cuối năm nay, chúng tôi ước tính sản lượng của GIL sẽ tăng thêm 14% so với dự báo hiện tại của chúng tôi, đạt 1.65 triệu TEU (tăng 62% so với cùng kỳ năm ngoái). Trong trường hợp này, lợi nhuận cốt lõi trước thuế (core PBT) của GMD sẽ đạt 1,730 tỷ đồng (tăng 32% so với cùng kỳ năm ngoái) và cao hơn 6.0% so với dự báo hiện tại của chúng tôi. Bao gồm cả khoản thu nhập một lần từ việc thoái vốn khỏi cảng Nam Hải trị giá 336 tỷ đồng, lợi nhuận trước thuế (PBT) năm tài chính 2024 của GMD sẽ đạt 2,060 tỷ đồng (giảm 34% so với cùng kỳ năm ngoái) và cao hơn 4.6% so với ước tính hiện tại của chúng tôi.

Lợi ích đối với các công ty vận chuyển container (HAH)

Do tình trạng tắc nghẽn cảng gần đây khiến cước phí vận tải container tăng vọt, các công ty vận chuyển container Việt Nam sẽ được hưởng lợi. HAH (chưa được xếp hạng) sẽ là công ty được hưởng lợi nhiều nhất từ việc tăng giá cước phí do hiện tại HAH đang sở hữu tổng cộng 12 tàu container, bao gồm 5 tàu cho thuê ngoài và 7 tàu tự vận hành.

- Các tàu thuê ngoài có mức cước thuê cố định nên không bị ảnh hưởng bởi tình trạng tắc nghẽn, trong khi các tàu tự vận hành sẽ được hưởng lợi từ việc tăng cước phí vận chuyển.

- HAH chủ yếu tập trung vào các tuyến nội địa và các tuyến quốc tế ngắn hạn như nội Á. Theo quan sát của chúng tôi, sự gia tăng đột biến gần đây của cước phí vận tải chủ yếu xảy ra trên các tuyến đường dài như Châu Á – Châu Âu/Bắc Mỹ trong khi cước phí vận tải trên các tuyến nội địa và tuyến ngắn hạn có vẻ chậm trễ hơn. Ví dụ, cước phí vận chuyển cho container 40 feet chỉ tăng 6% trong tháng 5 năm 2024 trên tuyến Hải Phòng – TP.HCM.

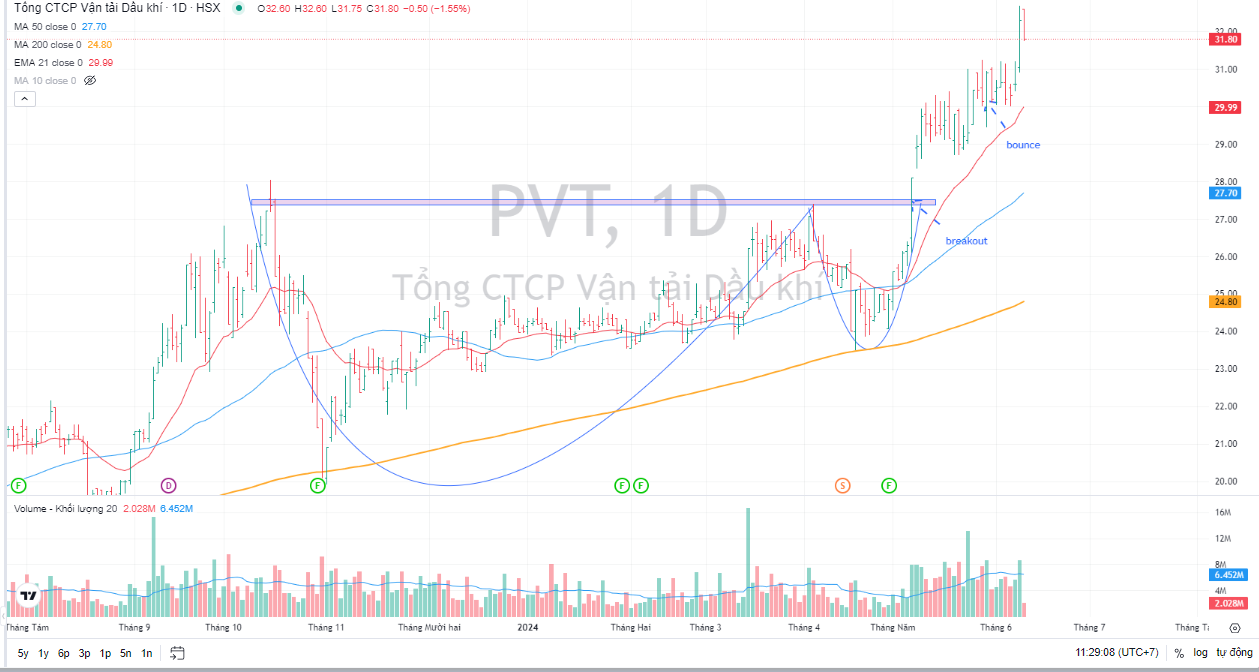

- Theo ý kiến của chúng tôi, nếu tình trạng tắc nghẽn kéo dài, tác động sẽ lan sang các tuyến nội địa và tuyến ngắn hạn của HAH. Các công ty vận chuyển khác tập trung vào hàng rời hoặc tàu chở dầu sẽ không được hưởng lợi từ tình trạng tắc nghẽn. Trong danh sách theo dõi của chúng tôi, PVT không có tàu container nên không bị ảnh hưởng bởi tình hình này.

Kết luận và khuyến nghị của HSC

Thoạt nhìn, chúng tôi tin rằng đây là tín hiệu tích cực cho các công ty cảng nước sâu và các công ty vận chuyển container của Việt Nam. Chúng tôi sẽ theo dõi chặt chẽ tình trạng tắc nghẽn này trong thời gian tới để xem nó diễn biến như thế nào. Nếu tình trạng tắc nghẽn này được giải quyết sớm, tác động tích cực sẽ bị hạn chế. Nếu tình trạng tắc nghẽn leo thang và tác động lớn hơn mức hiện tại, chúng tôi sẽ xem xét lại dự báo và giá mục tiêu cho các công ty bị ảnh hưởng. Ở giai đoạn này, chúng tôi duy trì xếp hạng Trung Lập đối với GMD với giá mục tiêu không đổi là 87,600 đồng VND trong khi chúng tôi đang xem xét lại PVT sau đà tăng giá gần đây của cổ phiếu này.

Việc chi phí vận chuyển tăng cao sẽ dẫn đến tổng chi phí đến người dùng cuối tăng cao hơn, do đó làm giảm nhu cầu đối với hàng hóa. Do đó, nếu vấn đề tắc nghẽn này kéo dài trong thời gian dài hạn, chúng tôi nhận thấy tác động tiêu cực tiềm ẩn đến hoạt động thương mại của Việt Nam – một rủi ro then chốt.

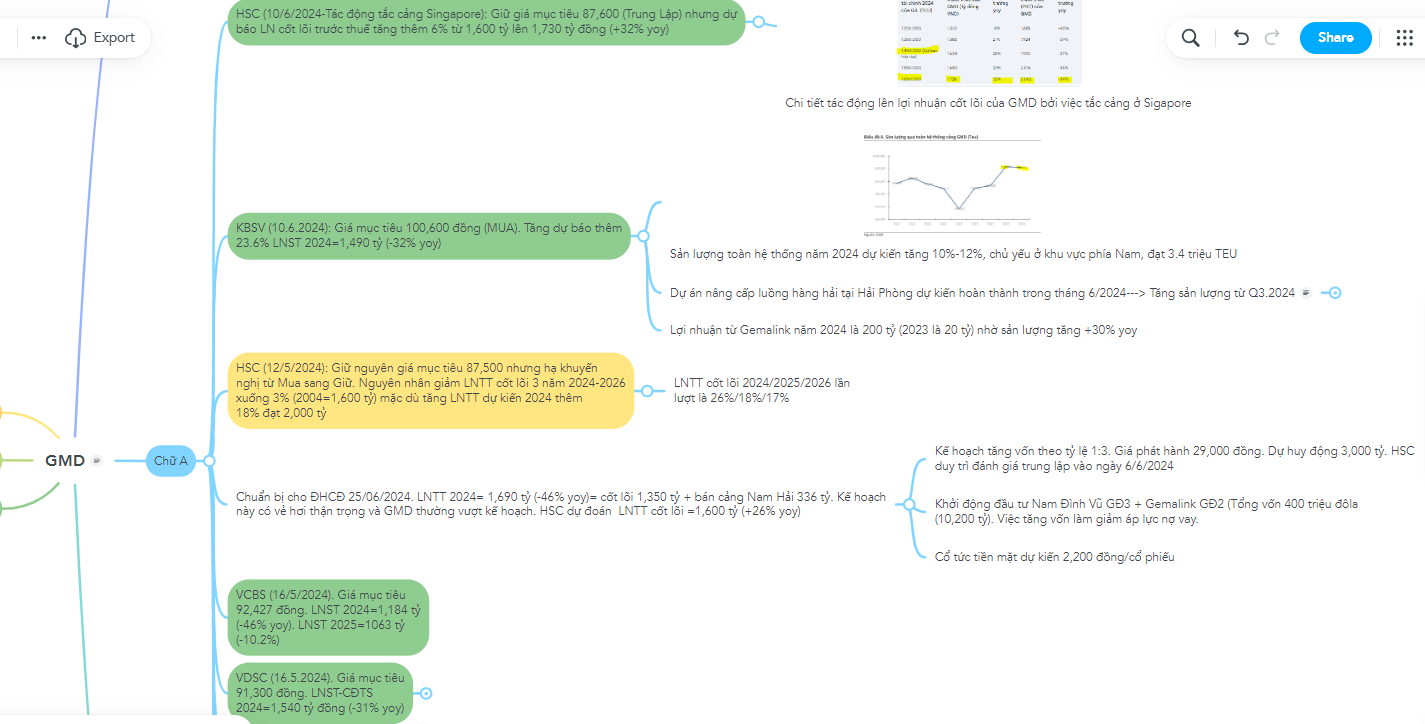

Đánh giá và khuyến nghị của Elibook Team

Việc các CTCk liên tục nâng mục tiêu giá và lợi nhuận dự phóng cho GMD trong 3 tháng gần đây củng cố khả năng tăng trưởng về lợi nhuận và chất xúc tác cho giá cổ phiếu. Bảng mindmap bên dưới cho thấy KBSV đang là công ty chứng khoán lạc quan nhất về GMD với mục tiêu giá 100,600 đồng, cao hơn so với VCBS hay BSC. Lợi nhuận sau thuế năm 2024 của GMD theo ước tính của KBSV là 1,490 tỷ, tăng thêm hơn 23% so với dự báo trước.

Với mức lợi nhuận ròng này, ước tính lợi nhuận cốt lõi ròng 2024 là quanh 1,275 tỷ, gần tương đồng với báo cáo của CTCK HSC.

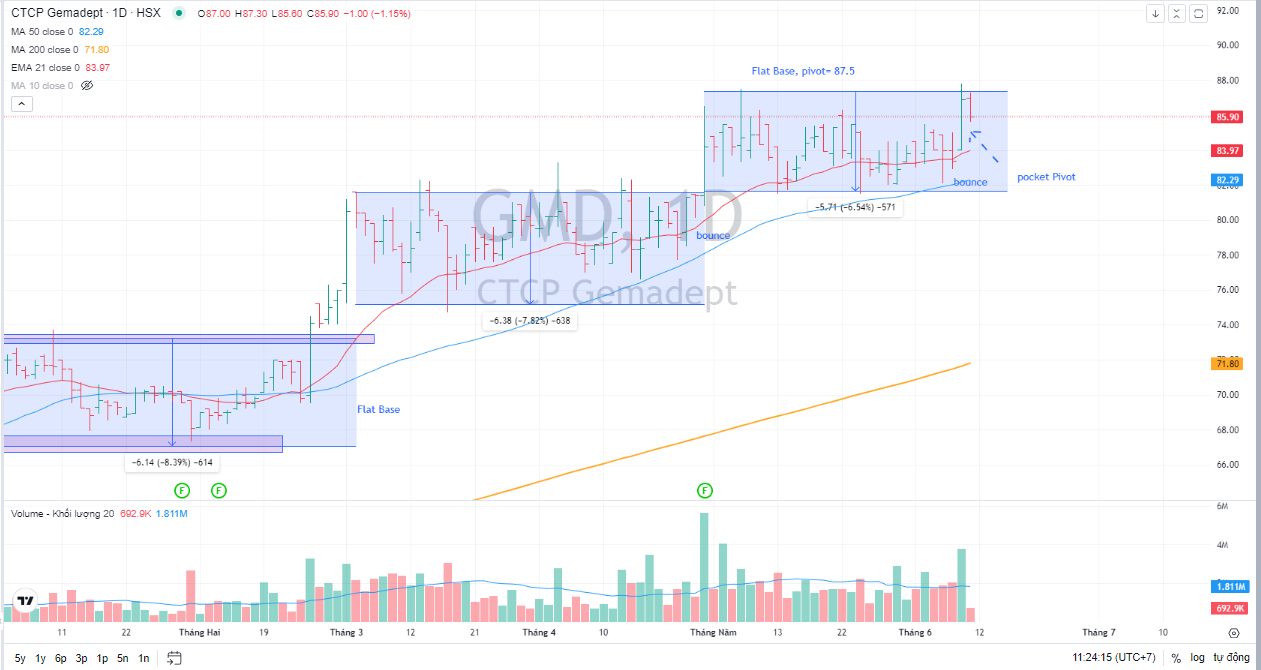

Trong room khuyến nghị của Elibook Team, chúng tôi khuyến nghị mua GMD theo điểm mua Pocket Pivot vào ngày 10/6/2024, khi cổ phiếu này đang tiến sát điểm mua 87,500 của Nền Giá Phẳng.

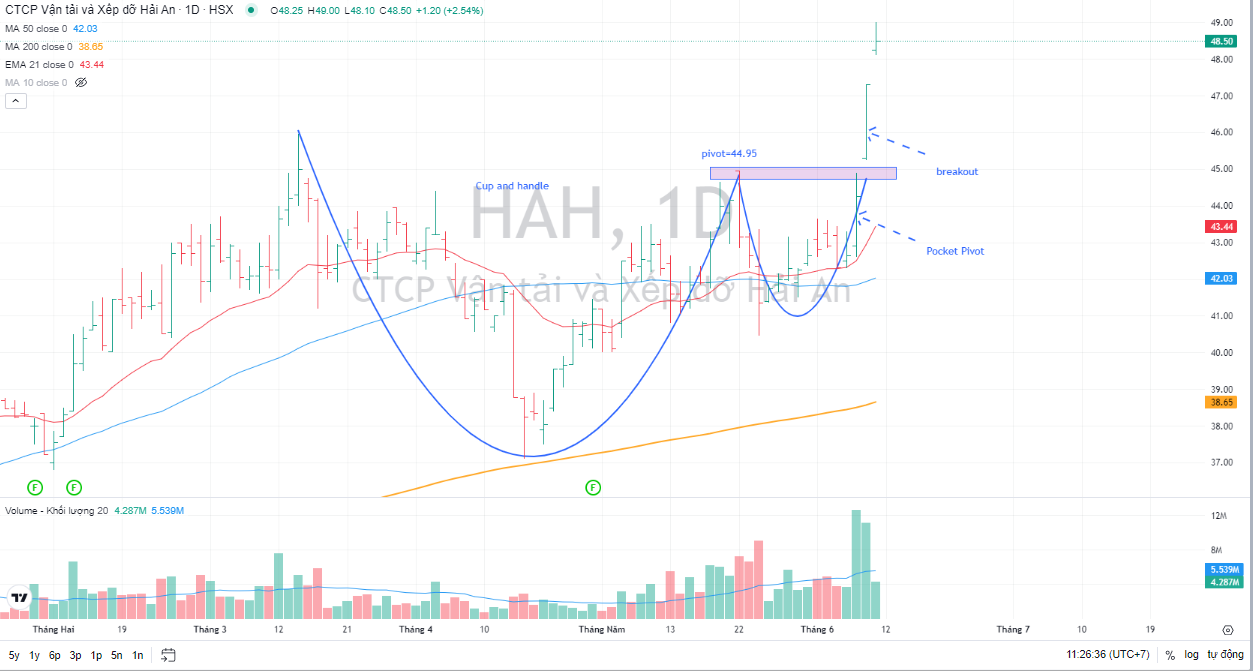

Vào ngày 7/6/2024, Elibook Team khuyến nghị mua HAH theo điểm mua Pocket Pivot. Trước đó vào ngày 30/5/2024, Elibook Team khuyến nghị mua bổ sung PVT. Xem chi tiết trên kênh Youtube.