Chưa có sản phẩm trong giỏ hàng.

Phân tích Doanh Nghiệp

PC1: VNdirect kỳ vọng lợi nhuận năm 2024 tăng +234% đạt 800 tỷ, nâng giá mục tiêu thêm 11% lên 33,000 đồng/cổ phiếu

Trong quá trình vận động của cổ phiếu tăng trưởng, rất cần sự lạc quan của nhà đầu tư và cộng đồng phân tích. Theo phù thủy Mark Minervini, việc các CTCK, ngân hàng đầu tư liên tục nâng triển vọng lợi nhuận và giá mục tiêu trong vòng 3 tháng gần nhất là chất xúc tác hỗ trợ cho giá cổ phiếu. Elibook Team đang nhìn thấy điều đó xuất hiện ở cổ phiếu PC1.

Cụ thể, ngày 16/1/2024, CTCK VNDirect nâng dự phóng lợi nhuận 2024 thêm 14% lên 800 tỷ, nâng giá mục tiêu thêm 11% lên 33,000 đồng/cổ phiếu.

1/1/2024, báo cáo chiến lược của CTCK MBS duy trì dự phóng lợi nhuận ròng năm 2024 là 812 tỷ. MBS, VNDirect là những công ty chứng khoán lạc quan nhất về lợi nhuận ròng năm 2024. Giá mục tiêu giữ nguyên ở 32,200.

Ngày 8/12/2023, CTCK HSC giữ nguyên lợi nhuận ròng dự kiến năm 2024 là 612 tỷ, nhưng nâng dự phóng giá mục tiêu thêm 8% lên 37,840. Mục tiêu giá của HSC là cao nhất trong các CTCK

Ngày 7/12/2023, CTCK VDSC đưa ra dự phóng lợi nhuận ròng năm 2024 là 496 tỷ đồng và giá mục tiêu 27,200 (thận trọng)

Ngày 28/11/2023, CTCK SSI đưa ra dự phóng lợi nhuận ròng năm 2024 là 678 tỷ đồng và giá mục tiêu 30,200. (thận trọng)

Ngày 9/11/2023, CTCK VCSC nâng dự báo lợi nhuận ròng giai đoạn 2023-2027 thêm 6% và riêng lợi nhuận ròng năm 2024 đạt 675 tỷ đồng. Đồng thời nâng giá mục tiêu thêm 15% lên 32,200

Về năm 2023, các CTCK đưa ra đồng thuận dự báo lãi ròng quanh 250 tỷ.

VNDirect: Kỳ Vọng Lợi Nhuận Năm 2024 của PC1 tăng +234% lên 800 tỷ đồng, động lực từ mảng xây lắp điện.

Trong báo cáo ngày 16/1/2023, CTCK đã có động thái nâng dự phóng lợi nhuận và giá mục tiêu. Cụ thể như sau:

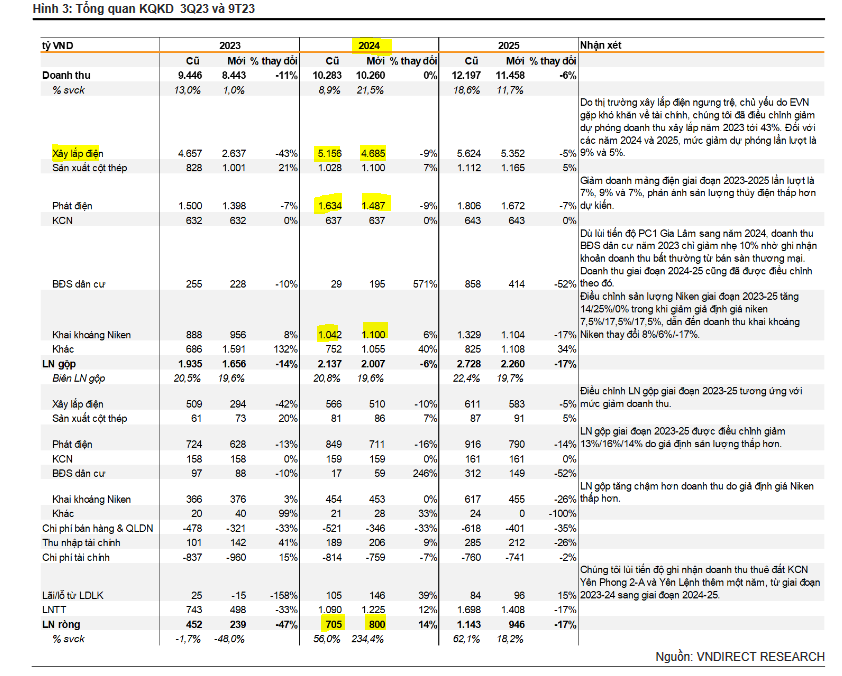

Mặc dù lợi nhuận ròng năm 2023 sẽ không kịp với dự phóng ban đầu là 452 tỷ và khả năng chỉ cán đích với 239 tỷ (hàm ý quý 4 lãi ròng khoảng 170 tỷ), nhưng lợi nhuận năm 2024 sẽ tăng thêm 14% từ 705 lên 800 tỷ đồng. Tương ứng tăng +234% so với năm 2023.

Sự chậm trễ trong ghi nhận lợi nhuận là do tiến độ dự án trọng điểm đường dây 500 KV Mạch 3 Quảng Trạch Phố Nối chỉ mới bắt đầu thực hiện từ đầu tháng 10, tức chỉ kịp ghi nhận vào quý 4 năm nay.

Nhờ backlog mảng xây lắp điện tăng +30% lên 11 nghìn tỷ trong năm 2024 (nhỉnh hơn một chút so với doanh thu dự kiến năm 2024) nên doanh số năm 2024 dự kiến của mảng này tăng 77%, đạt 4,689 tỷ đồng. Đây là động lực tăng trưởng chính cho PC1. Dự kiến lợi nhuận gộp của mảng này đạt 510 tỷ, chiếm gần 25.5% toàn bộ lợi nhuận gộp của công ty.

Biên lợi nhuận gộp của PC1 năm 2024, được VNDirect dự kiến duy trì ở mức 19.6%.

Việc El Nino được dự báo giảm bớt từ nửa sau năm 2024 giúp thủy văn dồi dào hơn giúp cho mảng thủy điện của PC1 hồi phục nhẹ trong năm 2024. Cụ thể, lợi nhuận gộp của mảng thủy điện tăng nhẹ +13%. Mảng thủy điện đóng góp 35.5% toàn bộ lợi nhuận gộp cho công ty.

Trong khi đó, mảng Niken cũng dự kiến có doanh thu hơn 1,100 tỷ đồng và thu về khoản lợi nhuận 453 tỷ đồng, đóng góp 25% vào toàn bộ lợi nhuận gộp của công ty.

Các mảng BĐS KCN sẽ duy trì ổn định và có đóng góp hạn chế mà thôi.

PC1 sẽ hưởng lợi nhờ lãi suất cho vay của nền kinh tế giảm đi, áp lực tỷ giá giảm.

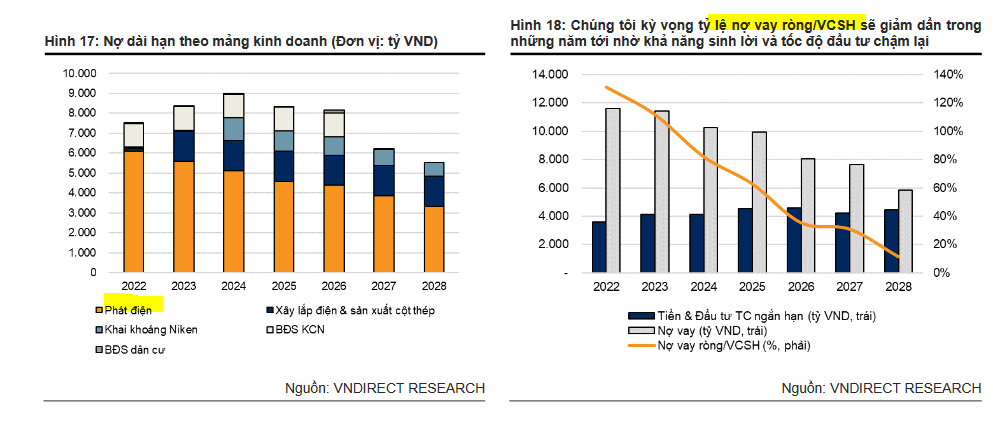

Chú ý, mảng thủy điện đóng góp nhiều nhất trong lợi nhuận gộp của công ty vì vây cần tính toán đến triển vọng phục hồi của mảng này. PC1 là một công ty đang trong quá trình đầu tư mạnh trong vài năm qua, và việc nợ vay tăng vọt gấp 3.2 lần từ mức 3,671 tỷ năm 2020 lên gần 12,000 tỷ năm 2022 là để thực hiện các dự án thủy điện, điện gió, niken, bất động sản KCN.

Quan điểm của Elibook Team, điểm rơi tốt nhất khi đầu tư vào một công ty điện là khi có dòng tiền để trả nợ. Đây chính là thời điểm đó của PC1. Công ty hiện đang sở hữu 170 MW Thủy Điện +144 MW Điện Gió và hiện đã đi vào hoạt động full công suất. PC1 không còn áp lực chi đầu tư thêm mà đang ở thời điểm thu hồi vốn.

Hiện tại, áp lực chi trả lãi vay của PC1 là hơn 200 tỷ mỗi quý, tức khoảng 800 tỷ mỗi năm và là nguyên nhân khiến lợi nhuận bị bào mòn.

Ước tính của VNdirect cho thấy, nợ dài hạn của PC1 chủ yếu là do mảng phát điện. Khi các áp lực đầu tư giảm đi, tỷ lệ nợ vay ròng/VCSH của PC1 sẽ giảm dần trong vài năm tới.

Do đó, khi lãi suất giảm sẽ giúp PC1 hưởng lợi. Đi kèm với vấn đề vay nợ là rủi ro tỷ giá vì 20% khoản vay là bằng USD đang có lãi suất thả nổi dành cho các dự án điện gió.

Khi lãi suất giảm, rủi ro tỷ giá thu hẹp đi, thì lợi nhuận PC1 có thể chạm đáy và phục hồi trong thời gian tới.

Góc Nhìn CANSLIM

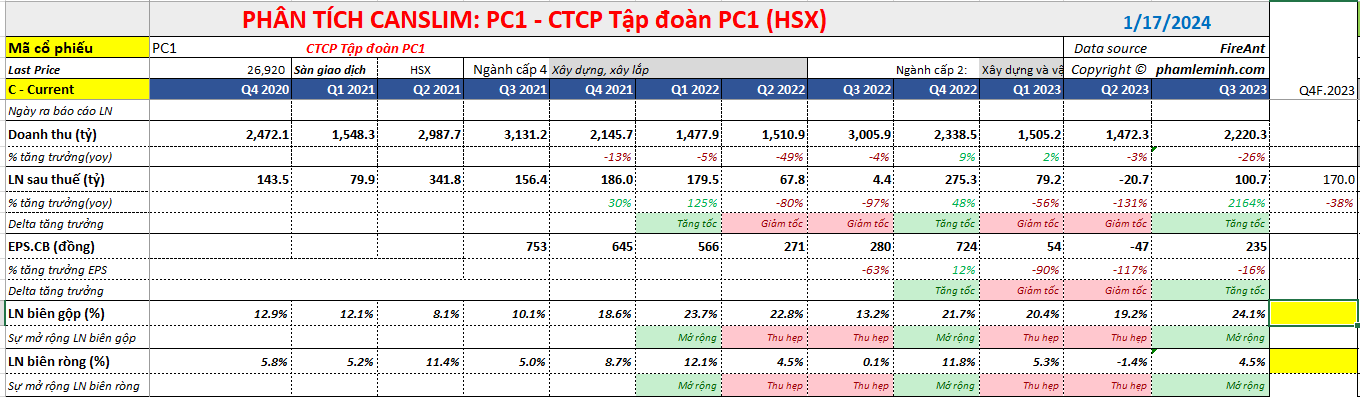

PC1 là cổ phiếu phục hồi từ khó khăn khi lãi ròng các quý gần đây đang chuyển từ lỗ sang lãi. Dự kiến năm 2024, việc áp lực lãi vay và tỷ giá giảm trong khi doanh thu mảng xây lắp điện tăng mạnh sẽ giúp PC1 trở thành cổ phiếu tăng trưởng.

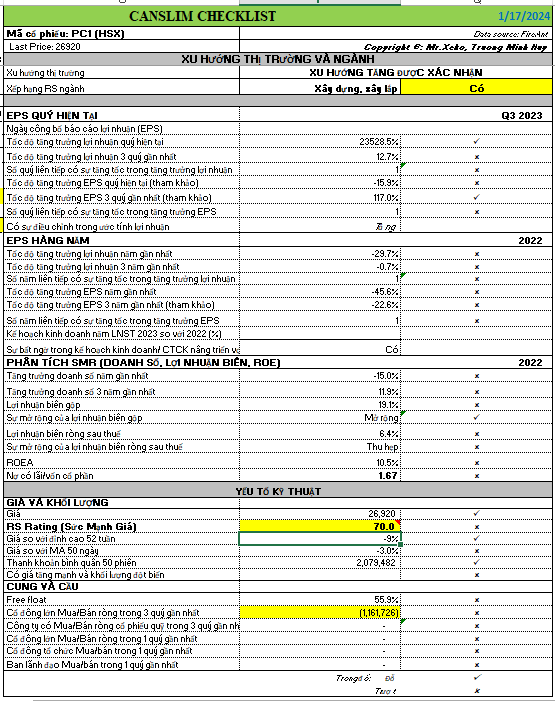

Do đang ở trong giai đoạn phục hồi trong năm 2023, PC1 chưa đáp ứng nhiều tiêu chí trong CANSLIM Checklist. Tuy nhiên, quan trọng là chữ C khi các CTCK đang nâng dần dự phóng lợi nhuận năm 2024 của doanh nghiệp này.

Việc thành viên ban lãnh đạo có bán ra 1.1 triệu cổ phiếu hồi tháng 6/2023 chúng tôi không đánh giá quá tiêu cực, vì nó đã lọt ra khỏi khung thời gian quan trọng là 3 tháng tính từ thời điểm hiện tại. Hơn nữa, mục đích bán là để giải quyết nhu cầu tài chính cá nhân. Theo nguồn tin của Elibook, cổ phiếu PC1 đang trong quá trình săn đón của một số quỹ ngoại. Theo đó, Tập đoàn Nhật Bản Sojitz đang muốn mua lại số cổ phần của BIM Group để thay máu cổ đông.

Về yếu tố kỹ thuật, PC1 đang có RS=70, chưa phải là quá cao. Tuy nhiên, cổ phiếu đang tìm hỗ trợ tại MA50 ngày. Chi tiết điểm mua cổ phiếu PC1 có trong room zalo Elibook Trader theo số 0977.697.420